Endeavour Silver legt Prognose für 2022 vor, einschließlich einer Produktion von 4,2 bis 4,8 Mio. Unzen Silber und 31.000 bis 35.000 Unzen Gold für 6,7 bis 7,6 Mio. Unzen Silberäquivalent1

Endeavour Silver legt Prognose für 2022 vor, einschließlich einer Produktion von 4,2 bis 4,8 Mio. Unzen Silber und 31.000 bis 35.000 Unzen Gold für 6,7 bis 7,6 Mio. Unzen Silberäquivalent1

20.01.2022, 19602 Zeichen

VANCOUVER, British Columbia, 20. Januar 2022 -- Endeavour Silver Corp. („Endeavour“ oder das „Unternehmen“) (NYSE: EXK; TSX: EDR) gibt seine konsolidierte Produktions- und Kostenprognose sowie sein Investitions- und Explorationsbudget für 2022 bekannt. Alle Dollarbeträge sind in US-Dollar (USD) angegeben.

Die wichtigsten Punkte der Produktions- und Kostenprognose 2022

Im Jahr 2022 wird eine Silberproduktion von 4,2 bis 4,8 Millionen Unzen (Uz) und eine Goldproduktion zwischen 31.000 und 35.500 Unzen erwartet. Die Silberäquivalentproduktion soll zwischen 6,7 und 7,6 Millionen Unzen bei einem Silber-Gold-Verhältnis von 80:1 liegen.

Die konsolidierten Cash-Kosten2 und nachhaltigen Gesamtkosten2 (All-in Sustaining Costs, „AISC“) werden im Jahr 2022 auf 9,00 bis 10,00 USD pro Unze Silber bzw. 20,00 bis 21,00 USD pro Unze Silber geschätzt, abzüglich der Gutschriften für Goldnebenprodukte. Die Kostenprognose des Unternehmens für 2022 ist höher als im Vorjahr, da für 2022 ein Anstieg der Inflation, der Lizenzgebühren und der Bergbauabgaben erwartet wird.

„Unsere Betriebe haben im vergangenen Jahr eine überdurchschnittliche Leistung erbracht, wobei die Produktion von Guanacevi durch höhere als erwartete Erzgehalte unterstützt wurde“, sagte Dan Dickson, CEO von Endeavour. „Unsere Produktionsprognose für 2022 entspricht dem Durchschnitt der letzten drei Jahre, da wir davon ausgehen, dass der Erzgehalt von Guanacevi eher mit unseren geschätzten Reserven übereinstimmt und wir den geringen jährlichen Beitrag unserer im vergangenen August geschlossenen Mine El Compas weglassen.“

Herr Dickson fügte hinzu: „In diesem Jahr konzentriert sich das Team auf das Kostenmanagement, um den Inflationsdruck, den wir in der gesamten Branche beobachten, auszugleichen. Ebenso wichtig ist es, die Ressourcen zu erweitern und unsere außergewöhnliche Wachstumspipeline voranzutreiben. Terronera wird von der Finanzierungs- und Genehmigungsphase in die Bauphase übergehen. Darüber hinaus werden wir eine vorläufige wirtschaftliche Bewertung bei Parral einleiten und eine aktuelle Ressource bei Pitarrilla abgrenzen, nachdem diese Akquisition in der ersten Jahreshälfte abgeschlossen sein wird.“

Prognose 2022, Zusammenfassung

|

| Guanacevi | Bolanitos | konsolidiert |

Tonnen pro Tag | tpd | 1.100 - 1.200 | 1.000 - 1.200 | 2.100 - 2.400 |

Silberproduktion | Mio. Unzen | 3,8 - 4,2 | 0,4 - 0,6 | 4,2 - 4,8 |

Goldproduktion | Tausend Unzen | 10,0 - 12,0 | 21,0 - 23,0 | 31,0 - 35,0 |

Silberäquivalentproduktion | USD/Unze | 4,6 - 5,2 | 2,1 - 2,4 | 6,7 - 7,6 |

Cash-Kosten, abzüglich Gutschriften für Goldnebenprodukt | USD/Unze |

|

| $9,00 - $10,00 |

AISC, abzüglich Gutschriften für Goldnebenprodukt | USD/Unze |

|

| $20,00 - $21,00 |

Nachhaltige Kapitalinvestitionen | Mio. USD |

|

| $34,3 |

Entwicklungsbudget | Mio. USD |

|

| $11,5 |

Explorationsbudget | Mio. USD |

|

| $13,0 |

In Betrieb befindliche Minen

Bei Guanaceví wird die Produktion aus den Erzkörpern Milache, SCS und P4E im Jahr 2022 zwischen 1.100 Tonnen pro Tag (tpd) und 1.200 tpd und durchschnittlich bei 1.165 tpd liegen. Ein erheblicher Teil der Produktion wird aus der Porvenir Cuatro-Erweiterung in den El Curso-Konzessionen gefördert. Die El Curso-Konzessionen wurden von einer dritten Partei ohne Vorabkosten, aber mit erheblichen Förderabgaben auf die Produktion geleast. Im Vergleich zu 2021 wird erwartet, dass die Erzgehalte bei ähnlicher Gewinnung leicht sinken werden. Die Cash-Kosten pro Unze und die direkten Betriebskosten pro Tonne werden im Jahr 2022 voraussichtlich steigen, was in erster Linie auf die Auswirkungen der Inflation auf die Stromkosten, die Kosten für Reagenzien und die Gehälter sowie auf höhere geschätzte Lizenzgebühren und Bergbauabgaben zurückzuführen ist.

Im Jahr 2022 wird die Produktion bei Bolañitos voraussichtlich zwischen 1.000 und 1.200 Tonnen pro Tag liegen und durchschnittlich 1.080 Tonnen pro Tag aus den Erzgangsystemen Plateros-La Luz, Lucero-Karina und Bolanitos-San Miguel betragen. Es wird erwartet, dass die Erzgehalte und die Gewinnungsraten ähnlich wie im Jahr 2021 sein werden. Die Cash-Kosten pro Unze und die direkten Kosten pro Tonne werden voraussichtlich steigen, was in erster Linie auf die inflationären Auswirkungen der Energiekosten und Gehälter zurückzuführen ist.

Betriebskosten

Die Cash-Kosten abzüglich der Gutschriften für die Goldnebenprodukte werden 2022 voraussichtlich 9,00 bis 10,00 USD pro Unze Silber betragen. Die konsolidierten Cash-Kosten auf Nebenproduktionsbasis2 werden voraussichtlich bei 13,00 bis 14,00 USD pro Unze Silber und 1.100 bis 1.200 USD pro Unze Gold liegen.

Die AISC abzüglich der Gutschriften für Goldnebenprodukte gemäß dem Standard des World Gold Council werden auf 20,00 bis 21,00 USD pro Unze produziertem Silber geschätzt. Wenn nicht zahlungswirksame Posten wie aktienbasierte Vergütungen und Wertsteigerungen ausgeschlossen werden, werden die AISC laut Vorhersage voraussichtlich im Bereich von 19,00 bis 20,00 USD liegen.

Die direkten Kosten2 pro Tonne werden auf 95 bis 100 USD geschätzt, wobei der Inflationsdruck auch im Jahr 2022 anhalten dürfte. Die direkten Betriebskosten2, zu denen auch Lizenzgebühren und spezielle Bergbauabgaben zählen, werden auf 120 bis 125 USD pro Tonne geschätzt.

Bei der Berechnung der Kostenprognosen für 2022 ging das Management von folgenden Annahmen aus: Silberpreis von 22 USD pro Unze, Goldpreis von 1.760 USD pro Unze und Wechselkurs des mexikanischen Pesos zum US-Dollar von 20:1.

Kapitalbudget 2022

| Minenentwicklung | Sonstiges Kapital | Nachhaltiges Kapital | Wachstumskapital | Gesamtkapital |

Guanaceví | $10,3 Millionen | $10,1 Millionen | $20,4 Millionen | - | $20,4 Millionen |

Bolañitos | $8,4 Millionen | $3,8 Millionen | $12,2 Millionen | - | $12,2 Millionen |

Terronera | - | - | - | $9,5 Millionen | $9,5 Millionen |

Unternehmen | - | - | $1,7 Millionen | $2,0 Millionen | $3,7 Millionen |

gesamt | $18,7 Millionen | $13,9 Millionen | $34,3 Millionen | $11,5 Millionen | $45,8 Millionen |

Nachhaltige Kapitalinvestitionen

Im Jahr 2022 plant Endeavour, 34,3 Millionen USD in nachhaltige Kapitalprojekte zu investieren, einschließlich 32,6 Millionen USD in den beiden operativen Betrieben und 1,7 Millionen USD zur Aufrechterhaltung der Explorationskonzessionen und zur Deckung der Unternehmensinfrastruktur. Bei den derzeitigen Metallpreisen wird erwartet, dass die laufenden Investitionen aus dem operativen Betrieb bezahlt werden.

Bei Guanacevi werden 20,4 Millionen USD in Kapitalprojekte investiert, von denen das größte die Erschließung eines 5,7 km langen Minenzugangs bei den Erzkörpern Milache, SCS und P4E für geschätzte 10,3 Millionen USD ist. Die zusätzlichen 10,1 Millionen USD werden für Modernisierung der Minenflotte, den Erhalt der Standortinfrastruktur und die Erweiterung der Bergehalde verwendet.

Bei Bolanitos werden 12,2 Millionen USD in Kapitalprojekte investiert, darunter 8,4 Millionen Dollar für 5,3 km Minenentwicklung, um Zugang zu Reserven und Ressourcen in den Gangsystemen Plateros-La Luz, Lucero-Karina, Bolanitos-San Miguel und Belen zu erhalten. Die zusätzlichen 3,8 Millionen USD werden für die Modernisierung der Minenflotte, die Unterstützung der Standortinfrastruktur, die Erhöhung des Absetzdamms und den Bau eines neuen Portals für den Zugang zum Erzkörper Belen verwendet.

Bei Terronera sind für das erste Quartal 2022 9,5 Millionen USD veranschlagt, um die abschließende Detailplanung, die ersten Erdarbeiten, kritische Verträge und die Beschaffung von Geräten mit langen Lieferzeiten fortzusetzen. Das Unternehmen beabsichtigt, vorbehaltlich des Abschlusses eines Finanzierungspakets und des Erhalts geänderter Genehmigungen, in den kommenden Monaten eine formelle Bauentscheidung zu treffen. Zu diesem Zeitpunkt wird das Projektbudget für den Rest des Jahres 2022 festgelegt werden.

Das oben angeführte Kapitalbudget beinhaltet nicht die 70 Millionen USD an Akquisitionskosten in Zusammenhang mit dem kürzlich gemeldeten Erwerb des Projekts Pitarrilla (siehe Pressemitteilung vom 13. Januar 2022) im mexikanischen Bundesstaat Durango von SSR Mining Inc. Die Transaktion wird voraussichtlich in der ersten Hälfte des Jahres 2022 abgeschlossen werden.

Explorationsbudget 2022

Projekt | Aktivität in 2022 | Bohrmeter | Ausgaben |

Guanaceví | Bohrungen | 11.000 | $1,8 Millionen |

Bolañitos | Bohrungen | 10.000 | $1,5 Millionen |

Terronera | Bohrungen | 11.000 | $1,9 Millionen |

Parral | Bohrungen /Wirtschaftlichkeitssudie | 7.000 | $1,7 Millionen |

Chile - Aida | Bohrungen | 3.000 | $1,5 Millionen |

Chile – andere | Bewertung | - | $0,9 Millionen |

Bruner | Bohrungen / Bewertung | 3.000 | $1,9 Millionen |

Pitarrilla | Bohrungen / Bewertung | 5.000 | $1,8 Millionen |

gesamt |

| 50.000 | $13,0 Millionen |

Im Jahr 2022 plant das Unternehmen, 13,0 Millionen USD für Bohrungen mit einer Gesamtlänge von 50.000 Metern auf seinen Konzessionsgebieten auszugeben.

In den Minen Guanacevi und Bolanitos sind 21.000 Meter an Bohrungen zu Kosten von 3,3 Millionen USD geplant, um Reserven zu ersetzen und Ressourcen zu erweitern.

Auf dem Entwicklungsprojekt Terronera sind zur Überprüfung mehrere im Jahr 2021 identifizierter regionaler Ziele 11.000 Meter geplant, um die Ressourcen innerhalb des Bezirks zu erweitern.

Auf dem Projekt Parral im Bundesstaat Chihuahua sind 7.000 Meter zu Kosten von 1,7 Millionen USD geplant, um bestehende Ressourcen abzugrenzen, Ressourcen zu erweitern und neue Ziele zu überprüfen. In der zweiten Jahreshälfte wird das Unternehmen voraussichtlich eine vorläufige wirtschaftliche Bewertung einleiten.

In Chile beabsichtigt das Management, 1,5 Millionen USD in die Überprüfung des Explorationsprojekts Aida zu investieren, das sich in der nordchilenischen Region II entlang der argentinischen Grenze befindet und über einen asphaltierten Highway und eine unbefestigte Straße erreichbar ist. Das Unternehmen plant, in der zweiten Hälfte des Jahres 2022 Bohrungen mit einer Gesamtlänge von 3.000 Metern niederzubringen, um ein Manto-Ziel mit einer bedeutenden Silber-Mangan-Blei-Zink-Anomalie an der Oberfläche zu überprüfen. Darüber hinaus plant das Unternehmen, die Kartierung, Probenahme und Übertageexploration auf seinen anderen Explorationsprojekten in Chile voranzutreiben, was schätzungsweise 0,9 Millionen USD einschließlich Verwaltungskosten im Land kosten wird.

Auf dem Projekt Bruner plant das Management die Investition von 1,9 Millionen USD, um historische Daten auszuwerten und zu verifizieren, eine aktuelle Ressource abzugrenzen, neue Ziele zu kartieren und zu beproben sowie Bohrungen mit einer Gesamtlänge von 3.000 Metern niederzubringen. Mittels dieser Bohrungen sollen historische Daten verifiziert und neue Ziele überprüft werden.

In ähnlicher Weise plant das Management, vorbehaltlich des Abschlusses der Akquisition von Pitarrilla, eine Investition von 1,8 Millionen USD in Bohrungen, um die historischen Daten zu verifizieren und eine aktuelle Ressource im Jahr 2022 abzugrenzen. Das Management plant, nach Abschluss der Transaktion einen detaillierteren Explorations- und Evaluierungsplan für das Projekt Pitarrilla zu veröffentlichen.

Über Endeavour Silver - Endeavour Silver Corp. ist ein mittelständisches Edelmetallbergbauunternehmen, das zwei hochgradige Untertage-Silber-Gold-Minen in Mexiko besitzt und betreibt. Endeavour treibt derzeit das Minenprojekt Terronera in Richtung einer Erschließungsentscheidung voran, wobei die Finanzierung und die endgültigen Genehmigungen noch ausstehen, und erkundet sein Portfolio an Explorations- und Erschließungsprojekten in Mexiko, Chile und den USA, um sein Ziel zu erreichen, ein führender Silberproduzent zu werden. Unsere Philosophie der sozialen Unternehmensintegrität schafft Werte für alle Interessengruppen.

Quelle: Endeavour Silver Corp

Kontaktinformationen:

Trish Moran

Interimistische Leiterin, Investor Relations

Tel: +1 (416) 564-4290

E-Mail: pmoran@edrsilver.com

Website: www.edrsilver.com

Folgen Sie Endeavour Silver auf Facebook, Twitter, Instagram und LinkedIn

Endnoten

1 Das Silberäquivalent wird unter Verwendung eines Verhältnisses von 80:1 Silber zu Gold berechnet.

2 Nicht-IFRS-konforme Finanzkennzahlen

Das Unternehmen hat bestimmte Leistungskennzahlen einbezogen, die nicht nach den International Financial Reporting Standards („IFRS“) definiert sind. Das Unternehmen ist der Ansicht, dass diese Kennzahlen, zusätzlich zu den konventionellen, nach IFRS erstellten Kennzahlen, den Anlegern eine bessere Möglichkeit bieten, die zugrunde liegende Leistung des Unternehmens zu bewerten. Die nicht-IFRS-konformen Kennzahlen sollen zusätzliche Informationen liefern und sollten nicht isoliert oder als Ersatz für die nach IFRS ermittelten Leistungskennzahlen betrachtet werden. Diese Kennzahlen haben keine nach IFRS vorgeschriebene standardisierte Bedeutung und sind daher möglicherweise nicht mit denen anderer Emittenten vergleichbar.

Cash-Kosten und Cash-Kosten pro Unze

Die Cash-Kosten pro Unze sind eine nicht-IFRS-konforme Kennzahl. In der Silberminenbranche ist diese Kennzahl eine gängige Leistungskennzahl, die nach IFRS keine standardisierte Bedeutung hat. Die Cash-Kosten beinhalten die direkten Kosten (einschließlich Schmelz-, Raffinierungs-, Transport- und Verkaufskosten), Lizenzgebühren und spezielle Bergbauabgaben sowie Änderungen im Fertigwarenbestand abzüglich der Goldgutschriften. Die Cash-Kosten pro Unze basieren auf den produzierten Unzen Silber und werden durch Division der Cash-Kosten durch die Anzahl der produzierten Unzen Silber berechnet.

Cash-Kosten eines Nebenprodukts und Cash-Kosten eines Nebenprodukts pro Unze

Die Cash-Kosten für Nebenprodukte bei Silber und Gold umfassen den Abbau, die Verarbeitung (einschließlich Schmelzen, Raffinieren, Transport- und Verkaufskosten) und die direkten Gemeinkosten, die anteilig auf den realisierten Metallwert umgelegt werden. Die Cash-Kosten für ein Nebenprodukt pro Unze basieren auf der Anzahl der produzierten Unzen Silber oder Gold.

Direkte Betriebskosten und direkte Kosten

Die direkten Betriebskosten pro Tonne umfassen den Abbau, die Verarbeitung (einschließlich Verhüttung, Raffination, Transport und Verkauf) und die direkten Gemeinkosten an den operativen Betrieben. Die direkten Kosten pro Tonne umfassen alle direkten Betriebskosten, Abgaben und Sonderabgaben.

Nachhaltige Gesamtkosten („AISC“) und AISC pro Unze

Diese Kennzahl soll den Lesern bei der Bewertung der Gesamtkosten der Silberproduktion im operativen Betrieb helfen. Obwohl es in der Branche keine standardisierte Bedeutung für AISC-Kennzahlen gibt, entspricht die Definition des Unternehmens der Definition von AISC, wie sie vom World Gold Council festgelegt wurde und als Standard des Silver Institute verwendet wird. Das Unternehmen definiert die AISC als die Cash-Kosten (wie oben definiert), zuzüglich der Aufstockung der Rekultivierungskosten, der Explorationskosten am Minenstandort, der allgemeinen und administrativen Kosten des Unternehmens und der nachhaltigen Kapitalausgaben. Die AISC pro Unze basieren auf den produzierten Unzen Silber und werden durch Division der AISC durch die Anzahl der produzierten Unzen Silber berechnet.

Nachhaltiges Kapital

Nachhaltiges Kapital ist definiert als das Kapital, das zur Aufrechterhaltung des operativen Betriebs auf dem bestehenden Niveau erforderlich ist. Diese Kennzahl wird von der Geschäftsleitung verwendet, um die Wirksamkeit eines Investitionsprogramms zu beurteilen.

Weitere Informationen zum Abgleich von nicht-GAAP-konformen Kennzahlen finden Sie im Abschnitt nicht-IFRS-konforme Kennzahlen im Lagebericht des Unternehmens für die drei und neun Monate bis zum 30. September 2021, der auf Seite 19 beginnt.

Vorsichtshinweis in Bezug auf zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält „zukunftsgerichtete Aussagen“ im Sinne des United States Private Securities Litigation Reform Act von 1995 und „zukunftsgerichtete Informationen“ im Sinne der geltenden kanadischen Wertpapiergesetze. Zu diesen zukunftsgerichteten Aussagen und Informationen gehören unter anderem Aussagen über Endeavours erwartete Leistung im Jahr 2022, einschließlich Änderungen im Bergbaubetrieb und Prognosen des Produktionsniveaus, der voraussichtlichen Produktionskosten und der nachhaltigen Gesamtkosten, des Zeitplans und der Ergebnisse verschiedener Aktivitäten sowie der Auswirkungen der Pandemie COVID 19 auf den operativen Betrieb. Das Unternehmen hat nicht die Absicht und übernimmt keine Verpflichtung, solche zukunftsgerichteten Aussagen oder Informationen zu aktualisieren, es sei denn, dies ist gesetzlich vorgeschrieben.

Zukunftsgerichtete Aussagen oder Informationen beinhalten bekannte und unbekannte Risiken, Ungewissheiten und andere Faktoren, die dazu führen können, dass die tatsächlichen Ergebnisse, das Aktivitätsniveau, das Produktionsniveau, die Leistung oder die Erfolge von Endeavour und seinen Betrieben wesentlich von den in solchen Aussagen ausgedrückten oder implizierten Ergebnissen abweichen. Zu diesen Faktoren zählen unter anderem die endgültigen Auswirkungen der COVID 19-Pandemie auf den Betrieb und die Ergebnisse, Änderungen der Produktions- und Kostenprognosen, nationale und lokale Regierungen, Gesetze, Steuern, Kontrollen, Vorschriften und politische oder wirtschaftliche Entwicklungen in Kanada und Mexiko, finanzielle Risiken aufgrund von Edelmetallpreisen, betriebliche oder technische Schwierigkeiten bei der Mineralexploration, -erschließung und -förderung; Risiken und Gefahren der Mineralexploration, -erschließung und des Bergbaus; der spekulative Charakter der Mineralexploration und -erschließung, Risiken bei der Erlangung der erforderlichen Lizenzen und Genehmigungen sowie Anfechtungen des Eigentumsrechts des Unternehmens an den Grundstücken; sowie jene Faktoren, die im Abschnitt "Risikofaktoren" im jüngsten Formular 40F/Annual Information Form des Unternehmens beschrieben sind, das bei der S. E.C. und den kanadischen Wertpapieraufsichtsbehörden eingereicht wurde.

Zukunftsgerichtete Aussagen beruhen auf Annahmen, die das Management für vernünftig hält, einschließlich, aber nicht beschränkt auf: den fortgesetzten Betrieb der Bergbaubetriebe des Unternehmens, keine wesentliche nachteilige Änderung der Marktpreise für Rohstoffe, den Betrieb der Bergbaubetriebe und die Fertigstellung der Bergbauprodukte gemäß den Erwartungen des Managements und die Erreichung der angegebenen Produktionsergebnisse sowie andere Annahmen und Faktoren, wie hierin dargelegt. Obwohl das Unternehmen versucht hat, wichtige Faktoren zu identifizieren, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von jenen abweichen, die in den zukunftsgerichteten Aussagen oder Informationen enthalten sind, kann es andere Faktoren geben, die dazu führen, dass die Ergebnisse wesentlich von jenen abweichen, die vorhergesehen, beschrieben, geschätzt, bewertet oder beabsichtigt wurden. Es kann nicht garantiert werden, dass sich zukunftsgerichtete Aussagen oder Informationen als zutreffend erweisen, da die tatsächlichen Ergebnisse und zukünftigen Ereignisse erheblich von den in solchen Aussagen oder Informationen erwarteten abweichen können. Dementsprechend sollten sich die Leser nicht zu sehr auf zukunftsgerichtete Aussagen oder Informationen verlassen.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedar.com, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

Wiener Börse Party #637: Egalite Addiko und Marinomed, AT&S nach 2 Monaten zurück, 19 Jahre RBI an der Börse, Strabag top

Aktien auf dem Radar:Addiko Bank, Immofinanz, Marinomed Biotech, Flughafen Wien, Warimpex, EuroTeleSites AG, ATX Prime, ams-Osram, AT&S, Palfinger, RBI, Strabag, Pierer Mobility, UBM, CA Immo, Frequentis, Lenzing, SW Umwelttechnik, Oberbank AG Stamm, Wolford, Agrana, Amag, Erste Group, EVN, Kapsch TrafficCom, OMV, Österreichische Post, Telekom Austria, Uniqa, VIG, Wienerberger.

Random Partner

Fabasoft

Fabasoft ist ein europäischer Softwarehersteller und Cloud-Anbieter. Das Unternehmen digitalisiert und beschleunigt Geschäftsprozesse, sowohl im Wege informeller Zusammenarbeit als auch durch strukturierte Workflows und über Organisations- und Ländergrenzen hinweg. Der Konzern ist mit Gesellschaften in Deutschland, Österreich, der Schweiz, Großbritannien und den USA vertreten.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A38NH3 | |

| AT0000A2U2W8 | |

| AT0000A2QS86 |

- Dow Jones-Mover: IBM, Caterpillar, Microsoft, Ama...

- Österreich-Depots: Unverändert (Depot Kommentar)

- Börsegeschichte 25.4.: RBI, Porr (Börse Geschicht...

- #gabb Jobradar: Amag, Addiko, Uniqa (#gabb Radar)

- Unser Volumensrobot sagt: Addiko Bakn, Immofinanz...

- Zahlen von Strabag, News von Marinomed, S Immo, R...

Featured Partner Video

Börsenradio Marktbericht Do., 04. April 2024: Goldrekord bei 2.300 USD - Noch mindestens 3 Jahre DAX-Bullenmarkt? VW vs

Im heutigen Podcast aus dem Börsenradio-Studio berichtet Peter Heinrich über seine Reise zum Börsentag in Wien und beleuchtet die aktuellen Entwicklungen auf dem Finanzmarkt. Gold erreicht neue Höc...

Books josefchladek.com

erotiCANA

2023

in)(between gallery

Driftwood 15 | New York

2023

Self published

Terra Vermelha

2023

Void

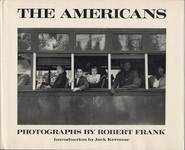

The Americans (fifth American edition)

1978

Aperture

Carlos Alba

Carlos Alba Igor Chekachkov

Igor Chekachkov Kristina Syrchikova

Kristina Syrchikova Futures

Futures François Jonquet

François Jonquet