15.12.2015, 3703 Zeichen

Eigentlich wollte ich ja über die „guten alten Zeiten“ schreiben und wie sich das Geschehen und saisonale Begebenheiten an den Börsen geändert haben. Über langsam steigende Aktivität im Jänner, Hochsaison im Mai, ruhige Sommermonate, Hektik im Herbst und Versöhnung mit sich und den Märkten dank ruhiger Dezember. Das gibt es alles nicht mehr. Warum auch. Börsen sind zum Handeln da mag man sagen, und dank James Bond wissen wir „die Welt schläft nie“. So auch wieder dieses Jahr. An den Kapitalmärkten ist wieder die Volatilität ausgebrochen.

Die Ursachen sind zwei alte Bekannte: die Schwäche an den Rohstoffmärkten und insbesondere die nachhaltige Abwärtsbewegung an den Ölmärkten hat fünf vor zwölf der US-Schieferöl-Industrie eine Breitseite verpasst. Beschleunigt wird dieser Effekt durch das Auslaufen einer bilanziellen Erleichterung in den USA, nämlich jener, die den Öl-Unternehmen erlaubt ihre Reserven (auch jene, die noch nicht gefördert sind) als Aktiva in ihre Bilanzen aufzunehmen. Back to (painful) Reality ist hier angesagt. Warum dieser bekannte Umstand aber erst Mitte Dezember zum Thema wird, ist mir schleierhaft. Das weiß man doch schon seit 2009. Warum gerade jetzt so polarisiert wird, kann ich mir daher nur mit dem beabsichtigten Druck auf die FED und ihrer Mittwoch-Entscheidung erklären. Im Sog dieser Umstände sind nämlich in den USA insbesondere die Bonds der Ölunternehmen und der Junk Bond Markt generell massiv unter Druck geraten. Und man interpretiert, dass eine Zinserhöhung diesen Druck nicht mildern wird.

Warum auch die Aktienmärkte unter einem solchen Momentum leiden wird aber erst auf den zweiten Blick klar. Eigentlich ist dies ja ein auf die USA ziemlich allein bezogenes Vorkommnis und dann auch nur auf eine inzwischen eingegrenzt agierende Industrie. Doch es sind einerseits die bereits als fix gedachten Gewinne, die nun in vielen Bond-Portfolios plötzlich verschwinden und „Ersatzverkäufe“ in Aktien die im Gewinn stehen auslösen, und andererseits ist es die Unsicherheit betreffend der kommenden FED-Entscheidung. Kann das die Wirtschaft angesichts eines schwächelnden Teilbereichs wieder abwürgen und sind die Emerging Markets in ihrer Rohstoffpreisnot die Nächsten die das Handtuch werfen?

Solche Gedanken beherrschen gerade die Märkte und selbst wenn man sich die Parameter zum x-ten Male vor Augen führt und erkennt, dass wir all diese Themen im Mai, im August und im Oktober immer in einem etwas geänderten Gewand bis zum Erbrechen durchgespielt und verarbeitet haben, kommen sie eben jetzt für heuer final wieder.

Ein weiterer Faktor wird wohl auch eine gewichtige Rolle spielen, nämlich jener, dass die meisten Hedgefunds bisher in 2015 wenig Grund zur Freude hatten. Doch jetzt locken Gewinne. Denn für diese Teilnehmer ist ein Abflauen der Liquidität mit einem präsentablen geopolitischen Risiko ein einfaches Spiel. Leerverkäufe drücken die Kurse, schaffen Angst und Risikointerpretation, Gewinne werden vom Markt noch schnell realisiert, und in Short-Portfolios wächst Performance. Dass man sich dafür Aktien ausborgen muss und es scheinbar immer noch genügend Masochisten gibt, die Akten verleihen, ist ein Thema das man sich wirklich einmal in voller Transparenz ansehen sollte. Anyhow, der Spuk sollte mit der Entscheidung der FED wohl vorbei sein und einem Börsenmuster der letzten Jahre Platz schaffen, dass mit Mitte Dezember ansteigende Märkte signalisiert.

Endlich wieder eine „Saisonalität“, die zwar nichts mit jener der „alten Zeiten“ gemein hat, aber kurz in einer simplen Formel besteht: Der Markt investiert am Beginn des Jahres im Geiste der nächsten 10 Jahre und nimmt die Gewinne im Dezember.

Wenn man’s weiß kann man’s nutzen :-)

Wiener Börse Party #1081: ATX deutlich über den alten Rekorden, Big Day für Strabag und auch Addiko Bank, 25.000 bei Boris Nemsic

Bildnachweis

Aktien auf dem Radar:Kapsch TrafficCom, EuroTeleSites AG, RHI Magnesita, Austriacard Holdings AG, Zumtobel, Agrana, CA Immo, Polytec Group, voestalpine, Addiko Bank, DO&CO, Bajaj Mobility AG, RBI, Strabag, Wiener Privatbank, BKS Bank Stamm, Athos Immobilien, Oberbank AG Stamm, SW Umwelttechnik, Amag, EVN, CPI Europe AG, OMV, Österreichische Post, Telekom Austria, Verbund, UnitedHealth, Bayer, Continental, Fresenius Medical Care, RWE.

Random Partner

Schwabe, Ley & Greiner (SLG)

Das Unternehmen SLG wurde 1988 gegründet und ist spezialisiert auf die Beratung im Bereich Finanz- und Treasury-Management.

Wir sind Marktführer im gesamten deutschsprachigen Raum und verfügen über einen soliden Partnerkreis. Diesen haben wir zur Stärkung des Unternehmens kontinuierlich erweitert.

>> Besuchen Sie 59 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse zu Mittag leichter: Austriacard, Porr und RBI gesucht

» ATX-Trends: Strabag, Post, RBI, Bawag ...

» Österreich-Depots: Stärker und ein Zuwachs für Austria 30 Private IR (De...

» Börsegeschichte 27.1.: Boris Nemsic, UBM, Wienerberger (Börse Geschichte...

» Nachlese: Vor spannendem Bookbuilding bei Asta Energy (audio cd.at)

» Wiener Börse Party #1081: ATX deutlich über den alten Rekorden, Big Day ...

» Strabag mit höherer Marge, News zu Post, RBI, Austro-Roadshow in Zürich....

» Wiener Börse zu Mittag fester: Addiko Bank Strabag und Bajaj Mobility ge...

» Börse-Inputs auf Spotify zu u.a. BNP Paribas, Warmpex, Asta Energy, Spac...

» ATX-Trends: wienerberger, RBI, OMV ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse zu Mittag leichter: Austriacard, Por...

- Este AM-Fonds halten nun weniger an AT&S

- DO & CO auch in der Terminal 3-Süderweiterung am ...

- ATX TR-Frühmover: DO&CO, voestalpine, Uniqa, EVN,...

- DAX-Frühmover: Infineon, GEA Group, HeidelbergCem...

- Wacker Chemie, BB Biotech am besten (Peer Group W...

Featured Partner Video

Wiener Börse Party #1071: ATX korrigiert, Addiko Bank sehr stark und Bajaj Mobility nun auch börslich offiziell, heute Auftakt zum ZFA-20er

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Fishworm

2025

Void

Il senso della presenza

2025

Self published

What if Jeff were a Butterfly?

2025

Void

zooreal

2003

Kontrast Verlag

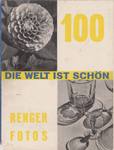

Die Welt ist schön. Einhundert photographische Aufnahmen.

1931

Kurt Wolff

Anna Fabricius

Anna Fabricius Raymond Thompson Jr

Raymond Thompson Jr Claudia Andujar

Claudia Andujar JH Engström

JH Engström Tenmei Kanoh

Tenmei Kanoh