21.02.2016, 9717 Zeichen

Analysten geben auf den Märkten wichtige Signale. Sie heben oder senken den Daumen über einer Aktie oder einem anderen Wertpapier, indem sie Kauf- oder Verkaufsempfehlungen aussprechen. Diese Empfehlungen basieren – wie der Name schon sagt – auf Analysen des Markteumfeldes bzw. des betreffenden Unternehmens.

Doch wie oft liegen sie mit ihren Emfehlungen richtig? Können sie tatsächlich Entwicklungen vor dem Markt erkennen oder folgen sie nur dem Trend?

An einigen Beispielen werde ich heute untersuchen, wie oft Analysten mit ihren Vorhersagen richtig liegen bzw. wie oft sie sich einfach dem Trend fügen.

Wie genau sind Analysten-Empfehlungen?

Die meisten Aktien werden von mehr oder weniger Anlaysten “gecovered” was bedeutet, dass diese regelmäßig ihre Meinung über die zukünftige Kursentwicklung dieser Aktien abgeben. Üblicherweise gibt es dann Empfehlungen die Aktie zu kaufen, zu halten oder zu verkaufen (buy, hold oder sell).

Diese Analysten sind meistens für ein Bankhaus oder einen Broker tätig und ihre Aufgabe ist es sowohl einzelne Unternehmen fundamental zu analysieren als auch die gesamte Marktsituation einzuschätzen. Sie versuchen sich also ein Gesamtbild über das jeweilige Unternehmen und das Marktumfeld zu bilden und schätzen auch die zukünftige Gewinnentwicklung und versuchen Rückschlüsse auf mögliche zukünftige die Entwicklung des Aktienkurses zu ziehen. Aufgrund der Analyse geben sie dann schließlich Empfehlungen zum Kauf oder Verkauf der einzelnen Aktien ab. Die Arbeitgeber der Analysten (Banken und Broker) geben diese Empfehlungen dann an ihre Kunden weiter bzw. wenden diese gegebenenfalls im Eigenhandel bzw. auch im Risikomanagement an.

Wo findet man Analysten-Daten?

Sofern man sich kein Bloomberg-Terminal leisten möchte – was wohl den meisten meiner Leser zu teuer ist, so findet man die besten Zusammenfassungen von Analysten-Schätzungen auf der Webseite von Reuters. Einfach den Namen der Aktie bzw. das Kürzel eingeben und auf der Übersichtsseite der Aktie den Tab “Analysts” anklicken.

Man landet dann z.B. (im Falle von Amazon) auf dieser Seite: http://www.reuters.com/finance/stocks/analyst?symbol=AMZN.O

Sie zeigt einerseits eine Zusammenfassung der Empfehlungen aller Analysten die eine entsprechende Aktie “covern”. In diesem Fall bei Amazon sind es derzeit 18 Kauf-Empfehlungen (Schulnote 1), 21 Outperform-Ratings (Schulnote 2) sowie 5 Holds (Schulnote 3). Was einem Notendurchschnitt von 1,7 entspricht.

Weiter unten auf der Seite sieht man dann auch eine Zusammenfassung der Schätzungen über Umsatz- und Gewinnentwicklung.

Leider gibt es keine Möglichkeit die einzelnen Analysen im Detail anzusehen – das geht selbst dann nicht bei allen Berichten wenn man den teuren Bloomberg-Professional-Zugang hat. Die Analysten lassen sich für den Einblick in Details extra bezahlen.

Wo gibt es “kostenlose” Analysen?

Es gibt aber zum Glück auch eine Quelle von kostenlosen Analysen die zwar nicht von “professionellen” Analysten gemacht wurden, mit diesen meiner Meinung nach aber oft sehr gut mithalten können bzw. diese sogar noch übertreffen.

Die Webseite Seeking-Alpha biete interessierten Investoren die Möglichkeit Artikel und Analysten über ihre Aktie zu schreiben und zu veröffentlichen. Dort findet man sehr viele sehr ausführliche und interessante Analysen. Auch hier kann man im Suchfeld den Namen des Unternehmens bzw. das Aktienkürzel eingeben und landet dann im Falle von Apple z.B. auf dieser Seite: http://seekingalpha.com/symbol/AAPL

Im unteren Bereich der Seite findet man eine Liste von Artikeln und Analysen über das jeweilige Unternehmen. Ich selbst verwende diese Seite sehr gerne um zu sehen was andere Leute über eine Aktie denken die mich interessiert.

Wie oft liegen Analysten richtig?

Anhand einiger Beispiele werde ich nun zeigen wie “treffsicher” die Empfehlungen diverser Analysten sind – besonders dann wenn man den Kauf/Verkauf Empfehlungen der Mehrheit nachkommt.

Als erstes Beispiel bringe ich die Entwicklung der Aktie von Hewlett-Packard (HP) sowie die dazugehörigen Analysten Empfehlungen.

Beispiel: Hewlett-Packard:

Hewlett-Packard ist ein recht bekannter Technologie-Konzern der in der Vergangenheit besonders am Druckermarkt sehr große Marktanteile hatte.

Dieses Unternehmen konnte bis zum Jahr 2011 auf einen stetigen Umsatz und Gewinnzuwachs zurückblicken der etwa 20 Jahre anhielt.. Seit 2012 stagniert die Umsatzentwicklung allerdings und 2012 machte HP sogar Verluste – erstmals seit mehr als 20 Jahren.

Haben die Analysten die diese Aktie betrachtet haben diese Entwicklung vorhergesehen?

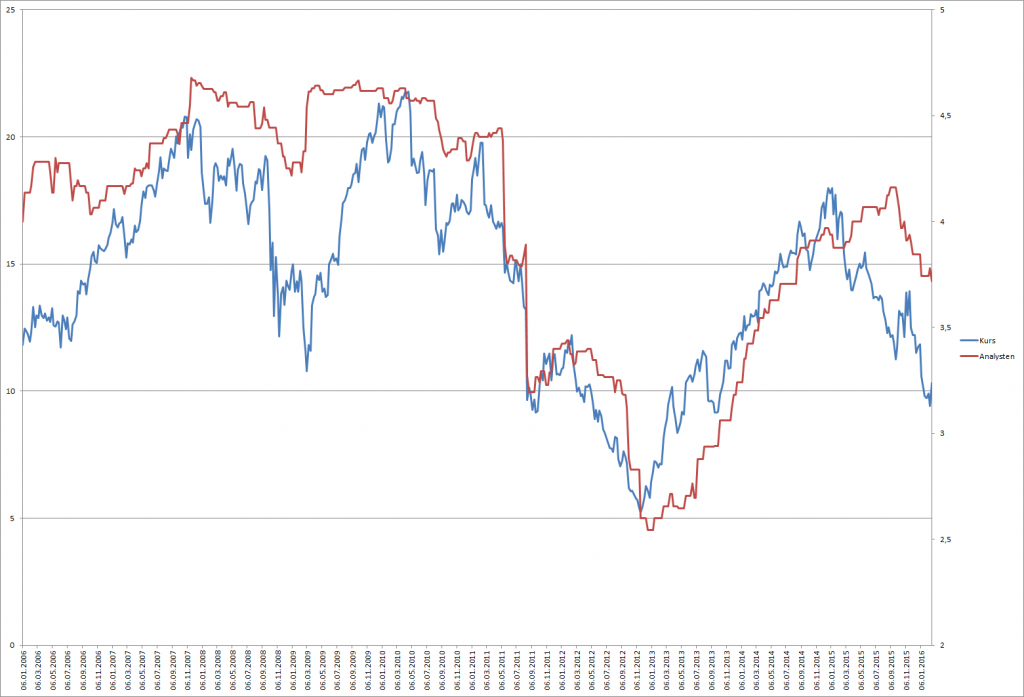

Dazu habe ich einen Chart angefertigt der einerseits die Entwicklung des Aktienkurses von HP zeigt (blaue, linke Skala) und andererseits die Analystenempfehlungen (rot, rechte Skala) . In diesem Fall bedeutet ein Wert von 5 eine klare Kaufempfehlung aller Analysten (also der beste Wert) und ein Wert von 0 würde bedeuten, dass alle Analysten den Verkauf empfehlen. Die Daten stammen alle direkt von Bloomberg.

Die Zahl im Chart entspricht also dem Durchschnitt aller Analystenemfehlungen für diese Aktie.

Gerade bei der HP-Aktie ist deutlich zu sehen, dass der Markt Dinge meistens schneller erkennt als die besten Analysten, bzw. dass Analysten einfach dem Markt mit ihrer Meinung folgen.

Bereits Ende 2010/Anfang 2011 brach der Aktienkurs ziemlich stark ein. Erst danach (wenn auch in diesem Fall sehr knapp danach) senkten die Analysten ihre Empfehlungen für die Aktie.

Vorhergesehen hatte die Entwicklung jedenfalls (fast) kein Analyst, denn die Analystenwertung war bis zum Absturz der Aktie bei 4,5 (von 5) – beinahe die Bestnote.

Ende 2012 erreichte die Aktie schliesslich einen Boden und fing wieder langsam an zu steigen. Gleichzeitig mit dem Anstieg hoben die Analysten ihre Bewertung für diese Aktie Schritt für Schritt wieder an, auch hier deutlich zu erkennen: Sie folgten dem Trend. Sie erkannten z.B. in der Nähe des Bodens nicht dass die Aktie wieder steigen könnte weil sie eventuell mittlerweile unterbewertet war – im Gegenteil: als die Analysten gegenüber der Aktie am negativsten gestimmt waren (etwa im November 2012) fing diese wieder an zu steigen.

Bei der HP-Aktie hätte man also die Analystenmeinungen beinahe als Kontraindikator verwenden können. Je mehr für den Kauf der Aktie waren um so eher brach der Kurs ein und als schließlich der Großteil den Verkauf empfahl fing die Aktie wieder an zu steigen.

Beispiel: Erste Bank (konnten Analysten die Auswirkungen der Finanzkrise auf diese Bank vorhersehen?)

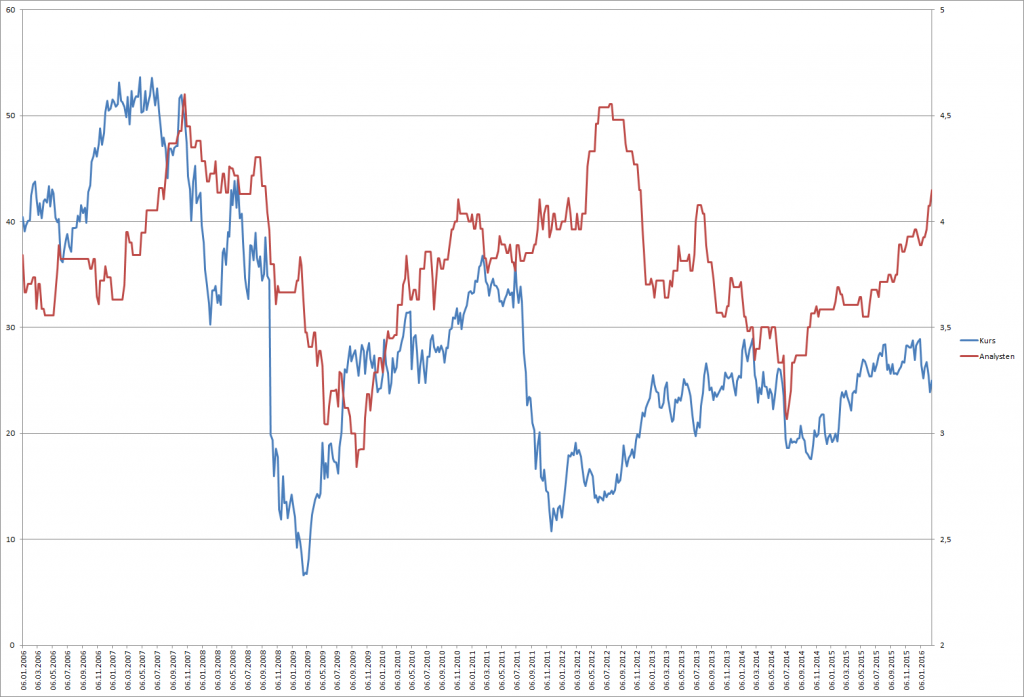

Ein weiteres Beispiel soll zeigen ob man dem Crash durch die Finanzkrise 2008 entkommen wäre, hätte man auf Analysten gehört.

Hierzu habe ich die Aktie der österreichischen Erste-Bank als Beispiel hergenommen:

Auch hier ist wieder deutlich zu erkennen, dass die Kaufempfehlungen erst zurückgenommen wurden als es schon zu spät war. Besonders der Crash im September 2008 (bedingt durch die Lehman-Pleite) wurde nicht wirklich anzizipiert. Erst nach einiger Zeit folgen “Downgrades” der Aktie. Die schlechteste Stimmung bei den Analysten war erreicht als der Kurs bereits wieder zu steigen begann (etwa Juli 2009).

Interessant ist aber dass beim nächsten starken Kursrückgang Mitte 2012 die Stimmung bei den Analysten sehr positiv war – hier wirkten sie nicht als Kontraindikator sondern sprachen die Kaufempfehlung korrekt aus.

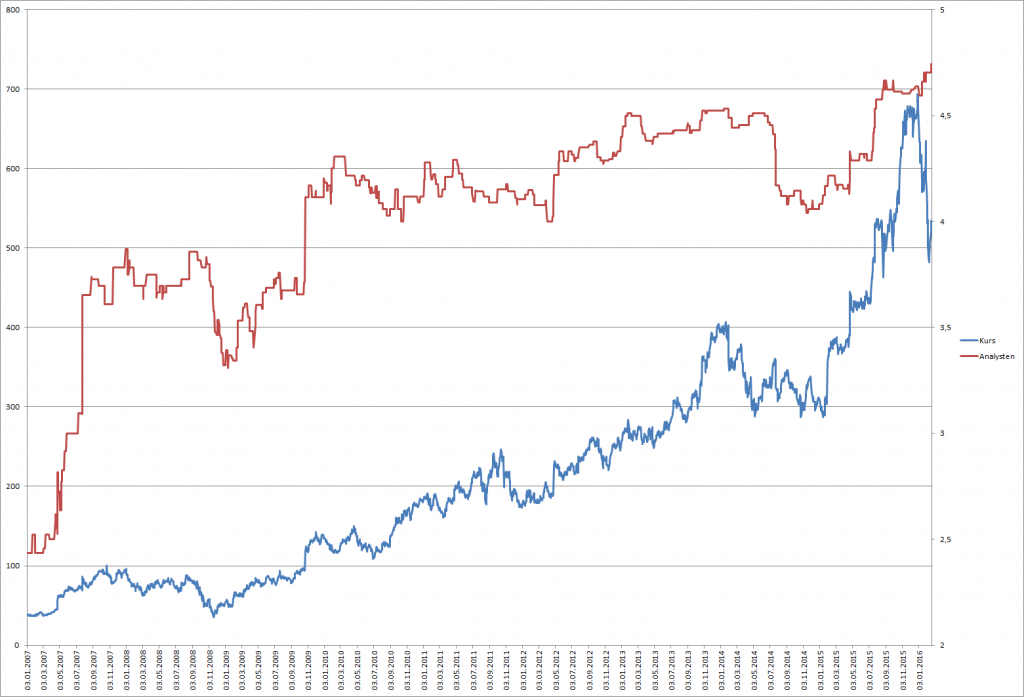

Beispiel: Amazon – ein (teurer) Highflyer

Am Beispiel der Amazon-Aktie erkennt man auch sehr gut, dass Analysten sehr zur Trendfolge neigen: Steigt der Kurs einer Aktie über längere Zeit stetig, so sind die Kauf-Empfehlungen garantiert – egal wie teuer die Aktie ist.

Fundamental ist Amazon meiner Ansicht nach schwer überbewertet (KGV von 430(!) und KBV von beinahe 19) und dennoch empfehlen die meisten diese Aktie zum Kauf.

Die Anzahl der Kaufempfehlungen ist im Laufe der Jahre gemeinsam mit dem Aktienkurs gestiegen. Das wird wahrscheinlich so lange gehen bis es einmal einen Einbruch gibt, dann werden die Analysten beginnen den Daumen zu senken. Bei Apple z.B. wird das sicher bald der Fall sein.

Fazit:

Es ist wichtig, ein Unternehmen nicht nur selbst fundamental zu analysieren sondern sich auch auf andere Meinungen zurückzugreifen.

Hier bieten sich natürlich die Analysen von profesionellen Analysten an, allerdings sind diese wertlos wenn man nur ein Stichwort von ihnen erhält, dass “kaufen”, “halten” oder “verkaufen” heißt. Ohne Zugriff auf die gesamte Argumentation des Analysten ist dieses Urteil leider wertlos – besonders dann wenn man die Gesamtheit der Urteile aller Analysten einer Aktie betrachtet.

Anhand einiger Beispiele habe ich zeigen können, dass Kauf und Verkaufsempfehlungen meistens trendfolgend gegeben werden, d.h. wenn der Kurs bereits steigt wird der Kauf empfohlen, wenn der Kurs fällt der Verkauf. Dadurch hinken die Empfehlungen nicht nur dem Aktienkurs hinterher sondern werden öfters sogar zum Kontraindikator. Genau dann wenn die Stimmung am schlechtesten ist fängt eine Aktie oft wieder zum steigen an.

Damit sind Analysten um nichts besser als die durchschnittlichen Marktteilnehmer die ebenfalls dazu neigen dem Trend zu folgen.

Diese Strategie der Trendfolge kann natürlich sehr gefährlich werden, besonders wenn sie von Banken im Risikomanagement angewandt wird: Es wird oft genau dort finanziert wo es jahrelang einen Aufwärtstrend gab – dadurch wird noch mehr Geld in den Trend investiert und er wird verstärkt – solange bis er bricht.

Wer sich ausführliche Analysen zwecks Meinungsbildung durchlesen möchte, findet diese auf Seeking Alpha.

Der Beitrag Analysten – Die Orakel der Wallstreet? erschien zuerst auf Financeblog.

Wiener Börse Party #1077: ATX etwas leichter, Wienerberger gesucht, ich spreche über End of an Era sowie auch den Start von etwas Neuem

Amazon

Uhrzeit: 12:46:00

Veränderung zu letztem SK: 0.75%

Letzter SK: 197.88 ( -3.40%)

Apple

Uhrzeit: 12:45:17

Veränderung zu letztem SK: 0.31%

Letzter SK: 212.65 ( -3.46%)

Bildnachweis

1.

Bleigiessen, Orakel

>> Öffnen auf photaq.com

Aktien auf dem Radar:Amag, Flughafen Wien, Polytec Group, Kapsch TrafficCom, Agrana, Rosenbauer, Palfinger, Porr, Addiko Bank, Austriacard Holdings AG, EuroTeleSites AG, Strabag, AT&S, Frequentis, Mayr-Melnhof, voestalpine, Wienerberger, BKS Bank Stamm, Oberbank AG Stamm, SW Umwelttechnik, Athos Immobilien, EVN, CPI Europe AG, OMV, Österreichische Post, Verbund, Fresenius Medical Care, SAP, Scout24, Commerzbank, Continental.

Random Partner

Frequentis

Frequentis mit Firmensitz in Wien ist ein internationaler Anbieter von Kommunikations- und Informationssystemen für Kontrollzentralen mit sicherheitskritischen Aufgaben. Solche „Control Center Solutions" entwickelt und vertreibt Frequentis in den Segmenten Air Traffic Management (zivile und militärische Flugsicherung, Luftverteidigung) und Public Safety & Transport (Polizei, Feuerwehr, Rettungsdienste, Schifffahrt, Bahn).

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #1078: ATX schon wieder auf All-time-High-Kurs, Do&Co...

» Wiener Börse zu Mittag markant stärker: Do&Co, Porr, FACC gesucht

» Börse-Inputs auf Spotify zu u.a. wienerberger, Nvidia, ChatGPT

» ATX-Trends: wienerberger, Verbund, VIG, Uniqa ...

» Österreich-Depots: Etwas schwächer, Austria 30 Private IR publiziert (De...

» Börsegeschichte 21.1.: Mayr-Melnhof, grosse ATX-Umstellung (Börse Geschi...

» Nachlese: Johanna Duchek RBI Mayr-Melnhof, Plädoyer Eigenkapital für Öst...

» PIR-News: wienerberger-Zahlen, Post eröffnet, neues Kursziel für Verbund...

» Wiener Börse Party #1077: ATX etwas leichter, Wienerberger gesucht, ich ...

» Wiener Börse zu Mittag schwächer: Wienerberger, EVN und Verbund gesucht

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse Party #1078: ATX schon wieder auf Al...

- Hypo OÖ platziert Hypothekenpfandbrief im Volumen...

- Wiener Börse zu Mittag markant stärker: Do&Co, Po...

- Börse-Inputs auf Spotify zu u.a. wienerberger, Nv...

- Vier Auszeichnungen für Novomatic

- Jumping the ship bei wikifolio 22.01.26: LVMH

Featured Partner Video

175. Laufheld Online Workout für Läufer

0:00 - Start des Workouts / start of workout -------------------------------------------------------------------------------------------------------------- Mehr Infos und Einblicke findet ihr auf...

Books josefchladek.com

Stahlrohrmöbel (Catalogue 1934)

1934

Selbstverlag

Fishworm

2025

Void

Remember Who You Once Were

2024

Self published

Anna Fabricius

Anna Fabricius Ray K. Metzker

Ray K. Metzker  Raymond Thompson Jr

Raymond Thompson Jr Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon

Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon Tenmei Kanoh

Tenmei Kanoh Claudia Andujar

Claudia Andujar Joselito Verschaeve

Joselito Verschaeve