13.09.2016, 5345 Zeichen

Fünfstellige Preise für eine Handtasche, auf die man bisweilen sogar jahrelang warten muss, sofern man überhaupt eine kaufen darf: Die „Birkin Bag“ ist das wohl begehrteste Accessoire unserer Zeit – und zugleich ein grandioses Investment. Das zumindest behauptet der Online-Marktplatz Baghunter, der (wie auch immer) herausgefunden haben will, dass die legendäre Handtasche aus dem Hause Hermès in den letzten 35 Jahren einen durchschnittlichen Wertzuwachs von knapp 15% p.a. verzeichnen konnte.

Hermès: Aktie schlägt Birkin-Bag

Aber es geht noch besser – nämlich mit der Aktie von Hermès. Die ist zwar erst seit Juni 1993 börsennotiert, doch seitdem hat der Kurs sich mehr als versiebzigfacht, woraus sich inklusive reinvestierter Dividenden eine Rendite von 21,5% p.a. errechnet. Kein Wunder, wenn man die Gewinnspannen der Luxus-Legende betrachtet: Im Geschäftsjahr 2015 etwa konnte Hermès aus 4,84 Mrd. Euro Umsatz eine Rohmarge von 66% und 1,74 Mrd. Euro operatives Ergebnis ziehen.

Daran lässt das nach wie vor von den Nachfahren des 1801 in Krefeld geborenen Firmengründers Thierry Hermès beherrschte Unternehmen die Aktionäre in bestmöglicher Form teilhaben. Seit 23 Jahren zahlt Hermès Dividende – und zwar jedes Jahr ein bisschen mehr, im Schnitt 17,4% p.a. zuzüglich gelegentlicher Boni. Auch die Ausschüttungsquote liegt mit 56% nah am Optimum, das wir (im Einklang mit der Empfehlung der DSW Deutsche Schutzgemeinschaft für Wertpapierbesitz) bei „halbe/halbe“ sehen. Doch diese Qualität hat ihren Preis: Nachdem die Aktie, die seit Januar auch Bestandteil unseres DividendenAdel Eurozone 10 Portfolios ist, in diesem Jahr schon wieder rund 23% zulegen konnte, liegt die Dividendenrendite nur noch knapp über der Ein-Prozent-Marke.

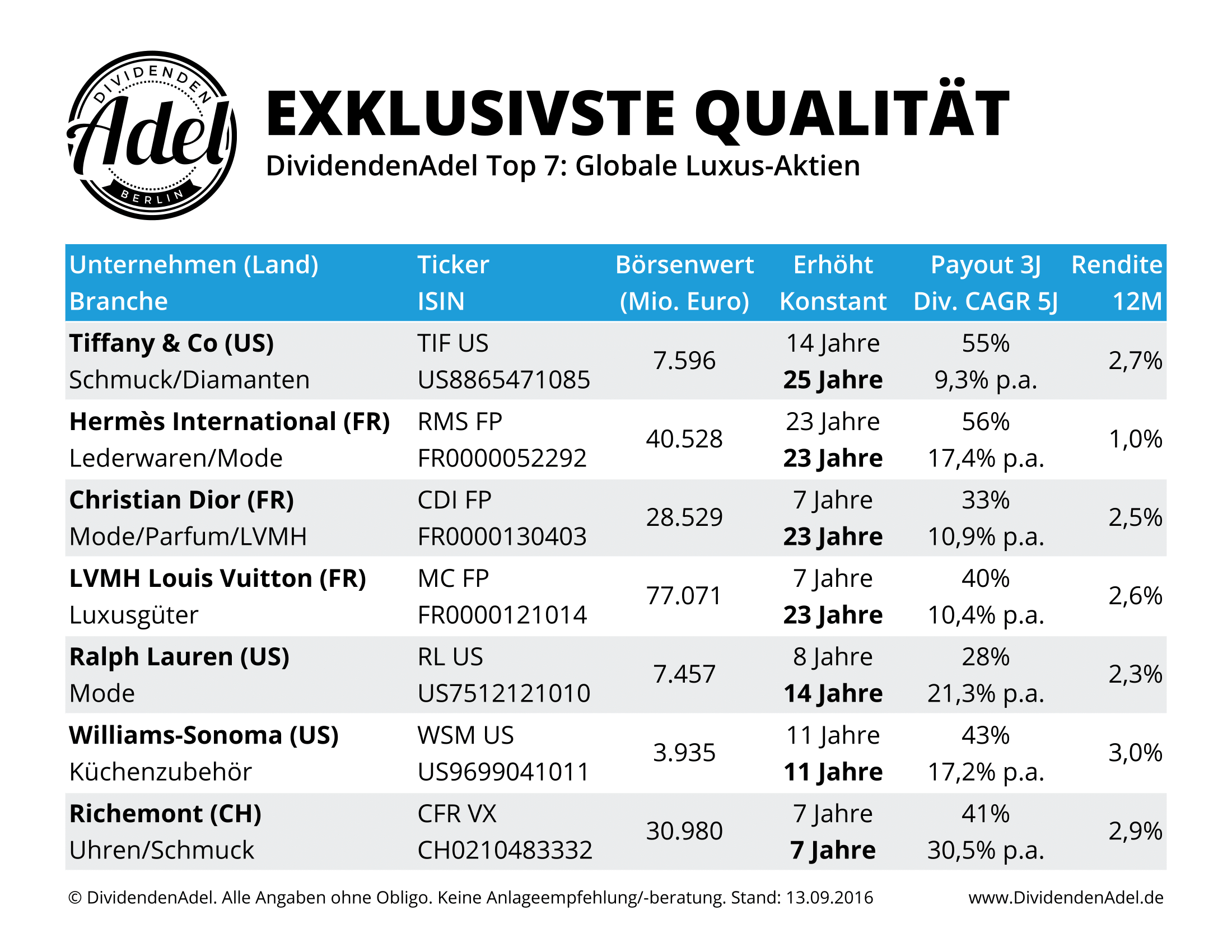

Doch zum Glück ist Hermès ja nicht die einzige Highend-Marke, die ihren Anteilseignern eine luxuriöse Bescherung gönnt, wie unsere aktuelle „DividendenAdel Top 7“-Selektion beweist. Mit von der Partie ist auch LVMH. Neben Louis Vuitton-Gepäck, Moet-Chandon Champagner und Hennessy-Cognac bündelt das Konglomerat eine ganze Armada von Luxus-Brands aus unterschiedlichsten Segmenten – darunter die Modelinien Fendi und Marc Jacobs, das traditionsreiche Parfumhaus Guerlain, die Schmuck-Boutique Bulgari, die edlen Perlweine der Witwe Cliquot oder die Whiskey-Klassiker Ardbeg und Glenmorangie.

LVMH: Luxus-Fonds, gemanagt vom reichsten Franzosen

Mit dieser extrem breiten Streuung ist LVMH fast schon ein Luxus-Fonds – nur eben mit Bernard Arnault als Manager, der mit einem Vermögen von 34,6 Mrd. US-Dollar immerhin halb so reich ist wie Warren Buffet. Und in puncto aufeinanderfolgende Anhebungen kommt zwar kein Luxus-Label an Hermès heran. Die 23 Jahre ohne Dividendensenkung, die für LVMH zu Buche stehen, können sich aber ebenfalls sehen lassen, genauso wie neun Anhebungen in den letzten zehn Jahren. Dazu bietet das Unternehmen mit den vier edlen Buchstaben trotz niedrigerer Ausschüttungsquote die mit 2,5% deutlich höhere Rendite. Dasselbe gilt fast logischerweise auch für Christian Dior, denn in der Firma steckt nicht nur das gleichnamige Modelabel, sondern vor allem der 40,9%-ige Arnault-Anteil an LVMH.

Tiffany & Co: In 25 Jahren die Dividende nie gesenkt

Luxus-Investoren werden allerdings nicht nur in Frankreich fündig. Auch die USA haben einiges zu bieten. Insbesondere der Edel-Juwelier Tiffany & Co. lässt neben Frauen- auch Investoren-Herzen höher schlagen. Ein volles Vierteljahrhundert ohne Dividendenkürzung schafft nämlich sonst niemand in der Branche. Auch Ralph Lauren verfügt über ein klares Alleinstellungsmerkmal: Die vor allem durch den Polo-Spieler im Preppy-Style weltbekannt gewordene Marke ist der einzige reinrassige Modeschöpfer in unserer Selektion. Williams-Sonoma, mit 3,1% der Rendite-Renner des Septetts, bietet derweil Luxus der ganz anderen Art – das Unternehmen produziert und vertreibt Küchenzubehör, wobei für eine Pfanne auch schnell mal 300 US-Dollar und mehr fällig werden können.

Am Tropf der Finanzmärkte: Richemont illustriert Kurzfrist-Risiken

Am Ende der Liste zeigt Richemont, wo die Risiken beim Luxus-Investment liegen. Natürlich hat es aus Anlegersicht einen besonderen Charme, wenn Konsumenten kaum preissensitiv sind. Wer sich einen Chronographen von IWC, Jaeger-LeCoultre oder Vacheron Constantin leisten will, wird seine Entscheidung nicht davon abhängig machen, ob die Uhr nun zehn Prozent teurer oder billiger ist – und langfristig wird sich diese „Pricing Power“ auch in überproportionalen Margen, Dividenden und Wertsteigerungen niederschlagen, sofern ein Label nur exklusiv genug ist.

Kurzfristig hängen die Highend-Marken jedoch am Puls der Konjunktur und der Finanzmärkte. Wenn die Stimmung mies ist, treten sogar „die Reichen“ kürzer – und weil die Kostenbasis vieler Luxus-Firmen zwar eher niedrig, aber auch wenig variabel ist, können schon vergleichsweise geringfügige Umsatzeinbußen zu drastischen Gewinnrückgängen führen. So geschehen bei Richemont im Zuge der Finanzkrise, als die Erlöse um rund 10% fielen, das Ergebnis aber um zwei Drittel einbrach und der Uhren-Konzern die Dividende von 1,24 auf 0,30 Schweizer Franken senken musste. Immerhin, seit dem Sündenfall 2009 stehen nun schon wieder sieben Anhebungen hintereinander zu Buche.

Der Beitrag Luxus-Aktien: Je exklusiver, umso dividendenstärker erschien zuerst auf DividendenAdel.

Wiener Börse Party #1089: ATX nach Rücksetzer wieder etwas erholt; Verbund und Bawag (auch nach Ende Rückkaufprogramm) gesucht

Bildnachweis

1.

Aktien auf dem Radar:AT&S, Andritz, OMV, EuroTeleSites AG, Austriacard Holdings AG, Amag, Österreichische Post, Lenzing, CPI Europe AG, Telekom Austria, Semperit, Flughafen Wien, VIG, DO&CO, Gurktaler AG Stamm, Josef Manner & Comp. AG, Bajaj Mobility AG, Verbund, Warimpex, Addiko Bank, Palfinger, BKS Bank Stamm, Oberbank AG Stamm, Reploid Group AG, Marinomed Biotech, Agrana, CA Immo, EVN, Zumtobel, Dow Jones, Amazon.

Random Partner

Bajaj Mobility AG (vormals Pierer Mobility AG)

Die Bajaj Mobility AG (vormals PIERER Mobility AG) ist die Holdinggesellschaft der KTM-Gruppe, einem der führenden Motorradhersteller Europas. Mit ihren Marken KTM, Husqvarna und GASGAS zählt die KTM AG zu den europäischen Premium-Motorradherstellern. Das Produktportfolio umfasst neben Motorrädern mit Verbrennungsmotor auch High-End-Komponenten (WP) sowie Fahrzeuge mit innovativen Elektroantrieben.

>> Besuchen Sie 59 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. Verbund, Bawag

» LinkedIn-NL: Die Übergaben der Number One Awards gehen weiter ... und es...

» Österreich-Depots: Weekend Bilanz (Depot Kommentar)

» Börsegeschichte 6.2.: Wienerberger, Warimpex (Börse Geschichte) (BörseGe...

» Nachlese: Daniela Herneth Superpower, Edi Berger, Stefan Maxian (audio c...

» Wiener Börse Party #1089: ATX nach Rücksetzer wieder etwas erholt; Verbu...

» PIR-News: In den News: Strabag, Bawag, Post, Bajaj Mobility/KTM (Christi...

» Wiener Börse zu Mittag fester: Verbund, Bawag und Do&Co gesucht

» Börse-Inputs auf Spotify zu u.a. Veronika Rief, Addiko Bank, Edi Berger,...

» ATX-Trends: AT&S, Erste Group, Bawag, RBI, OMV ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Fagerhult und Philips Lighting vs. Cree und Diali...

- 3M und Henkel vs. Unilever und Beiersdorf – komme...

- ams-Osram und Intel vs. IBM und 3D Systems – komm...

- IBEX 35 und Dow Jones vs. Nasdaq und HANG SENG – ...

- Instone Real Estate und TLG Immobilien vs. Patriz...

- ams-Osram und Toyota Motor Corp. vs. GlaxoSmithKl...

Featured Partner Video

Mit Vollgas in Kenia ins Laufjahr starten! #laufheld #laufen #marathon

Books josefchladek.com

As Long as the Sun Lasts

2025

Void

ABC Diary

2025

Self published

Fishworm

2025

Void

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Pedro J. Saavedra

Pedro J. Saavedra Sasha & Cami Stone

Sasha & Cami Stone Yasuhiro Ishimoto

Yasuhiro Ishimoto Mikio Tobara

Mikio Tobara Helmar Lerski

Helmar Lerski Michael Rathmayr

Michael Rathmayr