24.03.2017, 6554 Zeichen

Wer unternehmerische Sachwerte besitzen, laufende Erträge aus Dividenden kassieren und an der langfristigen Wertschöpfung erfolgreicher Geschäftsmodelle beteiligt sein will, muss Aktien kaufen – und zwar am besten ohne den Umweg über irgendwelche Fonds und Finanzprodukte. Denn nur beim Direktinvestment hat man die maximale Souveränität über das eigene Vermögen. Welche Aktien im Portfolio sind, nach welchen Kriterien ge- und verkauft wird, welchen Anteil einzelne Firmen, Branchen, Länder oder Währungsräume haben: Wie die Strategie aussieht, kann man von A bis Z in Eigenregie festlegen.

Geldanlage ist keine Geheimwissenschaft

Kehrseite des gänzlich selbstbestimmten Investierens ist der Aufwand – und zwar nicht unbedingt der zeitliche. Die Portfolios aus unserem Buch und hier auf der Website beweisen schließlich: Erfolgreiche Aktien-Engagements sind weder Geheimwissenschaft noch Fulltime-Job. Solange man nach klaren Regeln vorgeht, reicht es schon, das Depot einmal im Jahr systematisch zu überprüfen und ggfs. anzupassen.

Risikostreuung sorgt für üppige Depots

Eine größere Herausforderung ist da schon die Diversifikation. Zwar lässt sich etwa das DividendenAdel Deutschland 250/10 Portfolio bei einem Online-Broker spätestens ab 10.000 Euro zu überschaubaren Kosten nachbilden. Aber zehn deutsche Aktien können nicht alles sein, schon weil auf dem Frankfurter Kurszettel vieles fehlt – von großen Nahrungsmittel- und Getränke-Herstellern über führende Pharma- und Biotech-Firmen bis hin zu Rohstoff-Titeln oder erfolgreichen Großbanken. Die findet man nur im Ausland, weshalb ja auch für alle wichtigen Investment-Regionen eine eigene DividendenAdel-Liste verfügbar ist. Doch selbst wenn man jeweils nur bei fünf oder sechs Top-Werten zugreift, tummeln sich schnell 30 bis 50 Titel im Depot.

Eine größere Herausforderung ist da schon die Diversifikation. Zwar lässt sich etwa das DividendenAdel Deutschland 250/10 Portfolio bei einem Online-Broker spätestens ab 10.000 Euro zu überschaubaren Kosten nachbilden. Aber zehn deutsche Aktien können nicht alles sein, schon weil auf dem Frankfurter Kurszettel vieles fehlt – von großen Nahrungsmittel- und Getränke-Herstellern über führende Pharma- und Biotech-Firmen bis hin zu Rohstoff-Titeln oder erfolgreichen Großbanken. Die findet man nur im Ausland, weshalb ja auch für alle wichtigen Investment-Regionen eine eigene DividendenAdel-Liste verfügbar ist. Doch selbst wenn man jeweils nur bei fünf oder sechs Top-Werten zugreift, tummeln sich schnell 30 bis 50 Titel im Depot.

Dilemma Auslandsaktien

Wir mögen das, schon weil auf diese Weise fast jede Woche von irgendwo her Dividenden aufs Konto tröpfeln. Der monetäre Nieselregen ist allerdings nicht jedermanns Sache. Mal ganz abgesehen davon, dass es eine gewisse kritische Masse braucht, um sich bei ein paar Dutzend Firmen einzukaufen, ohne dass die (Mindest-)Gebühren aus dem Ruder laufen. Das gilt ganz besonders für Auslandsaktien, wo man oft im Dilemma steckt: Bei Orders an der Heimatbörse langt die Depotbank hin, während in Deutschland selbst milliardenschwere US- oder Euroland-Firmen bisweilen mit Scheunentor-Spannen quotiert werden.

Ein Zertifikat als Verpackung

Seit wir vor gut einem Jahr mit DividendenAdel an die Öffentlichkeit gegangen sind, kam deshalb immer wieder die Frage auf, wann unsere Strategien „en bloc“ investierbar werden. Angebote für solche Paketlösung gab’s seitdem zuhauf, aber ein zehn Aktien zu einem Zertifikat zusammenschnüren, das war uns zu billig. Eine Verpackung kostet Geld und muss dafür einen Mehrwert bieten – zum Beispiel eine breite Streuung, die man auf eigene Faust nicht so leicht darstellen kann.

Umso mehr freuen wir uns, dass die Deutsche Bank nun den „großen“ DividendenAdel Eurozone verbrieft hat: Die 25 Euroland-Blue-Chips mit der höchsten Ausschüttungsqualität, dasselbe Portfolio wie auf der Website, als Index-Zertifikat mit drei handfesten Vorteilen.

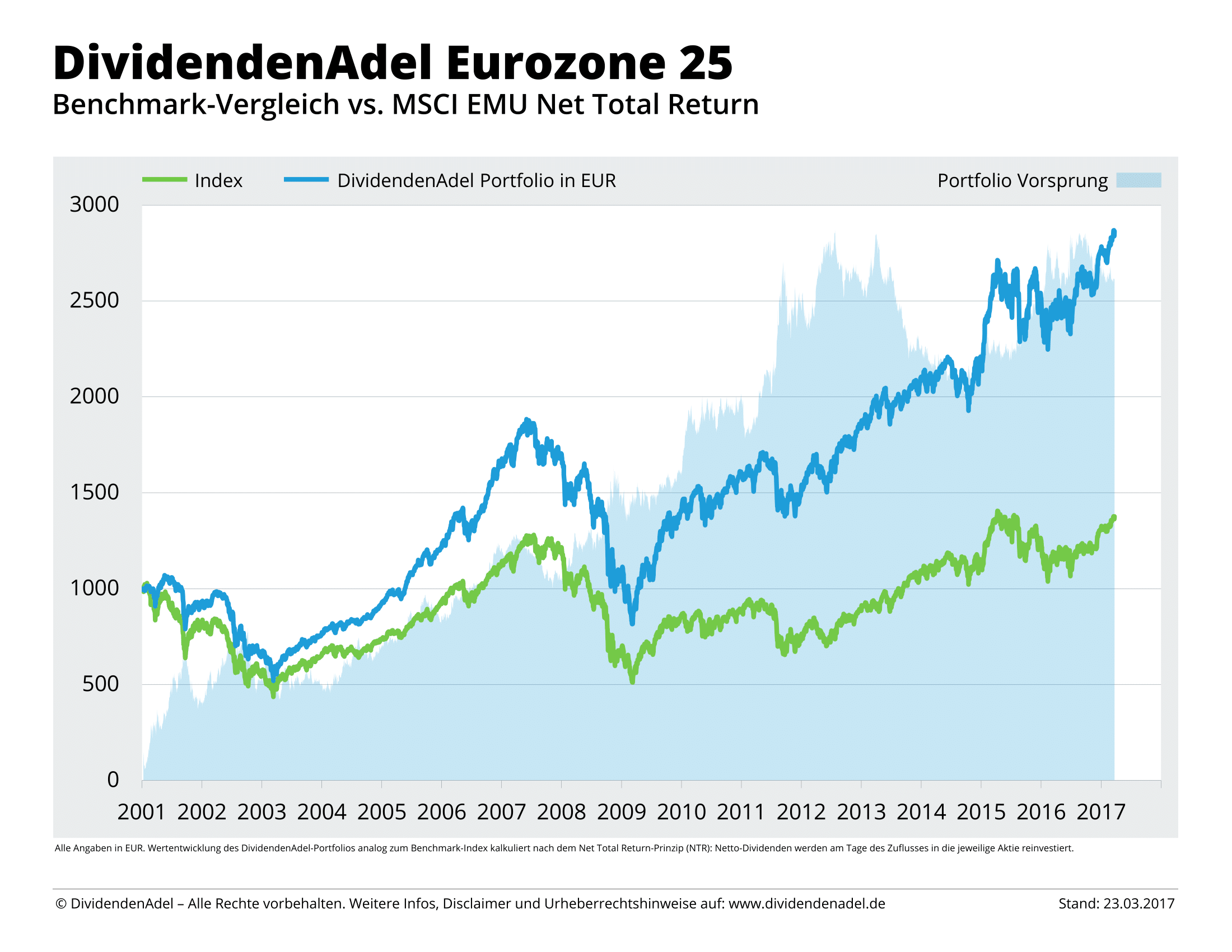

- Bequeme Paketlösung: Statt 25 Aktien aus sechs Ländern haben Sie nur ein Wertpapier im Depot, das unter der WKN DM1DVA in Stuttgart und Frankfurt wie eine Aktie handelbar ist und „eins-zu-eins“ unsere erfolgreiche Euroland-Strategie abbildet – die seit Anfang 2001 rund 185% zugelegt hat, während der korrespondierende MSCI EMU Index nicht einmal auf 40% Plus kommt.

- Automatische Anpassung: Immer am zweiten Montag im Januar gibt’s die neuen DividendenAdel-Listen. Auf dieser Basis wird parallel auch der dem Zertifikat unterliegende Index neu zusammengesetzt – so dass Sie immer den aktuellen DividendenAdel im Depot haben, ohne selbst kaufen und verkaufen zu müssen. Überdies werden alle Aktien zum Jahresstart wieder gleich gewichtet, um auf diese Weise Klumpenrisiken zu vermeiden.

- Reinvestition der Dividenden: Was Privatanleger eigenhändig kaum können, passiert beim Zertifikat automatisch – sämtliche Netto-Dividenden werden sofort wieder in die jeweilige Aktie investiert. Auf diese Weise gibt’s zwar keine Ausschüttungen aufs Konto, aber dafür profitieren Sie von einem gewissen Zinseszins-Effekt.

Gebühren und ein struktureller Nachteil

Diese Leistungen gibt’s natürlich nicht umsonst. Vom Zertifikat werden jährlich 1,2% Managementgebühr abgezogen. Hinzu kommt ein struktureller Nachteil, denn statt der Aktien haben Sie rein rechtlich Sie eine Schuldverschreibung der Deutschen Bank im Depot. Und selbst wenn eine Pleite des als systemrelevant eingestuften Frankfurter Geldhauses nicht nur wegen der laufenden Kapitalerhöhung sehr unwahrscheinlich ist: Wenn es dazu käme, wäre das Geld weg.

Viele Infos – von denen nicht nur Zertifikat-Käufer profitieren

Wie gesagt, aus unserer Sicht ist das Direktinvestment die beste (und obendrein) sicherste Methode der Aktienanlage. Doch wer den damit verbundenen Aufwand eingrenzen möchte, hat nun ein Werkzeug zur Hand, um gänzlich passiv an einer breit diversifizierten DividendenAdel-Strategie zu partizipieren – die ganz bewusst die Eurozone ins Visier nimmt, wo die Aktien noch deutlich niedriger bewertet sind als in den USA.

Wie gesagt, aus unserer Sicht ist das Direktinvestment die beste (und obendrein) sicherste Methode der Aktienanlage. Doch wer den damit verbundenen Aufwand eingrenzen möchte, hat nun ein Werkzeug zur Hand, um gänzlich passiv an einer breit diversifizierten DividendenAdel-Strategie zu partizipieren – die ganz bewusst die Eurozone ins Visier nimmt, wo die Aktien noch deutlich niedriger bewertet sind als in den USA.

Mehr zum DividendenAdel Eurozone Zertifikat erfahren Sie auf der Website der Deutschen Bank, in der Titelstory des X-press Magazins (PDF-Download) sowie im aktuellen Interview mit DER AKTIONÄR TV: Antje Erhard im Gespräch mit Nicolai Tietze von der Deutschen Bank und DividendenAdel-Gründer Christian W. Röhl. Darüber hinaus werden wir die laufende Berichterstattung zur DividendenAdel Eurozone Strategie und den enthaltenen Aktien in der nächsten Zeit deutlich ausbauen – wovon natürlich auch die Leser profitieren, die am liebsten direkt investieren.

Sämtliche Inhalte nach bestem Wissen und Gewissen, aber ohne Gewähr für Aktualität, Richtigkeit, Vollständigkeit und Genauigkeit. Der Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Autor haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden. Offenlegung von Interessenskonflikten: Im Zusammenhang mit dem DividendenAdel Eurozone Zertifikat erhält DividendenAdel direkt und/oder indirekt Vergütungen von der Emittentin.

Der Beitrag DividendenAdel Eurozone 25: Direktinvestment versus Index-Zertifikat erschien zuerst auf DividendenAdel.

Wiener Börse Party #1075: ATX leichter; Telekom, VIG und Uniqa gesucht, Verbund x Nordex, Strafe für CA Immo hat ev. zu viel Signalwirkung

Deutsche Bank

Uhrzeit: 20:49:42

Veränderung zu letztem SK: -3.18%

Letzter SK: 33.55 ( -0.49%)

Bildnachweis

Aktien auf dem Radar:Amag, Polytec Group, Austriacard Holdings AG, Kapsch TrafficCom, Semperit, Rosenbauer, Uniqa, VIG, Zumtobel, Marinomed Biotech, Frequentis, Wienerberger, Mayr-Melnhof, Palfinger, FACC, Pierer Mobility, Rath AG, Agrana, BKS Bank Stamm, Oberbank AG Stamm, Österreichische Post, Verbund.

Random Partner

DenizBank AG

Die DenizBank AG wurde 1996 gegründet und ist eine österreichische Universalbank. Sie unterliegt dem österreichischen Bankwesengesetz und ist Mitglied bei der gesetzlichen einheitlichen Sicherungseinrichtung der Einlagensicherung AUSTRIA GmbH. Die DenizBank AG ist Teil der türkischen DenizBank Financial Services Group, die sich seit 2019 im Besitz der Emirates NBD Gruppe befindet.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #1075: ATX leichter; Telekom, VIG und Uniqa gesucht, ...

» Österreich-Depots: Schwächer (Depot Kommentar)

» Börsegeschichte 19.1.: BWT, Leykam, SBO, RHI (Börse Geschichte) (BörseGe...

» Nachlese: Barbara Riedl-Wiesinger (audio cd.at)

» PIR-News: Porr mit Auftrag, Verbund mit Turbinen-Deal, Allzeithoch beim ...

» Wiener Börse zu Mittag schwächer: Telekom Austria, Bawag und Kapsch Traf...

» ATX-Trends: AT&S, Uniqa, Austriacard Holdings, wienerberger ...

» Börsepeople im Podcast S23/03: Barbara Riedl-Wiesinger

» Börse-Inputs auf Spotify zu u.a. Heiko Thieme, Cyan, Klöckner & Co.

» Wiener Börse Party #1074: ATX etwas schwächer, Cyan wird am Börsentag Wi...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse: ATX gibt am Montag 0,53 Prozent ab

- Wiener Börse Nebenwerte-Blick: Rath AG am besten

- Wie Rath AG, Pierer Mobility, RHI Magnesita, Aust...

- Wie SBO, Wienerberger, Verbund, voestalpine, Uniq...

- Neues Kursziel für Verbund

- Wiener Börse Party #1075: ATX leichter; Telekom, ...

Featured Partner Video

BörseGeschichte Podcast: Wolfgang Aubrunner vor 10 Jahren zum ATX-25er

Der ATX wurde dieser Tage 35. Rund um "25 Jahre ATX" haben wir im Dezember 2015 und Jänner 2016 eine grossangelegte Audioproduktion mit dem Ziel einer Fest-CD gemacht, die auch auf Audible als Hörb...

Books josefchladek.com

Photographie n'est pas L'Art

1937

GLM

Riverland

2025

Stanley / Barker

Os Americanos (first Brazilian edition)

2017

Instituto Moreira Salles

So lebt man heute in Rußland

1957

Blüchert

Claudia Andujar

Claudia Andujar Niko Havranek

Niko Havranek Wassili und Hans Luckhardt

Wassili und Hans Luckhardt Michael Rathmayr

Michael Rathmayr Pedro J. Saavedra

Pedro J. Saavedra Thonet

Thonet