29.06.2017, 9356 Zeichen

Normalerweise kümmere ich mich um einen relativ engen circle of competence. Mangels guter Investment Möglichkeiten (mal abgesehen von den Offshore Driller Anleihen) habe ich allerdings mal wieder einen Screener für Anleihen bemüht und bin dabei auf die belgische Versicherung Ethias gestoßen. Aktien von Ethias kann man nicht kaufen, da sie staatliche Eigentümer hat. Die Ethias Nachranganleihe mit der WKN: A0GV31 / ISIN: BE0930906947 hat eine gewisse Sondersituation, die sie für mich interessant gemacht hat.

Ethias Überblick

Ethias wurde 1919 durch eine Gruppe von belgischen Gemeinde- und Provinzverwaltungen als Versicherungsgesellschaft auf Gegenseitigkeit gegen Feuer, Blitz und Explosionen gegründet. Der Name Ethias wurde 2003 eingeführt. Davor hieß die Gesellschaft im französischsprachigen Teil SMAP und im flämischen Teil OMOB. Der Name Ethias diente unter anderem der Vereinheitlichung im ganzen Land.

Den Gründungsgesellschaftern entsprechend richtete sich Ethias ursprünglich nur an den staatlichen Sektor. Seit dem Jahr 2000 bietet Ethias auch Unternehmen und Privatpersonen Versicherungen an.

Wie so viele Finanzunternehmen wurde auch Ethias durch die Finanzkrise 2008 in arge Bedrängnis gebracht, unter anderem durch eine erhebliche Beteiligung an der belgischen Krisen-Bank Dexia. Belgien, die Wallonie und Flandern beteiligten sich 2009 mit EUR 1,5 Mrd. an Ethias. Seitdem ist Ethias eine Aktiengesellschaft und wird zu 100% von der Gesellschaft Vitrufin SA gehalten. Diese wiederum hat direkt oder indirekt 4 Gesellschafter:

1) den Staat Belgien mit 25% + 1 Aktie

2) die Region Wallonie mit 25% +1 Aktie

3) die Region Flandern mit 25% + 1 Aktie

4) AAM Ethias Common Law mit 25% – 3 Aktien

Zu AAM Ethias Common Law konnte ich nichts rausfinden, aber durch die Höhe ihres Anteils spielt sie auch keine große Rolle, insbesondere wenn bei normalen Beschlüssen mindestens zwei der anderen einig sind.

Ethias Marktstellung

Ethias konzentriert sich fast ausschließlich auf den belgischen Markt. Nach eigenen Angaben ist man dort mit einem Marktanteil von 8,5% der viertgrößte Versicherer. Für Kunden aus dem öffentlichen Bereich meint man Marktführer zu sein. Leider habe ich zum Versicherungsmarkt in Belgien kaum Informationen gefunden, um solche Angaben zu überprüfen. Im Reporting berichtet Ethias im Abschnitt Marktentwicklungen über die allgemeine wirtschaftliche Lage und die Entwicklungen an den Kapitalmärkten aber überhaupt nicht über den eigentlichen Markt für Versicherungen, also z.B. die allgemeine Entwicklung von Prämien, Kosten, Marktanteilen usw. Ziemlich ähnlich ist es bei aegas, dem nach eigenen Angaben marktführenden Versicherer in Belgien. aegas ist viel internationaler aufgestellt als Ethias, aber auch nur in Belgien hatte aegas im Jahr 2016 mit EUR 5,7 Mrd. mehr als doppelt so hohe Prämieneinnahmen als Ethias (EUR 2,4 Mrd.).

Ich kann es zwar letztlich nicht sicher beurteilen, aber mir erscheint es plausibel, dass Ethias durch die Historie bei den öffentlichen Versicherungsnehmern einen gewissen Burggraben hat. Öffentliche Aufträge müssen zwar heutzutage häufig europaweit ausgeschrieben werden, aber nach meiner persönlichen Erfahrung gibt es bei solchen Ausschreibungen auch genug Möglichkeiten sie so zu gestalten, dass der gewünschte Anbieter eine gute Chance hat zu gewinnen. Versicherungen sind immerhin ein Geschäft, bei dem man auch ein gewisses Vertrauen in der Versicherer haben muss und da sind historisch gute Beziehungen sicherlich ein positiver Faktor der das Geschäft stabilisiert.

Portfoliostruktur

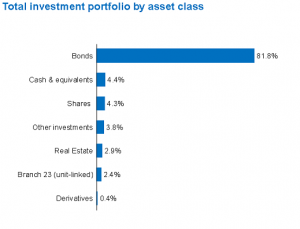

Wie bei Versicherungen üblich enthält das Investment Portfolio von Ethias ganz überwiegend Anleihen.

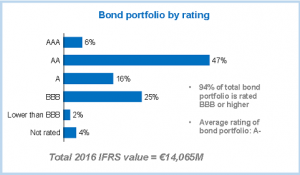

Auch innerhalb der Anleihen setzt sich die klassische Strategie fort, denn 94% aller Anleihen im Portfolio haben ein Investment Grade Rating. Ein besonders hoher Anteil ist in belgische Staatsanleihen investiert, gefolgt von französischen. Solvency II tut immer noch so, als ob diese Anleihen risikofrei sind, was natürlich in der wirklichen Welt nicht der Fall ist. Mit belgischen Staatsanleihen hat eine belgische Versicherung allerdings wenigstens kein Währungsrisiko, selbst wenn der Euro doch noch auseinander bricht.

In den letzten beiden Jahren wurden verstärkt Anleihen mit längeren Laufzeiten gekauft, um die bestehende Differenz zwischen den Laufzeiten der Anlagen und der Versicherungsverpflichtungen zu schließen. Das ist zwar an sich sinnvoll und vorsichtig, aber wenn man davon ausgeht, dass die Zinsen eher wieder steigen werden, könnte das allerdings ein schlechtes Timing gewesen sein.

Ethias Bonität

2011 lag die Eigenkapitalquote von Ethias nur bei 4% und trotz der Übernahme für EUR 1,5 Mrd. im Jahr 2009 belief sich das Eigenkapital Ende 2011 nur noch auf EUR 0,9 Mrd. Ältere Zahlen liegen mir nicht vor, aber ich gehe davon aus, dass das alles noch Nachwirkungen der Finanzkrise 2008/2009 waren. Seit 2011 konnte Ethias die Lage aber durch thesaurierte Gewinne wieder deutlich verbessern und das Eigenkapital um durchschnittlich 20% pro Jahr steigern. Dadurch liegt es inzwischen wieder bei EUR 2,3 Mrd.

Seit 2012 hat Ethias nur in einem Jahr einen Verlust gemacht. Der fiel im Jahr 2014 mit EUR 599 Mio. allerdings heftig aus und hat ein Drittel des Eigenkapitals zu Beginn des Jahres 2014 ausgelöscht. Dieser Verlust hatte aber nichts mit Wettbewerbsdruck oder hohen Schäden zu tun. Stattdessen haben ihn zwei Dinge verursacht:

1) Ein gerichtliches Steuerverfahren wurde in der zweiten Instanz gegen Ethias entschieden, so dass man sich entschied eine Rückstellung in Höhe von EUR 378 Mio. einzubuchen.

2) Weiter gesunkene Zinsen erhöhten den Barwert der garantierten Leistungen im Bereich Lebensversicherungen. EUR 369 Mio. zusätzliche Rückstellungen belasteten so das Ergebnis.

Die Steuerrückstellung konnte 2015 in Höhe von EUR 223 Mio. nach einem weiteren Urteil wieder rückgängig gemacht werden. Auch die Belastungen aus Lebensversicherungs-Altverträgen werden nicht mehr lange weitergehen. Im Zuge der Rettung, der Sanierungspläne und deren Genehmigung durch die Europäische Kommission ist Ethias dabei das Lebensversicherungsgeschäft für den privaten Sektor zu verkaufen bzw. aufzugeben. Dieser Prozess ist bezüglich der Policen mit einer garantierten Rendite verlustreich und läuft immer noch. 2016 wurden alte Policen mit einem Wert von 785 Mio. zurückgekauft. Um die Kunden dazu zu bewegen dem Rückkauf zuzustimmen, musste Ethias einen Aufschlag von 25% anbieten, so dass durch den Rückkauf ein Aufwand in Höhe von EUR 196 Mio. entstanden ist.

2017 wird vermutlich wieder ein erheblicher Aufwand anfallen, denn am 29. Mai 2017 hat Ethias angekündigt für die verbleibenden rund EUR 600 Mio. erneut einen Rückkauf mit 25% Aufschlag anzubieten und alle Policen, die nicht zurückgegeben werden (zu einem negativen Kaufpreis) zu verkaufen.

Durch die Rückkäufe und die thesaurierten Gewinne hat sich die Solvency II Kapitalquote zum Ende des Jahres 2016 auf 145% erhöht. Gefordert sind allerdings mindestens 150%. Man sieht also, dass Ethias aus dem Gröbsten raus ist, aber immer noch nicht perfekt dasteht, selbst wenn in diesem Jahr die 150% überschritten werden sollten. Die Allianz hatte zum Vergleich am 31.03.2017 eine Solvency II Kapitalquote von 212%. Der belgische Marktführer ageas hat auf Belgien bezogen sogar eine Quote von 244% (Gruppe 195%).

Betrachtet man den Gewinn 2016 (EUR 424 Mio.) nach den einzelnen Geschäftsbereichen fällt auf, dass der Bereich Sonstiges mit EUR 165 Mio. knapp den größten Gewinnbeitrag geleistet hat. In diesen Bereich fallen IT Dienstleistungen und Immobilien-Investments. Knapp dahinter lag der Bereich Sachversicherungen für den privaten Sektor mit einem nach Steuer Gewinn von EUR 163 Mio. Ebenfalls profitabel waren die Sachversicherungen für den öffentlichen Sektor mit EUR 92 Mio. Defizitär war hingegen das gesamte Lebensversicherungsgeschäft. Im öffentlichen Sektor fiel ein Verlust von EUR 40 Mio. an und im privaten Sektor durch die Rückkäufe von Policen ein Verlust von EUR 280 Mio. 2017 wird hier sicherlich noch mal ein deutlicher Verlust anfallen, aber danach sollte das Geschäft mit Lebensversicherungen für den privaten Sektor bereinigt sein.

Ich bin kein Versicherungsexperte, aber nach meinen Recherchen bin ich der Ansicht, dass Ethias einiges richtig machen muss. Die Schaden-Kosten-Quote ist besser als beim Marktführer aegas und sowohl die Eigenkapitalquote als auch die Eigenkapitalrendite ist deutlich besser als die der Allianz.

Die Ratingagentur Fitch kommt für Ethias mit BBB ebenfalls zu einem positiven, wenn auch für eine Versicherung nicht gerade überragenden Rating. Das Investment Grade Rating BBB bezieht sich allerdings auf die allgemeine Finanzkraft, ist also eher für Kunden interessant. Die nachrangigen Verbindlichkeiten erhalten von Fitch ein Rating von BB mit positivem Ausblick und bleiben damit im spekulativen Bereich…

Auf www.value-shares.de geht es weiter.

Ein Beitrag von Mario Brünjes

Mario Brünjes studierte in Deutschland und England Finanzwirtschaft und Rechnungswesen und ist seit mehr als 15 Jahren als professioneller Sachwertinvestor in den Bereichen Flugzeugleasing, Immobilien und Erneuerbare Energien tätig.

In seinem Value Investing Blog www.value-shares.de schreibt er regelmäßig über seine privaten Value Investments mit Schwerpunkt Sachwerte.

Bildquellen: Mario Brünjes / dieboersenblogger.de

Christmas Bell At Home (Kids Choir Take)

Bildnachweis

Aktien auf dem Radar:VIG, Kapsch TrafficCom, UBM, EuroTeleSites AG, Flughafen Wien, Palfinger, ATX, ATX Prime, ATX TR, ATX NTR, Bawag, Andritz, Mayr-Melnhof, Telekom Austria, RBI, voestalpine, SBO, Frequentis, Pierer Mobility, BKS Bank Stamm, Oberbank AG Stamm, Warimpex, Amag, EVN, CPI Europe AG, Lenzing, Österreichische Post, RHI Magnesita.

Random Partner

Hypo Oberösterreich

Sicherheit, Nachhaltigkeit und Kundenorientierung sind im Bankgeschäft Grundvoraussetzungen für den geschäftlichen Erfolg. Die HYPO Oberösterreich ist sicherer Partner für mehr als 100.000 Kunden und Kundinnen. Die Bank steht zu 50,57 Prozent im Eigentum des Landes Oberösterreich. 48,59 Prozent der Aktien hält die HYPO Holding GmbH. An der HYPO Holding GmbH sind die Raiffeisenlandesbank Oberösterreich AG, die Oberösterreichische Versicherung AG sowie die Generali AG beteiligt.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Wiener Börse Party #1061: Noch ein ATX-High vor X-Mas, Banken top, Lob f...

» Österreich-Depots: Vorweihnachts-Bilanz (Depot Kommentar)

» Börsegeschichte 23.12: Pierer Mobility (Börse Geschichte) (BörseGeschichte)

» Nachlese: Ritschy Dobetsberger und die IR-Abteilungen von Rheinmetall un...

» PIR-News: Porr, Agrana, Pierer Mobility (Christine Petzwinkler)

» Und hier ist unserer Weihnachtssingle in der Deconstructed Variante (Chr...

» Wiener Börse zu Mittag leichter: Austriacard, Telekom Austria und Flugha...

» LinkedIn-NL: Zwei Weihnachtssingles, das neue Börse Social Magazine sowi...

» Börse-Inputs auf Spotify zu u.a. AT&S, Novo Nordisk, Coinbase, Audio-CD....

» ATX-Trends: EVN, wienerberger, AT&S, Pierer Mobility ...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wiener Börse: ATX geht mit kleinem Plus in die We...

- Wiener Börse Nebenwerte-Blick: Pierer Mobility st...

- Erste Group erhält Genehmigungen für Zukauf in Polen

- Wiener Börse Party #1061: Noch ein ATX-High vor X...

- Wie Frequentis, UBM, Pierer Mobility, Wolford, Fl...

- Wie RBI, CA Immo, CPI Europe AG, Erste Group, voe...

Featured Partner Video

Private Investor Relations Podcast #14: Heiko Thieme rät zu Anrufen bei der IR, sieht Private gegenüber Institutionellen insgesamt im Vorteil

Im Rahmen des Podcasts "1h mit Heiko Thieme" habe ich ihn u.a. zu Investor Relations Themen befragt, Heiko verwendet gerne auch den Begriff PR. Beiersdorf findet er gut und Private sieht er im Vort...

Books josefchladek.com

Beyond Caring

1986

Grey Editions

Remember Who You Once Were

2024

Self published

Paul Graham

Paul Graham Marjolein Martinot

Marjolein Martinot Allied Forces

Allied Forces Sasha & Cami Stone

Sasha & Cami Stone Florian Rainer

Florian Rainer Tenmei Kanoh

Tenmei Kanoh Elizabeth Alderliesten

Elizabeth Alderliesten