07.02.2018, 5118 Zeichen

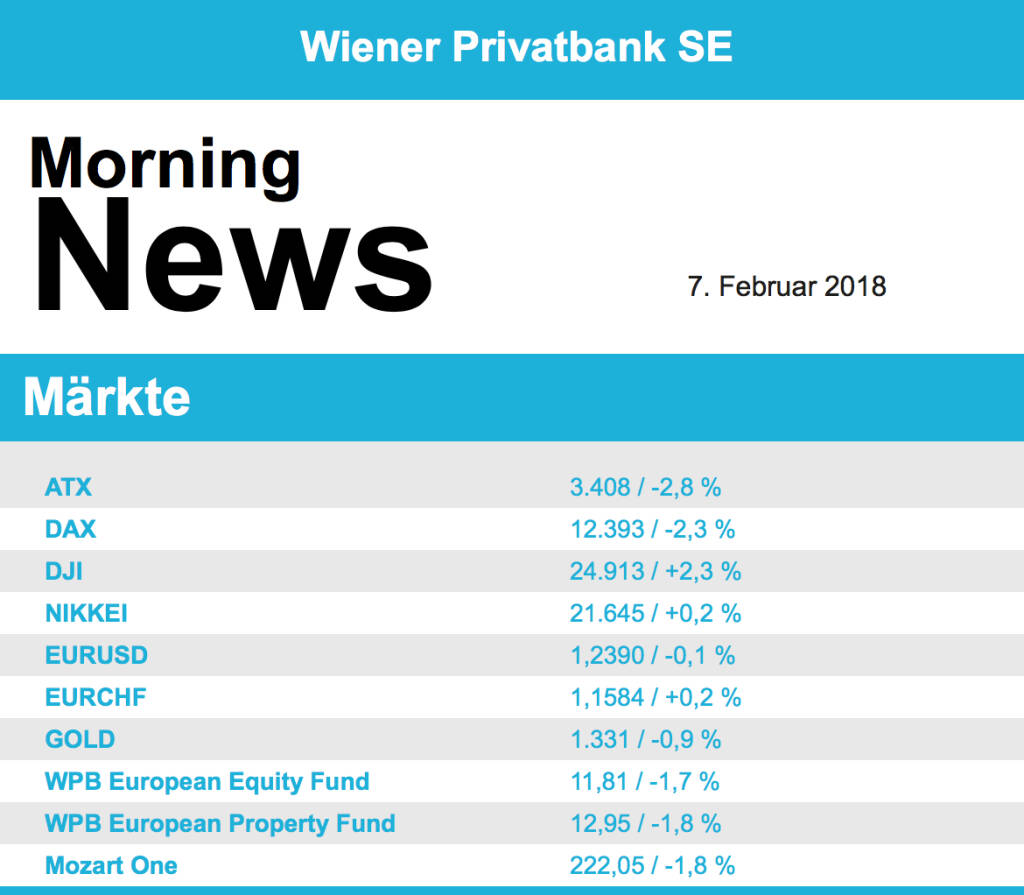

Die europäischen Börsen beendeten den gestrigen Handelstag durchaus mit Abschlägen, allerdings hat der am Montag in den USA stattgefundene Abverkauf weniger tiefe Spuren hinterlassen als anfänglich befürchtet worden war. So hielten sich die Verluste mit rund 2,5% durchaus in Grenzen, auch unterstützt von der Tatsache, dass sich in den USA die Märkte stabilisierten. Fundamental bleibt nach wie vor alles in Ordnung, was auch durch die deutlich höher als erwartet gemeldeten Auftragseingänge der deutschen Industrie bestätigt wurde. Abgegeben haben erneut alle Branchen, am schlimmsten erwischte es die Versicherer mit 3,5% Tagesminus. Dieser Sektor wurde vor allem durch Munich Re nach enttäuschenden Ergebnissen belastet, der weltgrößte Rückversicherer beendet den Handelstag mit einer 5,3% tieferen Notierung. BNP Paribas legte Zahlen vor, die gemischt aufgenommen wurden. Der Gewinn war angestiegen, die Entwicklung vor allem in jüngster Zeit war nicht zufriedenstellend, insgesamt führte das zu einem Abschlag von 3,3%. Intesa Sanpaolo hingegen konnte mit der Ankündigung höherer Dividenden die Käufer überzeugen und legte gestern 0,7% zu, der gesamte Bankensektor europaweit verlor knapp 3,0%. BP berichtete deutlich besserer Einkünfte, das Unternehmen verlor in dem schwachen Umfeld nur 1,5%.

Deutlich abgeben musste gestern auch der ATX, allerdings gibt es beim österreichischen Leitindex eine klare Erholung von den zwischenzeitlichen Tiefstständen zu vermelden. Zumtobel war der einzige Gewinner des Tages mit einem Plus von 0,2%%. Federn lassen mussten Indexschwergewichte wie OMV mit einer 4,7% tieferen Notierung und Vienna Insurance Group, wo der Kurs 4,0% nach unten glitt. Auch Bankenwerte wurden gestern verkauft, Raiffeisen erwischte es hier am schlimmsten mit einem Minus von 3,8%, Erste Group und Bawag notierten zum Tagesende 1,6% beziehungsweise 1,9% tiefer. Relativ gut konnte sich FACC halten, hier gab es nach den starken Kursverlusten der Vortage lediglich ein Minus von 0,9% zu vermelden.

Auf und ab ging es gestern in den USA, der Dow Jones hatte gestern eine Schwankungsbreite von mehr als 1.000 Punkten, am Ende konnten sich die Käufer klar durchsetzen und der Index konnte 2,3% zulegen. Auch S&P 500 und der Nasdaq beendeten den Tag mit klaren Zuwächsen. Die positiven Fundamentaldaten scheinen die Oberhand zu gewinnen, und es wurden viele Stimmen laut, die angesichts des Kursrutsches vom Montag das derzeitige Niveau als klare Kaufgelegenheit bezeichneten. Allerdings macht der deutliche Renditeanstieg Anleihen derzeit zu einer immer attraktiveren Alternative. Besondere Beachtung fand GM nach Vorlage der Zahlen, auf Grund der Steuerreform wurde zwar ein deutlicher Verlust gemeldet, aber bereinigt um diese Tatsache war das Ergebnis durchaus erfreulich und der Titel konnte 5,9% zulegen. Ford profitierte ebenfalls davon und beendete den gestrigen Tag mit einem Kursgewinn von 5,0%. Wells Fargo hat nach wie vor mit dem am Freitag durch die Notenbank verhängten Wachstumsstopp auf Grund schwacher interner Kontrollmechanismen zu kämpfen und musste auch gestern 1,5% abgeben.

Weiter nach unten ging es gestern für den Ölpreis, Brent gab 1,1% ab, bei WTI betrug der Tagesverlust 1,2%. Gold musste einen Teil der am Vortag erzielten Gewinne auf Grund der an den Aktienmärkten zurückgekehrten Kauflust wieder abgeben und wurde gegen Abend bei rund 1.325 US-Dollar gehandelt. Volatil verlief der Handel zwischen Euro und Dollar, die Bandbreite reichte von 1,243 im Höchst bis zu 1,232 im Tiefst, gegen Tagesende pendelte sich das Währungspaar bei einer zum Vortag fast unveränderten Notierung ein.

Vorbörslich sind die europ. Börsen fester indiziert. Die asiatischen Börsen schließen uneinheitlich. Von der Makroseite wurde bereits heute Früh die Dezember Industrieproduktion für Deutschland im Rahmen der Erwartungen veröffentlicht.

UNTERNEHMENSNACHRICHTEN

RBI AG

Die heimische Bank legte heute Morgen die vorläufigen Zahlen für das Geschäftsjahr 2017 vor. Der Zinsüberschuss blieb dabei €3,2Mrd. praktisch auf dem Niveau des Vorjahres (pro forma nach Verschmelzung von RZB und RBI). Die Rückstellungen für faule Kredite gingen jedoch erwartungsgemäß deutlich zurück auf €287Mio. von €758Mio. im Vorjahr. Da das Provisionsergebnis ebenfalls leicht gesteigert werden konnte, verbesserte sich das Ergebnis vor Steuern auf €1,6Mrd. nach €0,9Mrd. im Vorjahr. Das Konzernergebnis lag bei €1,1Mrd. nach €520Mio. im Vorjahr. Die Verbesserung der Kreditqualität zeigte sich auch in der NPL-Ratio, die auf 5,7% zurückging von 8,7% im Vorjahr. Die harte Kernkapitalquote (CET1) lag bei 13% (fully loaded) nach 12,4% im Vorjahr. Der Ausblick für das Geschäftsjahr 2018 sowie der Dividendenvorschlag für das abgelaufene Geschäftsjahr werden im Rahmen der Veröffentlichung des Geschäftsberichts am 14.3.2018 bekannt gegeben.

FY17(vorläufig): Zinsüberschuss: €3,2Mrd. (Vj*.: 3,2); Provisionsüberschuss: €1,7Mrd. (Vj*.: 1,6); Ergebnis vor Steuern: €1,6Mrd. (Vj*.: 0,9); Konzernergebnis: €1,1Mrd. (Vj*.: 0,5); *: alle Vorjahreswerte beziehen sich auf das pro forma Ergebnis nach der Verschmelzung von RBI und RZB

Börsepeople im Podcast S23/03: Barbara Riedl-Wiesinger

Bildnachweis

1.

Aktien auf dem Radar:Amag, Polytec Group, DO&CO, Semperit, Rosenbauer, UBM, Rosgix, AT&S, Bawag, Verbund, Uniqa, RBI, voestalpine, Austriacard Holdings AG, Rath AG, SBO, Addiko Bank, Frequentis, BKS Bank Stamm, Oberbank AG Stamm, RHI Magnesita, Mayr-Melnhof, Telekom Austria, Österreichische Post, Siemens Energy, Fresenius Medical Care, E.ON , RWE, SAP, Scout24, BASF.

Random Partner

WEB Windenergie AG

Die WEB Windenergie AG projektiert und betreibt Kraftwerke auf Basis Erneuerbarer Energien mit besonderem Schwerpunkt auf Windkraft. Die derzeit 339 Kraftwerke haben eine Gesamtleistung von 781 MW (Stand: 12.08.2025). Neben Österreich ist das Unternehmen in Deutschland, Frankreich, Italien, der Slowakei, Tschechien, Kanada und den USA tätig.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Latest Blogs

» ATX-Trends: AT&S, Uniqa, Austriacard Holdings, wienerberger ...

» Börsepeople im Podcast S23/03: Barbara Riedl-Wiesinger

» Börse-Inputs auf Spotify zu u.a. Heiko Thieme, Cyan, Klöckner & Co.

» Wiener Börse Party #1074: ATX etwas schwächer, Cyan wird am Börsentag Wi...

» Österreich-Depots: High zum Wochenende (Depot Kommentar)

» Börsegeschichte 16.1.: Extremes zu Agrana und Austriacard (Börse Geschic...

» Nachlese: Markus Cserna cyan, Barbara Riedl-Wiesinger Bell (audio cd.at)

» In den News: Flughafen Wien, Reploid, Novomatic (Christine Petzwinkler)

» Wiener Börse zu Mittag etwas fester: AustriaCard, Amag, Bawag gesucht

» Börsepeople im Podcast S23/02: Markus Cserna

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Fondsvolumen auf Rekord-Niveau - Aktienfonds Öste...

- FMA: 112.000 Euro Strafe für CA Immo

- Porr mit 150 Mio. Euro-Auftrag aus Polen

- wikifolio Champion per ..: Paul Pleus mit PPinves...

- ATX TR-Frühmover: AT&S, SBO, Wienerberger, RBI, D...

- DAX-Frühmover: Bayer, BMW, Volkswagen Vz., Porsch...

Featured Partner Video

Wiener Börse Party #1062: ATX nach Weihnachten etwas leichter, wichtige Hinweise für Handel & Party morgen, Opening Bell Robert Gillinger

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Dimma Brume Mist

2025

Void

Not Shameless

2025

Self published

City Lux

2025

Ludion Publishers

Fishworm

2025

Void

Os Americanos (first Brazilian edition)

2017

Instituto Moreira Salles

Pedro J. Saavedra

Pedro J. Saavedra Elizabeth Alderliesten

Elizabeth Alderliesten Joselito Verschaeve

Joselito Verschaeve Livio Piatti

Livio Piatti Michael Rathmayr

Michael Rathmayr