30.04.2018, 5954 Zeichen

- Die Präferenz für das Sparen am Bankkonto bleibt trotz Nullzinsen groß.

- Im europäischen Vergleich haben vor allem Österreichs ältere Bevölkerungsgruppen eine geringe Präferenz für Vorsorge mit Aktien.

- Das Anlageverhalten der Jungen könnte mittelfristig einiges in Bewegung bringen.

Einerseits tragen die Haushalte durch Konsum und Investitionen wesentlich zur Wirtschaftsleistung Österreichs bei, andererseits sind sie durch ihre Nettogeldvermögensbildung der wichtigste Bereitsteller von Finanzvermögen und stellen den anderen volkswirtschaftlichen Sektoren, insbesondere Banken, Investmentfonds und Versicherungen, aber auch den Unternehmen, Mittel zur Verfügung.

Mit Jahresende 2017 betrug das Finanzvermögen der Haushalte 646,3 Mrd. EUR, welchem Verbindlichkeiten in Höhe von 184,5 Mrd. EUR gegenüberstanden (OeNB). Gegenüber 2016 verzeichneten die Finanzvermögen einen Zuwachs von 20,4 Mrd. EUR oder 3,3 %. Der Anstieg lag damit etwa im Durchschnitt der jährlichen Veränderung seit 2006 (3,4 %). Den größten Anteil (Grafik 1) nehmen mit 21,3 % (137,8 Mrd. EUR) und 16 % (104,7 Mrd. EUR) der gesamten Finanzvermögen die täglichen fälligen Bankeinlagen und gebundene Spareinlagen ein (in Summe 37,5 % bzw. 242,5 Mrd. EUR).

Während der Anteil der Bankeinlagen an den gesamten Finanzvermögen seit 2007 relativ konstant bei rund 39 % lag, hat in den vergangenen Jahren eine signifikante Verschiebung von gebundenen auf täglich fällige Bankeinlagen stattgefunden. Aufgrund des geringen Zinsunterschieds war eine zeitliche Bindung aus Sicht des Anlegers weniger sinnvoll. Der Anteil der Lebensversicherungen blieb trotz des Niedrigzinsumfelds seit 2007 relativ konstant bei rund 13 % (80,9 % Mrd. EUR in 2017). Veranlagungen am Kapitalmarkt (Investmentfonds, gelistete und nicht gelistete Aktien und Anleihen) kamen auf 18,4 % (119,0 Mrd. EUR) und Beteiligungen umfassten 17,6 % (114,0 Mrd. EUR). Eine Bargeldhortung (22,7 Mrd. EUR bzw. 3,5 %) infolge der Nullzinsen ist generell nicht zu beobachten, da der Bargeldanteil relativ nahe am langfristigen Schnitt blieb (3,3 %).

Größere Veränderungen, welche einerseits aus Bewertungsveränderungen und andererseits aus Umschichtungen bzw. Neuveranlagungen resultieren, ergaben sich innerhalb festverzinslicher Wertpapiere zwischen kurzen und langen Laufzeiten (+12,9 % bzw. -8,9 %). Andere Finanzmarktveranlagungen verzeichneten auch aus Bewertungsgewinnen resultierende Zuwächse. Dazu zählten gelistete Aktien (+16,9 %) und Investmentfonds (+8,2 % gegenüber dem Vorjahr). Auch Lebensversicherungen verzeichneten einen jährlichen Zuwachs von 11,1 % in 2017. Weiteres beliefen sich (kapitalgedeckte) Pensionsansprüche auf 42,7 Mrd. EUR (6,6 %), welche aber nur einen geringen Zuwachs gegenüber dem Vorjahr verzeichneten (+2,0 %). Dem Finanzvermögen stand 2016 ein geschätztes Immobilienvermögen von 801 Mrd. EUR gegenüber [1].

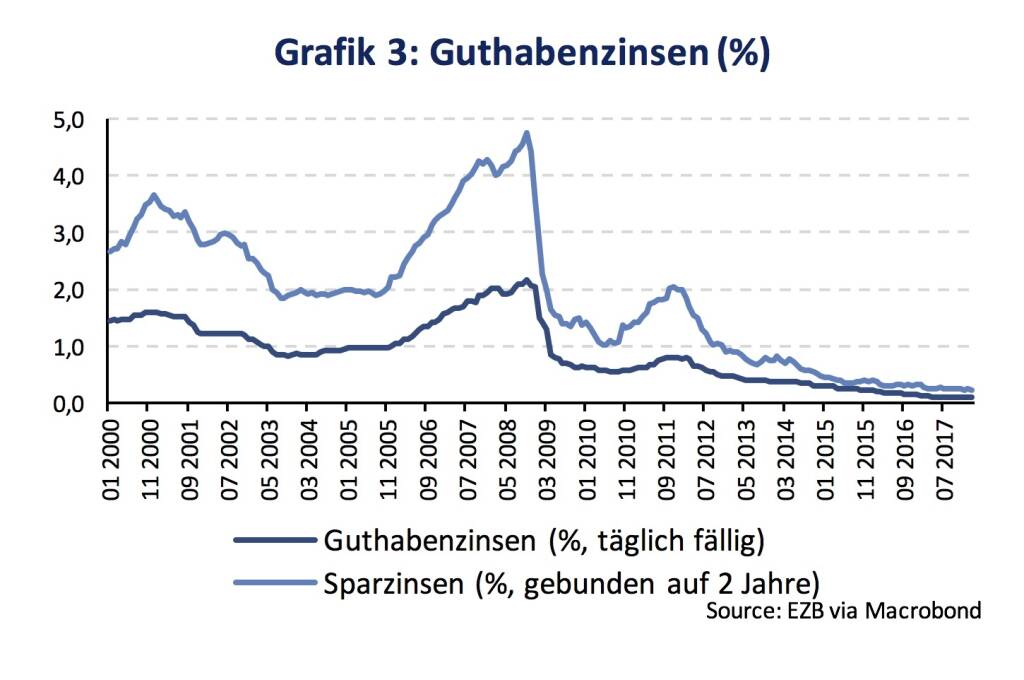

Österreichs Haushalte veranlagen eher zurückhaltend und haben eine hohe Liquiditätspräferenz. Rund 40 % der Sparvermögen liegen relativ konstant (seit 2007) auf Bankkonten und das relativ unabhängig vom Zinsertrag (Grafik 3).

Wenn das Zinsdifferential – der Unterscheid zwischen dem Zinssatz auf täglich fälliges Geld und jenem bei zeitlicher Bindung – sehr gering wird, lohnt sich der Gang in die Bankfiliale nicht mehr und Konsumenten bevorzugen täglich fällige Bankeinlagen. Seit 2012 liegt das Zinsdifferential unter einem Prozentpunkt und zuletzt nur noch bei 0,1 bis 0,2 Prozentpunkten. Was allerdings nicht bedeutet, dass Bargeld unter der Matratze landet: Der Anteil von Banknoten und Münzen lag 2017 kaum verändert beim langjährigen Durchschnitt.

Die umfassendste Haushaltsbefragung zur Finanzanlage und dem Konsumverhalten – der europaweite Household Finance and Consumption Survey (HFCS, April 2017) zeichnet ein detailliertes Bild. Praktisch jeder österreichische Haushalt verfügt heutzutage über ein Bankkonto, was weder ungewöhnlich noch überraschend ist (Grafik 4).

Nur in Griechenland (74,6 %), Zypern (82,7 %), Lettland (80,2 %) und Ungarn (82,8 %) ist der Anteil relativ niedrig. Auch der Teil der österreichischen Haushalte, welcher über Investmentfonds verfügt ist mit 10 % leicht über dem Euroraum-Durchschnitt (9,4 %) allerdings geringer als in Deutschland (13,1 %).

Ähnliches gilt für Aktien: Der Anteil heimischer Haushalte mit Aktienbesitz (5,4 %) liegt sowohl hinter Deutschland (9,6 %) als auch hinter dem gesamten Euroraum (8,8 %). Am stärksten fällt der Unterschied bei der privaten Pensionsvorsorge und Lebensversicherungen ins Auge, was auch an der unterschiedlichen institutionellen Ausgestaltung der öffentlichen Pensionsvorsorge liegen dürfte. Insgesamt verfügt in Deutschland fast jeder zweite Haushalt über eine private Altersvorsorge (46,3 %), während der Anteil in Österreich (14,5 %) selbst im Vergleich mit dem gesamten Euroraum (30,3 %) sehr gering ist.

Aktien sind im internationalen Vergleich nicht nur allgemein nicht sehr beliebt, sondern über alle Einkommensschichten nicht besonders stark vertreten (Grafik 5).

Im Vergleich zu Deutschlands Reichsten (90-100 % Perzentil der Einkommensverteilung), von welchen 29,2 % der Haushalte über Aktien verfügen, sind es in Österreich nur 17,2 % der „Top 10 %“-Haushalte. Von den Haushalten der breiten Mittelschicht haben weniger als 5 % auch Aktien.

Die Zurückhaltung beim Ansparen mit Aktien könnte sich in Zukunft jedoch ändern, denn die größten Unterschiede in der Präferenz für Aktien ergeben sich in den älteren Bevölkerungsgruppen (Grafik 6). Die Jugend holt auf: Während nur 3,5 % der Haushalte im Pensionsalter Aktien besitzen (im Vergleich Deutschland: 14,2 %), sind es bei den unter 30-Jährigen nur noch gering weniger als beim sparefrohen Nachbarn.

[1] Einkommen, Konsum und Vermögen der Haushalte, Sektorale Volkswirtschaftliche Gesamtrechnungen 1997-2016, Statistiken Sonderheft, OeNB

Authors

Martin Ertl Franz Zobl

Chief Economist Economist

UNIQA Capital Markets GmbH UNIQA Capital Markets GmbH

Wiener Börse Party #1060: AT&S begrüsst Gerrit Steen mit Kursplus, Gunter Deuber likes Porr, OMV und Palfinger, Opening Bell Marianne Kögel

Bildnachweis

1.

Finanzvermögen

2.

Finanzvermögen

3.

Guthabenzinsen

4.

Finanzverhalten

5.

Aktien nach Einkommen

6.

Aktien nach Altersgruppe

7.

Zinsen

Aktien auf dem Radar:VIG, Kapsch TrafficCom, Austriacard Holdings AG, EuroTeleSites AG, Pierer Mobility, Flughafen Wien, ATX, ATX Prime, ATX TR, ATX NTR, Rosgix, Bawag, Andritz, AT&S, Mayr-Melnhof, voestalpine, Rosenbauer, EVN, Frequentis, BKS Bank Stamm, Oberbank AG Stamm, Amag, CPI Europe AG, Lenzing, Österreichische Post, RHI Magnesita.

Random Partner

A1 Telekom Austria

Die an der Wiener Börse notierte A1 Telekom Austria Group ist führender Provider für digitale Services und Kommunikationslösungen im CEE Raum mit mehr als 24 Millionen Kunden in sieben Ländern und bietet Kommunikationslösungen, Payment und Unterhaltungsservices sowie integrierte Business Lösungen an.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Österreich-Depots: Update vor Weihnachten (Depot Kommentar)

» Börsegeschichte 22.12.: S Immo, Erste Group, Verbund (Börse Geschichte) ...

» Nachlese: Petra Heindl Kinstellar, Gunter Deuber D&D, 150 Folgen ABC Jos...

» PIR-News: AT&S mit neuem CFO, Research zu VIG, Ausblick von Raiffeisen u...

» Die Weihnachtssingle für die Kapitalmarktcommunity: Christmas Bell At Ho...

» Wiener Börse Party #1060: AT&S begrüsst Gerrit Steen mit Kursplus, Gunte...

» Börsepeople im Podcast S22/16: Petra Heindl

» ATX-Trends: RBI, Uniqa, Bawag, VIG, Kapsch TrafficCom, FACC ...

» Österreich-Depots: Wochenend-Bilanz (Depot Kommentar)

» Börsegeschichte 19.12.: Kapsch TrafficCo, S Immo, UBM (Börse Geschichte)...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Pierer/KTM - Vertrag von CEO Gottfried Neumeister...

- Wiener Börse Nebenwerte-Blick: Frequentis steigt ...

- Wiener Börse: ATX geht mit kleinem Plus aus dem H...

- Wie Pierer Mobility, Kapsch TrafficCom, Frequenti...

- Wie EVN, VIG, AT&S, Strabag, Wienerberger und voe...

- Österreich-Depots: Update vor Weihnachten (Depot ...

Featured Partner Video

Wiener Börse Party #1047: ATX leicht schwächer, UBM gesucht, Kursrally kostet Strabag, Porr und Palfinger Indexplatz, 38 Jahre OMV

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Beyond Caring

1986

Grey Editions

Riverland

2025

Stanley / Barker

Il senso della presenza

2025

Self published

Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon

Dominique Lapierre, Jean-Pierre Pedrazzini, René Ramon Allied Forces

Allied Forces JH Engström

JH Engström Florian Rainer

Florian Rainer Claudia Andujar

Claudia Andujar Eliška Klimešová

Eliška Klimešová