18.01.2018, 7319 Zeichen

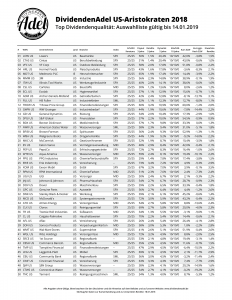

Dividenden-Aristokraten heißen in den USA Unternehmen, die ihre Ausschüttung mindestens 25 Jahre in Folge angehoben haben. Das klingt zunächst nach einer ziemlich hohen Hürde. Und in der Tat können in der Eurozone gerade einmal fünf Firmen eine solche Erfolgsbilanz vorweisen. Jenseits des Atlantiks herrscht hingegen eine andere Ausschüttungskultur: Allein im S&P 500 zahlen knapp 50 Unternehmen (also ziemlich genau ein Zehntel aller Index-Mitglieder) seit einem Vierteljahrhundert oder länger kontinuierlich steigende Dividenden. Hinzu kommen rund 40 Aristokraten aus den unteren Börsenligen. Absoluter Zuverlässigkeits-Zampano ist dabei nach Recherchen von US-Dividendenpapst David Fish der im S&P 600 Small Cap Index enthaltene Wasserversorger American States Water: 63 Anhebungen in Serie sind Spitze. Gleichzeitig gibt es rund zwei Dutzend andere Firmen, die das Doppelte des Minimums auf die Waage bringen und schon ein halbes Jahrhundert lang Jahr für Jahr mehr an ihre Aktionäre überweisen – darunter Titanen wie 3M, Johnson & Johnson oder Stanley Black & Decker.

Dividenden-Aristokraten heißen in den USA Unternehmen, die ihre Ausschüttung mindestens 25 Jahre in Folge angehoben haben. Das klingt zunächst nach einer ziemlich hohen Hürde. Und in der Tat können in der Eurozone gerade einmal fünf Firmen eine solche Erfolgsbilanz vorweisen. Jenseits des Atlantiks herrscht hingegen eine andere Ausschüttungskultur: Allein im S&P 500 zahlen knapp 50 Unternehmen (also ziemlich genau ein Zehntel aller Index-Mitglieder) seit einem Vierteljahrhundert oder länger kontinuierlich steigende Dividenden. Hinzu kommen rund 40 Aristokraten aus den unteren Börsenligen. Absoluter Zuverlässigkeits-Zampano ist dabei nach Recherchen von US-Dividendenpapst David Fish der im S&P 600 Small Cap Index enthaltene Wasserversorger American States Water: 63 Anhebungen in Serie sind Spitze. Gleichzeitig gibt es rund zwei Dutzend andere Firmen, die das Doppelte des Minimums auf die Waage bringen und schon ein halbes Jahrhundert lang Jahr für Jahr mehr an ihre Aktionäre überweisen – darunter Titanen wie 3M, Johnson & Johnson oder Stanley Black & Decker.

Kontinuität ist nicht alles

Doch egal, ob 25, 50 oder 63 Jahre: Eine glorreiche Historie ist ein integrales, aber nicht das einzige Merkmal nachhaltiger Ausschüttungsqualität. Denn was nutzt es, wenn die Dividende zwar munter angehoben wird, das Plus aber nicht aus steigenden Gewinnen resultiert – sondern bloß daraus, dass immer größere Teile vom Gewinn an die Aktionäre verteilt werden? Das ist dann wie bei so manchem Schlossherrn, der im Erdgeschoss noch rauschende Bälle für seine blaublütigen Freunde gibt, während es oben schon durchs Dach regnet. Man lebt von der Vergangenheit und verfrühstückt dabei die Zukunft…

Jeder dritte US-Aristokrat ist kein DividendenAdel

Genau deshalb müssen sich auch die legendären US-Aristokraten dem Härtetest des Magischen Vierecks stellen – bei dem ein Drittel der Firmen durchfällt. Die meisten scheitern an der Payout-Quote. Wer nicht nur niederer „Dividend Aristocrat“, sondern echter Dividenden(Hoch-)Adel sein will, darf im Drei-Jahres-Durchschnitt nicht mehr als 75% seiner Erträge ausschütten. Doch 19 Aristokraten machen genau das, darunter einige höchst prominente Adressen wie Coca-Cola, Procter & Gamble, Chevron, AT&T oder Kimberly-Clark.

Vorsicht vor bereinigten Gewinnen

Zugegeben, zieht man für die Berechnung der Ausschüttungsquote nicht den nackten Jahresüberschuss heran und verwendet stattdessen um Sonderfaktoren bereinigte Gewinne, könnten sich einige Blaublüter wie Coca-Cola unter die 75%-Schwelle und damit in den DividendenAdel-Korridor retten. Aber geglättet über mehrere Jahre gehören Sonderfaktoren nun einmal irgendwie zum regulären Geschäft. Deshalb bleibt es dabei: Alles, was schief läuft, als außerordentlich etikettieren und dann über die tollen „adjusted earnings“ schwadronieren – diesen Fake News-Trend der Wall Street macht der DividendenAdel nicht mit.

Franklin Templeton ist zu knauserig

Das gilt natürlich auch am unteren Ende des DividendenAdel-Korridors, wo drei Gesellschaften die 25%-Grenze verfehlen – darunter auch Franklin Resources. Anders als der Name vermuten lassen könnte, verbirgt sich dahinter kein Rohstoff-Explorer, sondern der Vermögensverwalter Franklin Templeton Investments. Ausgerechnet die u.a. durch den legendären Templeton Growth Fund weltbekannten Geld-Profis schütten im Durchschnitt nur gut ein Fünftel ihrer Gewinne aus. So knauserig präsentiert sich kein anderer Aristokrat aus dem S&P 500.

Alibi-Dividenden sind ausgeschlossen

Weitere fünf Aktien fallen durch den Rendite-Rost, obwohl der DividendenAdel ja gar keine fetten Prozente verlangt. Nur zu wenig darf’s eben auch nicht sein. Und alles, was unter 1% p.a. liegt, riecht nach Alibi-Dividende. So mag der Pharma-Vermarkter West Pharmaceutical zweifelsohne ein feines Unternehmen sein, genauso wie die Farben-Firma Sherwin-Williams – aber bei Renditen von Null-Komma-Irgendwas kann die Dividende für die Anlageentscheidung halt kaum noch eine Relevanz haben.

Gut ein Dutzend Firmen hebt zweistellig an

Bleiben unter dem Strich 64 Aktien, die für die 50 Titel umfassende Aristokraten-Auswahlliste absteigend nach der Dividenden-Dynamik der letzten fünf Jahre geordnet werden. Immerhin 15 Unternehmen kommen auf zweistellige Wachstumswerte, angeführt von der Baumarkt-Kette Lowe’s, dem Uniform-Hersteller Cintex und der Textilfirma VF Corp, deren Outdoor-Klamotten (The North Face, Timberland) auch hierzulande reißenden Absatz finden.

Es folgt ein bunter Branchen-Mix, der gleich vier Wasserversorger und sogar drei Banken enthält – allerdings keine der glamourösen Wall Street-Adressen, sondern biedere Kreditinstitute, die (ähnlich wie hierzulande Sparkassen und Volksbanken) gutes Geld mit regionalen Firmen- und Privatkunden verdienen.

Mehr als 3,5% Rendite sind nicht drin

Fette Prozente sucht man im „Aristokraten-Adel“ hingegen vergeblich. Mit einer Dividendenrendite von 3,5% ist der Öl-Multi Exxon bereits der Rendite-Champion. Im Durchschnitt werden für die 50 Unternehmen der Auswahlliste 2018 gerade einmal 2,0% erwartet. Ungefähr dasselbe werfen derzeit auch US-Staatsanleihen ab – wobei Zinsen halt fix sind, während für die Dividenden-Aristokraten weiterhin die Devise gelten wird: Adel verpflichtet… zu weiteren Anhebungen.

Coca-Cola & Co. sind nur Haltepositionen

Das gilt auch für die Unternehmen, die nicht auf der Liste stehen. Coca-Cola oder Procter & Gamble sollten aufgrund ihrer immensen Reserven noch auf Jahre hinaus in der Lage sein, ihre Dividenden kontinuierlich zu erhöhen. Nur die Dynamik dürfte sich abschwächen. Und solange keine nachhaltige Trendwende bei den Erträgen gelingt, ist überdies das Kurspotential limitiert. Insofern: Wer schon länger dabei ist, eine Coca-Cola vielleicht deutlich unter 40,00 Dollar eingesammelt oder eine Procter & Gamble 2015 für weniger als 70,00 Dollar abgestaubt hat, kann ganz gelassen bleiben – während die realisierte Rendite auf das eingesetzte Kapital sukzessive steigt.

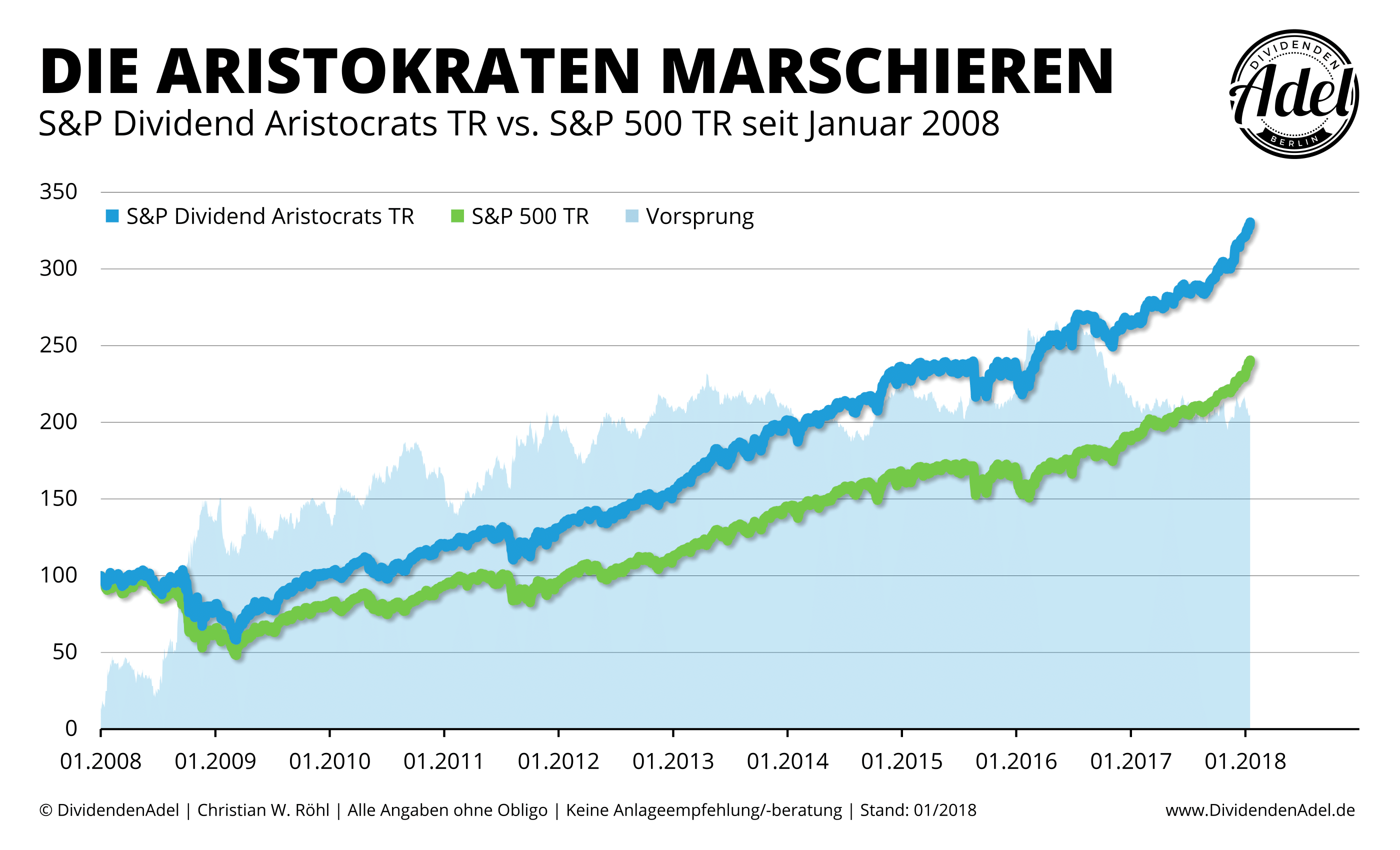

Aristokraten sind dem Gesamtmarkt voraus

Für Neuengagements konzentriert man sich dagegen derzeit besser auf Firmen, bei denen Wachstum, Rendite und Payout in einem besseren Verhältnis stehen. Nachdem die Aristokraten in den letzten zehn Jahren noch besser gelaufen sind als der S&P 500 und damit noch teurer sind als der ohnehin ambitioniert bewertete Gesamtmarkt, ist das freilich leichter gesagt als getan.

Neben den Banken, die von einer Normalisierung der Zinsen profitieren, gehören vor allem Sondersituationen wie WW Grainger an. Der B2B-Händler leidet – natürlich – unter dem „Death by Amazon“-Malus, konnte aber zuletzt mit guten Zahlen überzeugen. Auch der Wasserversorger Aqua America ist wieder interessant, nachdem die Aktie in den vergangenen Tagen etwas korrigiert hat.

Medtronic: Günstiger Weltmarktführer mit Steuer-Malus

Im Gesundheitssektor verdient Medtronic Beachtung. Zwar ist der Herzschrittmacher-Spezialist juristisch in Irland ansässig, wo die Quellensteuererstattung ziemlich mühsam ist. Dafür wird die Nummer fünf unter den Adels-Aristokraten derzeit nur mit dem 18-fachen Gewinn bezahlt, was für einen Weltmarktführer mit intakter Wachstumskurve in diesen Zeiten fast schon bescheiden anmutet.

Der Beitrag Serientäter in der Payout-Falle: Darum sind nicht alle US-Aristokraten DividendenAdel erschien zuerst auf DividendenAdel.

Wiener Börse Party #1089: ATX nach Rücksetzer wieder etwas erholt; Verbund und Bawag (auch nach Ende Rückkaufprogramm) gesucht

Bildnachweis

1.

Wall Street New York Dow

, (© diverse photaq) >> Öffnen auf photaq.com

Aktien auf dem Radar:AT&S, Andritz, OMV, EuroTeleSites AG, Austriacard Holdings AG, Amag, Österreichische Post, Lenzing, CPI Europe AG, Telekom Austria, Semperit, Flughafen Wien, VIG, DO&CO, Gurktaler AG Stamm, Josef Manner & Comp. AG, Bajaj Mobility AG, Verbund, Warimpex, Addiko Bank, Palfinger, BKS Bank Stamm, Oberbank AG Stamm, Reploid Group AG, Marinomed Biotech, Agrana, CA Immo, EVN, Zumtobel.

Random Partner

UBS

UBS bietet weltweit finanzielle Beratung und Lösungen für private, institutionelle und Firmenkunden als auch für private Kundinnen und Kunden in der Schweiz. UBS mit dem Hauptsitz in Zürich hat eine weltweite Präsenz in allen wichtigen Finanzmärkten.

>> Besuchen Sie 59 weitere Partner auf boerse-social.com/partner

Latest Blogs

» LinkedIn-NL: Die Übergaben der Number One Awards gehen weiter ... und es...

» Österreich-Depots: Weekend Bilanz (Depot Kommentar)

» Börsegeschichte 6.2.: Wienerberger, Warimpex (Börse Geschichte) (BörseGe...

» Nachlese: Daniela Herneth Superpower, Edi Berger, Stefan Maxian (audio c...

» Wiener Börse Party #1089: ATX nach Rücksetzer wieder etwas erholt; Verbu...

» PIR-News: In den News: Strabag, Bawag, Post, Bajaj Mobility/KTM (Christi...

» Wiener Börse zu Mittag fester: Verbund, Bawag und Do&Co gesucht

» Börse-Inputs auf Spotify zu u.a. Veronika Rief, Addiko Bank, Edi Berger,...

» ATX-Trends: AT&S, Erste Group, Bawag, RBI, OMV ...

» Börsepeople im Podcast S23/11: Daniela Herneth

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- ATX charttechnisch: Seitwärtstendenz erwartet

- Fazits zu Frequentis, AT&S, Andritz, Mayr-Melnhof...

- LinkedIn-NL: Die Übergaben der Number One Awards ...

- Wiener Börse: ATX steigt am Freitag 0,51 Prozent

- Wiener Börse Nebenwerte-Blick: Manner am besten

- Wie Gurktaler AG Stamm, Josef Manner & Comp. AG, ...

Featured Partner Video

Wiener Börse Party #1076: ATX deutlich im Minus und wieder beim Ultimo-Wert, nur UBM im Plus, PIR 2026 mit begleitendem neuem wikifolio

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

Schtetl Zürich

2001

Offizin Verlag

Flatlands

2023

Hartmann Projects

What if Jeff were a Butterfly?

2025

Void

Das Neue Haus

1941

Verlag Dr. H. Girsberger & Cie

Yasuhiro Ishimoto

Yasuhiro Ishimoto Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz Ray K. Metzker

Ray K. Metzker  Claudia Andujar

Claudia Andujar Michael Rathmayr

Michael Rathmayr Jacques Fivel

Jacques Fivel