AT&S holt sich knapp 300 Mio. über Schuldscheindarlehen

AT&S holt sich knapp 300 Mio. über Schuldscheindarlehen

20.07.2018, 2101 Zeichen

AT&S hat ein Schuldscheindarlehen mit einem Gesamtvolumen von 292,5 Mio. Euro erfolgreich platziert und sich damit eigenen Angaben zufolge vor allem langfristig günstige Konditionen für die weitere Finanzierung des Unternehmens gesichert. Angesichts der großen Nachfrage und der daraus resultierenden Überzeichnung konnte das ursprünglich angestrebte Volumen von zumindest 150,0 Mio. EUR deutlich übertroffen werden. Der Schuldschein wurde in zwei Tranchen (Juli und Oktober 2018) mit Laufzeiten von fünf, sieben und zehn Jahren sowohl mit fester als auch variabler Verzinsung begeben, wobei rund 40 % mit Laufzeiten von sieben und zehn Jahren platziert werden konnten. An dem Schuldscheindarlehen haben sich rund 50 institutionelle Investoren beteiligt. Besonders erfreulich war dabei die hohe Nachfrage von ausländischen Investoren, die rund 60 Prozent zum Gesamtvolumen beitrugen. Die Platzierung des Schuldscheindarlehens wurde von der BayernLB und der Raiffeisen Bank International AG begleitet. Monika Stoisser-Göhring, CFO der AT&S AG: "Die hohe Nachfrage ist ein Vertrauensbeweis der Anleger in das Unternehmen. Wir können mit diesem äußerst günstigen Zinssatz von derzeit durchschnittlich 1,18 % die Finanzierungskosten mittelfristig deutlich unter dem Zielwert von durchschnittlich 2 % halten. Die Mittel aus dieser Transaktion werden wir für die ambitionierten Vorhaben im Rahmen unseres Wachstumskurses nutzen. Dies ist das größte bislang durch AT&S platzierte Schuldscheindarlehen", so Stoisser-Göhring weiter.

Mit der Emission kann AT&S das Fälligkeitsprofil der langfristigen Verbindlichkeiten weiter optimieren und damit das bestehende Schuldscheindarlehen aus dem Jahr 2014 frühzeitig refinanzieren. Die Emission dient der allgemeinen Unternehmensfinanzierung zu sehr günstigen Konditionen und ist ein langfristiger Baustein der wertsteigernden Mittelfriststrategie "More than AT&S". Mit einer klaren Fokussierung auf neue Verbindungslösungen durch die Kombination von bestehenden und neuen Technologien soll mittelfristig ein Umsatz von 1,5 Mrd. Euro erzielt werden, so das Unternehmen.

kapitalmarkt-stimme.at daily voice: Zahlen & Fakten nach Woche 50, damit man bzgl. Wiener Börse mitreden und sie einreihen kann

AT&S

Uhrzeit: 19:02:35

Veränderung zu letztem SK: 0.50%

Letzter SK: 30.25 ( -0.98%)

Bildnachweis

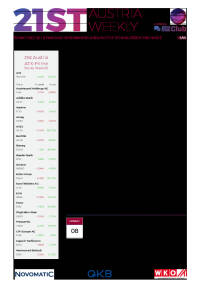

Aktien auf dem Radar:VIG, UBM, FACC, Pierer Mobility, EuroTeleSites AG, RHI Magnesita, Frequentis, AT&S, Porr, Amag, Uniqa, DO&CO, Erste Group, VAS AG, Wolftank-Adisa, BKS Bank Stamm, Oberbank AG Stamm, EVN, Flughafen Wien, CPI Europe AG, Kapsch TrafficCom, Lenzing, Österreichische Post, Rosenbauer, Strabag, Telekom Austria, Continental, Münchener Rück, Hannover Rück, Fresenius Medical Care, adidas.

Random Partner

Erste Asset Management

Die Erste Asset Management versteht sich als internationaler Vermögensverwalter und Asset Manager mit einer starken Position in Zentral- und Osteuropa. Hinter der Erste Asset Management steht die Finanzkraft der Erste Group Bank AG. Den Kunden wird ein breit gefächertes Spektrum an Investmentfonds und Vermögensverwaltungslösungen geboten.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- 21st Austria weekly - Uniqa (12/12/2025)

- 21st Austria weekly - Palfinger, Semperit (11/12/...

- Börse-Inputs auf Spotify zu u.a. VIG vs. Uniqa, Ö...

- 21st Austria weekly - VIG, Strabag, Austrian Post...

- 21st Austria weekly - Polytec (09/12/2025)

- 21st Austria weekly - Reploid (08/12/2025)

Featured Partner Video

Inside Umbrella powered by wikifolio 12/25 : Welche 4 Titel fast gleichgewichtet Nr. 1 sind, was Ritschy mit FACC / Pierer Mobility verbindet

Folge 12 des Podcasts Inside Umbrella by wikifolio. Die Umbrella-Strategie, die steht für Richard Dobetsberger aka Ritschy, der auf Europas grösster Social Trading Plattform wikifolio wiederum der ...

Books josefchladek.com

Milions d’estels i un somni

2025

Self published

Genocídio do Yanomami

2025

Void

Tagada

2025

Fotohof

Krass Clement

Krass Clement Wassili und Hans Luckhardt

Wassili und Hans Luckhardt Adriano Zanni

Adriano Zanni Robert Frank

Robert Frank Niko Havranek

Niko Havranek