Fazits zu Kontron, Mayr-Melnhof, Addiko, Wienerberger, FACC ...

Fazits zu Kontron, Mayr-Melnhof, Addiko, Wienerberger, FACC ...

11.11.2023, 5791 Zeichen

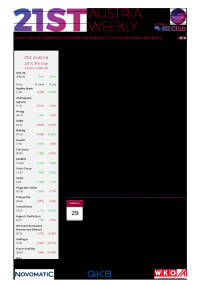

Die Analysten der Erste Group haben in ihrer Wochenpublikation "Equity Weekly" die Unternehmens-News von heimischen Börsenotierten kommentiert bzw. neue Research-Reports veröffentlicht. Hier einige Fazits:

Zur Kontron "Die starke Entwicklung seit Jahresanfang hat unser Vertrauen bestärkt, dass Kontron gut durch den Wirtschaftsabschwung steuert. Zudem werden die fünf heuer abgeschlossenen Übernahmen für Wachstumsimpulse sorgen. Die Bewertung ist attraktiv und mit einem KGV von 14,2x und einem EV/EBITDA von 6,6x signifikant unter den Peers. Zudem profitiert der Aktienkurs vom laufenden Rückkaufprogramm (EUR 70 Mio. bis Oktober 2024)."

Zu Mayr-Melnhof: "Der Vorstand sieht noch keine Marktbelebung im Karton- und Papiersektor, der Lagerabbau scheint jedoch weitgehend abgeschlossen zu sein und die Talsohle erreicht. In der Division Board&Paper sind daher auch im 4. Quartal marktbedingte Maschinenabstellungen notwendig. Das bereits mit den Halbjahreszahlen angekündigte Profit & Cash Protection-Programm, welches neben Kostensenkungen einen Abbau von Working Capital und Investitionskürzungen vorsieht, läuft weiter. Die Entwicklung im 3. Quartal deutet auf ein Durchschreiten der Talsohle in der Board&Paper-Division hin, was positiv ist. Ein großes Fragezeichen bleibt jedoch das Tempo der Konsumerholung infolge aktuell nachlassender Inflationsraten. Wir bleiben weiter unserer Halten- Empfehlung."

Zu Semperit: "Der Vorstand bestätigte seinen Finanzausblick 2023 und erwartet das EBITDA bei rund EUR 70 Mio. und damit am unteren Ende der Guidance-Bandbreite von EUR 70-90 Mio. Das Marktumfeld in den nächsten Monaten wird weiter als herausfordernd gesehen. Für die SIA-Division wird kurzfristig keine wesentliche Verbesserung erwartet. Man rechnet mit einem Lagerabbau bis ins 1. Halbjahr 2024, auch die Vorlaufindikatoren der Bauindustrie zeigen noch keine Trendwende. Die SEA-Division hingegen sollte weiter von der guten Nachfrage aus Bergbau-, Gesundheits- und Lebensmittelindustrie profitieren. Während wir die langfristigen Wachstumsaussichten im fortgeführten Geschäft – gestützt durch die Übernahme der Rico-Gruppe – weiter intakt sehen, bleibt der kurzfristige Ausblick im aktuell schwierigen Marktumfeld weiter herausfor- dernd bei etwas eingeschränkter Visibilität. In Summe bestätigen wir unsere Halten-Empfehlung."

Zu Addiko: "Der Vorstand bestätigte den im August angehobenen Ausblick. Im Geschäftsjahr 2023 wird u.a. ein Anstieg des Nettobankergebnisses um 15% sowie eine Gesamtkapitalquote von zumindest 18,6% angestrebt. Die Addiko Bank liefert weiter starke Quartalsergebnisse ab, unterstützt von der Fokussierung auf Konsumkredite sowie KMU-Finanzierungen in Zentral- und Südosteuropa sowie der vorteilhaften Zinslandschaft. Wir stufen das Q3-Ergebnis sowie den Ausblick als positiv ein, das laufende Aktienrückkaufprogramm sollte den Kurs weiterhin stützen."

Zu voestalpine "Der Vorstand erwartet das EBITDA 2023/24 nun am unteren Ende der bisher genannten Bandbreite von EUR 1,7-1,9 Mrd. Für die Abnehmerindustrien erwartet das Management in den Segmenten Bau, Maschinenbau und Konsumgüter auch im 2. Halbjahr 23/24 eine stagnierende Nachfrage auf gedämpftem Niveau. In der Öl- und Gasindustrie hat sich die Nachfrage normalisiert, das Marktumfeld bei Erneuerbaren Energien und Eisenbahnsystemen sollte für das restliche Geschäftsjahr gut bleiben. Auch die Automobilindustrie wird robust gesehen. Der Aufwärtstrend in der Luftfahrtindustrie sollte sich im 2. Halbjahr fortsetzen. In Summe brachte der Halbjahresbericht keine wesentlichen Kursimpulse, auch die Anpassung der Guidance liegt im Rahmen der ak- tuellen Markterwartungen. Wir bleiben daher weiter bei unserer Halten-Empfehlung."

Zu Wienerberger "Der Vorstand bestätigte seine Guidance für 2023 mit einem EBITDA von EUR 800-820 Mio. ohne Terreal-Gruppe. Auch der Marktausblick 2023 änderte sich nicht zum Kapitalmarkttag von Mitte Oktober. Wir sehen diesen bestätigten Endmarktausblick positiv. Zudem ist eine Rückkehr auf den Wachstumspfad in Sicht. Nach einer Bodenbildung im Jahr 2024 (EBITDA Ziel von ~900 Mio.) erwartet das Management 2025 ein leichtes Wachstum und 2026 ein EBITDA von über EUR 1,2 Mrd. Wir glauben, dass Wienerberger weiterhin recht gut dasteht, insbesondere aufgrund der Transformation des Geschäftsmodells zum (margenstärkeren) Systemlösungsgeschäft und der Reduktion des Anteils an Neubauten (derzeit 49% gegenüber 85% in 2008). Darüber hinaus handelt Wienerberger bei KGV und EV/EBITDA mit starken Abschlägen zu den Peers, was unsere positive Einschätzung der Aktie unterstützt. Wir bleiben bei unserer Akkumulieren-Empfehlung."

EVN: "Die EVN wies bereits nach den ersten drei Quartalen ein Nettoergebnis von knapp EUR 420 Mio. aus. Das saisonal schwächste 4. Quartal steuerte nun weitere EUR 110 Mio. zu dem neuen Rekordergebnis bei. Ob sich dies auch erhöhend auf den aktuellen Dividendenvorschlag auswirkt, wird sich zeigen (Basisdividende von zumindest EUR 0,52/Aktie, Sonderdividende von EUR 0,62/Aktie)."

Zu FACC: "Der Vorstand erwartet für 2023 weiter ein Umsatzplus von 12-16% sowie ein positives Ergebnis im 2. Halbjahr 2023, welches jedoch unter dem Wert des 1. Halbjahres erwartet wird. Die Profitabilität lag im 3. Quartal etwas unter unseren Erwartungen, jedoch sieht das Management das Q3 als schwächstes Quartal. Die mittel- bis langfristigen Wachstumsaussichten der Industrie sind in unseren Augen weiter intakt, werden jedoch aktuell nach wie vor von angespannten Lieferketten getrübt."

SportWoche Podcast #107: Kave Atefie, Co-Founder gesund.co.at, Maradonas Balljunge, Rocky-Box-Double, BB King Vorgruppe

Bildnachweis

Aktien auf dem Radar:Palfinger, Immofinanz, Kapsch TrafficCom, Flughafen Wien, EuroTeleSites AG, Addiko Bank, Rosgix, Telekom Austria, RBI, SBO, Uniqa, ams-Osram, Oberbank AG Stamm, Agrana, Amag, CA Immo, Erste Group, EVN, FACC, OMV, Österreichische Post, VIG, Wienerberger, Warimpex, Henkel, Apple, Amgen, Deutsche Post, Vonovia SE, Beiersdorf, Münchener Rück.

Random Partner

Aluflexpack AG

Das Kerngeschäft der Aluflexpack AG (Aluflexpack) umfasst die Entwicklung und Herstellung hochwertiger flexibler Primärverpackungen im industriellen Ausmaß mit einem Schwerpunkt auf Aluminium basierten Verpackungen wie zum Beispiel Aluminium-Kaffeekapseln, Standbodenbeutel, Alu-Schalen, Deckel, Verpackungen für die Süßwarenindustrie und Durchdrückpackungen für den Pharmabereich.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Autor

Christine Petzwinkler

Christine PetzwinklerBörse Social Network/Magazine

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A36XA1 | |

| AT0000A2UVX2 | |

| AT0000A38J73 |

- wikifolio Champion per ..: Jörn Remus mit Nordstern

- Börse-Inputs auf Spotify zu u.a. heute Kinder-Roa...

- Fear of missing out bei wikifolio 04.05.24: Moderna

- SportWoche Podcast #107: Kave Atefie, Co-Founder ...

- Wie paragon, Sixt, Aurubis, Henkel, TLG Immobilie...

- Wie ams-Osram, Varta AG, Nemetschek, Wirecard, WC...

Featured Partner Video

Börsenradio Live-Blick, Mi. 17.4.24: DAX nach schwächstem Tag zunächst neutral, adidas nach super Zahlen gesucht, Conti abverkauft

Christian Drastil mit dem Live-Blick aus dem Studio des Börsenradio-Partners audio-cd.at in Wien wieder intraday mit Kurslisten, Statistiken und News aus Frankfurt und Wien. Es ist der Podcast, der...

Books josefchladek.com

Terra Vermelha

2023

Void

Found Diary

2024

Self published

操上 和美

2002

Switch Publishing Co Ltd

Carlos Alba

Carlos Alba Futures

Futures Naotaka Hirota

Naotaka Hirota Gregor Radonjič

Gregor Radonjič Martin Frey & Philipp Graf

Martin Frey & Philipp Graf François Jonquet

François Jonquet