Advertorial Seasonax

Lieber Investor,

kennen Sie die häufigste Frage, die mir in Bezug auf Saisonalität gestellt wird? Sie lautet: „Herr Speck, wie viele Jahre sollte ich für die Berechnung des saisonalen Verlaufs im Chart wählen, damit ein saisonales Muster besonders aussichtsreich und zuverlässig ist?“ Meine Antwort ist dann: „10 Jahre genügen.“

Die in der Praxis beste Anzahl an Jahren

Natürlich wäre es statistisch gesehen signifikanter, beispielsweise 20 anstelle von 10 Jahren Jahre zu nehmen. Dennoch reichen 10 Jahre in den meisten Fällen. Vielleicht verwundert Sie meine Antwort auf den ersten Blick. Es ist in der Tat statistisch gesehen besser, wenn eine Aktie beispielsweise in der Herbstrallye in 18 von 20 Fällen stieg als in 9 von 10. Denn zwar ist die Trefferquote von 90% in beiden Fällen dieselbe, aber sie wird von eine größeren Anzahl an Werten getragen.

Deswegen hatte ich früher auch meist die größte mögliche Anzahl genommen. Jedoch habe ich in der Zwischenzeit umfangreiche Rückrechnungen gemacht. Ich habe also anhand vergangener Kurse und saisonaler Verläufe überprüft was wirklich funktionierte.

Diese Rückrechnungen zeigten, dass bereits bei einer Berechnungsbasis von 10 Jahren für saisonale Muster eine gute Outperformance zu erzielen ist. Daher sehe ich mir jetzt als erstes die Saisonalität über 10 Jahre an. Dies ist auch die Standardeinstellung bei Seasonax. Danach wähle ich manchmal noch eine größere Zahl an Jahren. Dies geht ja ganz einfach bei Seasonax in der Einstellung oberhalb des Charts. Eine größere Zahl gibt mir aber nur mehr Sicherheit und ist nicht die entscheidende Basis für meine Entscheidungen.

Wieso 10 Jahre meist reichen

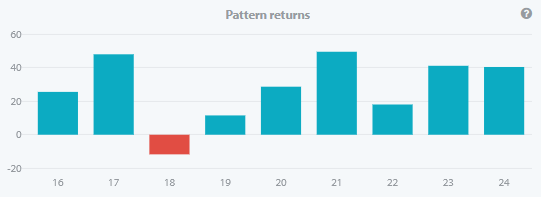

Die Aktualität ist der Hauptgrund, weshalb 10 Jahre meist genügen. Denn was bedeutet es heute, wenn eine Aktie vor 10 oder 20 Jahren in einer bestimmten jahreszeitlichen Phase keine so große Outperformance aufwies? Möglicherweise nichts, denn die Gründe für saisonale Muster können sich ändern. Wie alles an den Märkten, sind auch saisonale Verläufe keine völlig starren Angelegenheiten, sondern dynamische Prozesse. Es reicht mir daher meist, wenn ein Instrument in den vergangenen 10 Jahren ein gutes saisonales Muster aufwies. Viel wichtiger als eine hohe Anzahl an Jahren ist mir eine möglichst gleichmäßige Verteilung der Erträge innerhalb dieser 10 Jahre. Dabei toleriere ich ein oder zwei Ausreißer ohne weiteres:

Auch das letzte Jahr kann hier übrigens rot sein, also keinen Gewinn in der betreffenden Jahreszeit erzielt haben. Das haben mir meine Rückrechnungen ebenfalls gezeigt.

Meine Vorauswahl treffe ich über den Screener

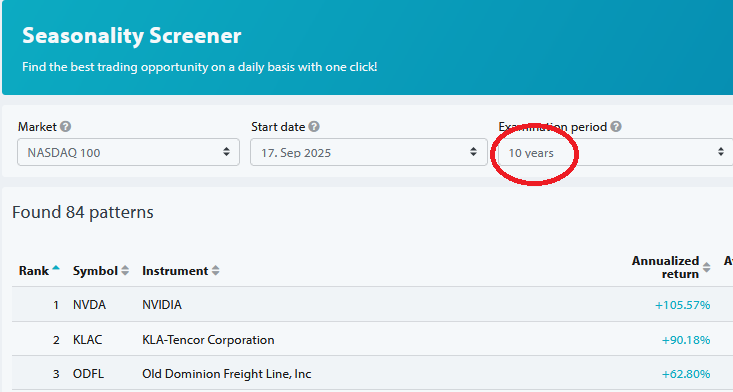

Doch wie komme ich überhaupt auf meine Aktien? Ich verwende dazu meist den Screener. Dieser hat als Standardeinstellung ebenfalls 10 Jahre.

Auch diese Standardeinstellung können Sie ändern, wenn Sie mögen. Doch reduziert sich beispielsweise die Anzahl der Aktien von 84 auf 66, wenn Sie beim NASDAQ 100 für die Untersuchungsperiode 20 Jahre anstelle von 10 Jahren wählen. Sollten Sie dann noch weitere Parameter wie etwa die Trefferquote ändern, kann sich die Anzahl der Aktien sehr schnell noch weiter reduzieren und womöglich ziemlich gering werden. Das ist ein weiterer Vorteil der Wahl von 10 Jahren: Der Screener zeigt mehr Instrumente. Einige Aktien haben noch keine Historie über 20 Jahre. Deshalb nutze ich auch beim Screener die Standardeinstellung von 10 Jahren bei der Suche nach Instrumenten mit einem guten saisonalen Muster.

Finden Sie selbst gute saisonale Muster!

Ich hoffe, Sie konnten einen besseren Einblick in die Praxis des saisonalen Tradings gewinnen. Mit Seasonax können Sie auf einfache Weise gute saisonale Muster finden, um Ihr Trading zu verbessern.

Ich wünsche Ihnen viel Erfolg dabei – und viel Freude!

Herzliche Grüße

Dimitri Speck

Gründer und Chef-Analytiker von Seasonax

Advertorial Seasonax

Ray K. Metzker

Ray K. Metzker  Anna Fabricius

Anna Fabricius Yasuhiro Ishimoto

Yasuhiro Ishimoto Thonet

Thonet Jacques Fivel

Jacques Fivel Tenmei Kanoh

Tenmei Kanoh Ludwig Kozma

Ludwig Kozma Jeff Mermelstein

Jeff Mermelstein Pia Paulina Guilmoth & Jesse Bull Saffire

Pia Paulina Guilmoth & Jesse Bull Saffire Henrik Spohler

Henrik Spohler