14.04.2020, 5902 Zeichen

Gestern waren die wichtigsten europäischen Börsen auf Grund des Osterwochenendes noch geschlossen, nachdem sie vor dem Osterwochenende dank des Kreditprogrammes der Fed mit schönen Zuwächsen in das lange Wochenende gegangen waren. So konnte der EuroStoxx 50 am Donnerstag um 1,5% anziehen, in Paris legte der Markt 1,4% zu, in Deutschland gab es für den Dax ein Plus von 2,2% und in London schloss der FTSE 100 deutlich verbessert mit einem Zuwachs von 2,9%. Die heimische Börse zeigte sich noch klarer verbessert, der ATX schloss am Donnerstag mit einem Zuwachs von 3,3%.

Diese Woche stehen für morgen die Inflationsdaten aus Spanien, Italien und Frankreich auf dem Programm, am Donnerstag dann die Inflation in Deutschland und die Industrieproduktion in der Eurozone und am Freitag die Inflation in Österreich und der Eurozone sowie die italienische Handelsbilanz. Unternehmensergebnisse werden morgen für ASML und Tom Tom erwartet sowie am Donnerstag die Umsatzzahlen von L’Oreal, LVMH und am Freitag die von Schneider Electric.

Die US-Aktienmärkte kehrten gestern mit Verlusten aus dem Osterwochenende zurück, die Nachrichtenlage wurde weiter von der Corona-Pandemie dominiert sowie vom Ölpreis, nachdem sich wichtige Förderländer auf eine beispielloses Drosselung geeinigt hatten. Zudem herrschte Zurückhaltung angesichts der in dieser Woche beginnenden Unternehmensberichte, und nach der starken Vorwoche waren Gewinnmitnahmen angesagt. Der Dow Jones musste am Ende 1,4% schwächer schliessen, konnte sich aber gegen Ende des Handels doch noch etwas von den zwischenzeitlichen Verlusten erholen, der S&P 500 fiel um 1,0%, der technologielastige Nasdaq 100 konnte sich hingegen um 1,1% verbessern, vor allem dank Kursgewinnen einiger bedeutender Mitglieder wie Tesla, Netflix oder Amazon. Die Ölwerte konnten sich letztlich nur moderat oder gar nicht verbessern, ExxonMobil schloss mit einem Plus von 0,7%, Chevron hingegen musste 0,9% abgeben. Banken wurden vor der beginnenden Ergebnispräsentation eher gemieden, am deutlichsten war das bei JPMorgan ersichtlich, der Titel fiel um 4,5%. Nicht nachhaltig wieder auf Touren kommen die Werte aus der Reise- und Freizeitbranche, nach der von Erholung geprägten Vorwoche ging es für die Fluggesellschaften wieder bergab, United Airlines musste 8,2% abgeben, auch Hotelgesellschaften sowie Kreuzfahrtanbieter beendeten den Tag mit deutlich niedrigeren Kursen. Die Bank of America äußerte sich pessimistisch zum weltgrößten Hersteller von Baumaschinen, Caterpillar, und stufte die Einschätzung herab, das bedeutete ein Minus von 8,7% für den Titel. An der Nasdaq-Börse wurde die Stimmung von Kursgewinnen bei Aktien wie Netflix und Amazon aufgehellt. Die beiden Aktien, die neuerdings von Anlegern als Profiteure der Corona-Krise gehandelt werden, knüpften mit Anstiegen von 7,0% beziehungsweise 6,2% an ihre jüngste Rallye an. Während die Papiere der gestanden Autobauer Ford und General Motors an der Wall Street mit Abgaben von 3,9% respektive 4,4% unter den Virussorgen litten, gab die Tesla-Aktie weiterhin ein rosiges Bild ab, mit einem Kurssprung von 13,6% sprang sie im Nasdaq 100 an die Spitze. Ebay konnte dank der Bekanntgabe eines neuen Unternehmensführers ein Plus von 2,8% erzielen, der neue Chef, Jannie Iannone, kommt von Walmart, dort wirkte sich sein Weggang nicht negativ aus, auch die Handelskette konnte ein Plus von 2,9% erzielen.

In den USA werden heute die Import- und Exportpreise veröffentlicht, morgen folgt die Industrieproduktion, die Kapazitätsauslastung, die Einzelhandelsumsätze und das Beige Book der Fed, am Donnerstag die Baubeginne- und Baugenehmigungen, der Philly Fed Index, die Erstanträge auf Arbeitslosenhilfe sowie der Ölbericht des Energieministeriums und am Freitag folgt noch der Index der Frühindikatoren. Diese Woche beginnt auch wieder die Berichtssaison, heute berichten JPMorgan, Johnson & Johnson und Wells Fargo, morgen folgen United Health, Bank of America, Goldman Sachs und Citigroup, am Mittwoch dann US Bancorp und Bed Bath & Beyond, am Donnerstag die Bank of New York und am Freitag noch Schlumberger.

Die Ölpreise reagierten auf die angekündigten drastischen Förderkürzungen nur kurzzeitig mit Zuwächsen, im Tagesverlauf kam es zunehmend zu Verkäufen, Brent konnte noch ein Plus von 2,6% in den Schluss retten, WTI musste hingegen 2,5% abgeben. Gold konnte vor allem in der zweiten Tageshälfte leicht zulegen, das Edelmetall notierte gegen Abend bei einem Kurs von rund 1.715 US-Dollar. Der Euro konnte die leichten Zugewinne gegen den US-Dollar im frühen Handel nicht halten, das Währungspaar notierte gegen Tagesende bei einer nahezu unveränderten Notierung von rund 1,0915.

Vorbörslich sind die Märkte in Europa heute Dienstag zur Eröffnung freundlich indiziert. Auch die Börsen in Asien verzeichneten Kursgewinne. Unternehmensseitig veröffentlichte Flughafen Wien heute bereits die Verkehrsergebnisse für März 2020 (siehe unten). Makroseitig stehen in den USA die Im- und Exportpreise im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

Flughafen Wien

Im März 2020 waren die Auswirkungen der weltweiten COVID-19-Krise bereits deutlich zu spüren: Das Passagieraufkommen der Flughafen-Wien-Gruppe (Flughafen Wien, Malta Airport und Flughafen Kosice) sank um 65,7% auf 984.262 Reisende. Am Standort Flughafen Wien sank das Passagieraufkommen im März 2020 um 65,8% gegenüber dem Vergleichszeitraum des Vorjahres auf 808.454 Reisende.Die Zahl der Lokalpassagiere nahm um 64,1% ab, die Zahl der Transferpassagiere ging um 70,6% zurück. Die Flugbewegungen verzeichneten im März 2020 ein Minus von 49,9%. Beim Frachtaufkommen gab es ein Minus von 12,7% im Vergleich zum März des Vorjahres. Auch die Auslandsbeteiligungen der Flughafen Wien AG spüren die COVID-19-Krise: Am Flughafen Malta ging das Passagieraufkommen im März 2020 um 64,5% zurück und der Flughafen Kosice verzeichnete einen Passagierrückgang um 78,5%.

Wiener Börse Party #1076: ATX deutlich im Minus und wieder beim Ultimo-Wert, nur UBM im Plus, PIR 2026 mit begleitendem neuem wikifolio

Bildnachweis

1.

Aktien auf dem Radar:Amag, Polytec Group, Austriacard Holdings AG, Kapsch TrafficCom, Semperit, Rosenbauer, Uniqa, VIG, Zumtobel, Marinomed Biotech, Frequentis, Wienerberger, Mayr-Melnhof, Palfinger, FACC, Pierer Mobility, Rath AG, Agrana, BKS Bank Stamm, Oberbank AG Stamm, Österreichische Post, Verbund, Bayer, adidas, Continental, E.ON , RWE, Fresenius Medical Care, SAP, Scout24, Commerzbank.

Random Partner

wienerberger

wienerberger ist einer der führenden Anbieter von innovativen, ökologischen Lösungen für die gesamte Gebäudehülle in den Bereichen Neubau und Renovierung sowie für Infrastruktur im Wasser- und Energiemanagement.

>> Besuchen Sie 61 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Nachlese: Franziska Schmalzl (audio cd.at)

» PIR-News: Flughafen Wien-Ausblick, Strabag kauft, Auftrag für Kapsch Tra...

» Wiener Börse Party #1076: ATX deutlich im Minus und wieder beim Ultimo-W...

» Wiener Börse zu Mittag deutlich schwächer: Nur UBM im Plus

» ATX-Trends: Verbund, Telekom Austria, voestalpine ...

» Börse-Inputs auf Spotify zu u.a. Barbara Riedl-Wiesinger, ASML, Siemens ...

» Wiener Börse Party #1075: ATX leichter; Telekom, VIG und Uniqa gesucht, ...

» Österreich-Depots: Schwächer (Depot Kommentar)

» Börsegeschichte 19.1.: BWT, Leykam, SBO, RHI (Börse Geschichte) (BörseGe...

» Nachlese: Barbara Riedl-Wiesinger (audio cd.at)

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Nachlese: Franziska Schmalzl (audio cd.at)

- #gabb Volumensradar: Amag, Polytec, Austriacard (...

- PIR-News: Flughafen Wien-Ausblick, Strabag kauft,...

- Wiener Börse Party #1076: ATX deutlich im Minus u...

- Bestätigtes "Buy" für DO & CO

- Wiener Börse zu Mittag deutlich schwächer: Nur UB...

Featured Partner Video

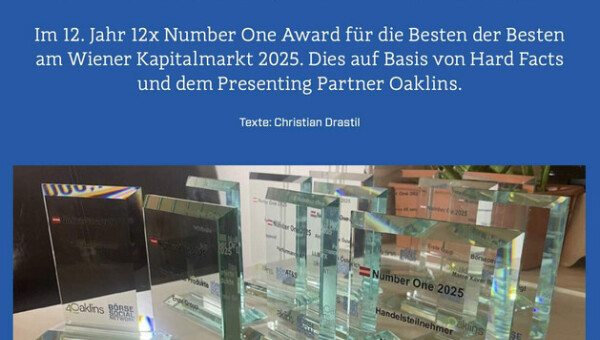

Number One Awards 2025 an LLB Invest, Erste Zertifikate, Rosinger Group, Reploid, M.X. Bornschlegl, F. Höhnsdorf (Kategorien 7-12 von 12)

Im 12. Jahr gibt 12x Number One Award für die Besten der Besten am Wiener Kapitalmarkt 2025. Dies auf Basis von Hard Facts und dem Presenting Partner Oaklins.

In diesem Podcast besprechen ...

Books josefchladek.com

CHINON DCM-206

2025

Le Plac’Art Photo

Photographie n'est pas L'Art

1937

GLM

As Long as the Sun Lasts

2025

Void

Il senso della presenza

2025

Self published

Fishworm

2025

Void

Livio Piatti

Livio Piatti Tenmei Kanoh

Tenmei Kanoh Mikio Tobara

Mikio Tobara Robert Frank

Robert Frank Thonet

Thonet