02.08.2022, 6089 Zeichen

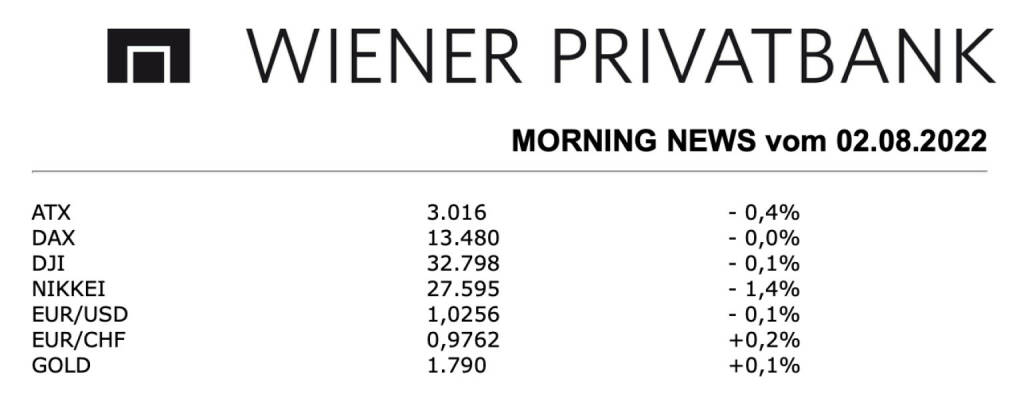

Aus den Morning News der Wiener Privatbank: Die Wiener Börse musste gestern Montag die Gewinne der Vorwoche wieder etwas abgeben. Der heimische Leitindex ATX verlor 0,40 Prozent auf 3.016,04 Punkte. Im Fokus stehen diese Woche die Unternehmenszahlen der Banken. Gestern wurden die Quartalszahlen der Erste Group veröffentlicht. Trotz der guten Zahlen verlor die Erste gestern 1,4 Prozent. Heute berichtet die Raiffeisen Bank, gestern gab es für die RBI ein Plus von 2 Prozent. Die BAWAG musste einen Abschlag von 0,7 Prozent hinnehmen. Weiters legt heute die AT&S ihre Ergebnisse vor. Verlierer des Tages waren EVN mit minus 2,2 Prozent und Schoeller-Bleckmann mit Verlusten von 1,8 Prozent. Zu den Gewinnern gehörten Palfinger mit plus 5,6 Prozent für den Kranhersteller und Zumtobel mit einem Aufschlag von 3,2 Prozent.

Das heimische Bankinstitut Raiffeisenbank International hat heute seine Zahlen zum Q2/22 veröffentlicht, die deutlich über den Erwartungen lagen. Der Zinsüberschuss erhöhte sich um 57,1% YoY auf €1.214 Mio. Diese Entwicklung war vor allem auf steigende Zinssätze in zahlreichen Ländern des Konzerns und ein hohes Kreditwachstum zurückzuführen. Den größten Zuwachs mit verzeichnete Russland aufgrund gestiegener Zinssätze im Vergleich zum Vorjahr, der Aufwertung des russischen Rubels, höherer Kreditvolumina bei Retail- und Firmenkunden sowie höherer Zinserträge aus dem Repo-Geschäft. Der starke Anstieg im Provisionsüberschuss (+82,6% YoY) war auf die erhöhte Aktivität von Firmen- als auch Retail-Kunden im Fremdwährungsgeschäft, vorwiegend aus dem Devisenkassageschäft in Russland, zurückzuführen. Die Betriebserträge konnten insgesamt um 70,0% auf €2.269 Mio. zulegen. Die Verwaltungsaufwendungen stiegen im Jahresvergleich um 20,0% auf €857 Mio. Deutlich höhere Kernerträge führten im Jahresabstand zu einer signifikanten Verbesserung der Cost/Income Ratio von 53,5% auf 37,8%. Das Betriebsergebnis konnte um 127,7% auf €1.412 Mio. zulegen. Die Auswirkungen der Auseinandersetzung zwischen Russland und der Ukraine und insbesondere der Kriegsausbruch im Februar dieses Jahres spiegelten sich in deutlich höheren Risikokosten in Osteuropa wider. Die Wertminderungen in Osteuropa beliefen sich im ersten Halbjahr insgesamt auf €489 Mio. (H1/21: €48 Mio.), die durch verschlechterte wirtschaftliche Rahmenbedingungen, Ratingherabstufungen bei Kunden, Staaten und Regierungen, und in Russland zusätzlich durch die Konsequenzen mehrerer EU- und US-Sanktionspakete verursacht wurden. Im Vergleich zum ersten Quartal fielen die Wertminderungen im zweiten Quartal jedoch um 24,1% auf €242 Mio. Dementsprechend konnte das Konzernergebnis im Vergleich zum Vorjahr auf €1.270 Mio. mehr als verdreifacht werden. Die NPE Ratio blieb mit 1,6% gegenüber dem Jahresultimo als auch im Jahresabstand unverändert. Die NPE Coverage Ratio betrug zum Stichtag 60,7% nach 62,5% zum Jahresultimo und lag leicht über dem Vergleichswert des Vorjahres von 60,%. Die harte Kernkapitalquote (transitional) lag bei 13,4% (+0,3 Prozentpunkte), die Kernkapitalquote (transitional) betrug unverändert 14,9% und die Eigenmittelquote (transitional) betrug 16,7% (-0,8 Prozentpunkte). Der Ausblick wurde erhöht. Der Zinsüberschuss dürfte im Jahr 2022 zwischen €4,3 und €4,7 Mrd. und der Provisionsüberschuss bei mindestens € 2,7 Mrd. liegen. Russland und Belarus ausgenommen sollten der Zinsüberschuss und der Provisionsüberschuss 2022 voraussichtlich um rund 20 bzw. 10% steigen. Das Unternehmen erwartet Verwaltungsaufwendungen inklusive Integrationskosten für Akquisitionen zwischen €3,3 und € 3,5 Mrd., was zu einer Cost/Income Ratio von etwa 45% führen dürfte. Die Neubildungsquote dürfte 2022 voraussichtlich bis zu 100 Basispunkte betragen. Die harte Kernkapitalquote dürfte 2022 über dem Ziel von 13% bleiben.

Q2/22: Betriebserträge: €2.269 Mio. (1.810e), Betriebsergebnis: €1.412 Mio. (989e), Ergebnis vor Steuern: €1.082 Mio. (578e) Konzernergebnis: €1.270 Mio. (854e)

AT&S

Der heimische Leiterplattenhersteller AT&S präsentierte heute seine Zahlen zum Q1/2022-23, die über den Analystenschätzungen lagen. Der Konzernumsatz verbesserte sich im ersten Quartal des Geschäftsjahr es 2022-23 um 58% auf €503 Mio. (Vj.: €318 Mio.) Währungsbereinigt stieg der Konzernumsatz um 44%. Positiv hervorzuheben ist, dass das Wachstum erneut von allen Segmenten getragen wurde. Als wesentlicher Treiber für die erfreuliche Entwicklung erwies sich die robuste Nachfrage nach ABF Substraten, die durch die zusätzlichen Kapazitäten in Chongqing China, noch stärker bedient werden konnte. Das EBITDA erhöhte sich um 196% von €46 Mio. auf €137 Mio. Zurückzuführen ist die Ergebnisverbesserung vorrangig auf den höheren Konzernumsatz. Wechselkurschwankungen beim US-Dollar und Chinesischen Renminbi hatten einen positiven Einfluss auf die Ergebnisentwicklung in Höhe von €32 Mio. Anlaufkosten in Chongqing und Kulim Malaysia, sowie Leoben Österreich, und höhere Material-, Transport-, und Energiekosten wirkten sich negativ auf das Ergebnis aus. Bereinig um die Anlaufkosten betrug das EBITDA €145 Mio. (Vj.: €51 Mio.), was einem Wachstum von 183% entspricht. Ohne Wechselkurseffekte wäre das bereinigte EBITDA um 120% gewachsen. Die EBITDA Marge lag bei 27,3% (um Anlaufkosten bereinigte EBITDA Marge: 28,8%) und damit deutlich über dem Vorjahresniveau von 14,6% (um Anlaufkosten bereinigte EBITDA Marge: 16,1%). Das EBIT stieg von €0,4 Mio. auf €73 Mio. an. Die EBIT Marge lag bei 14,5% (Vj.: 0,1%). Das Konzernergebnis erhöhte sich von €5 Mio. auf €96 Mio. Der erst kürzlich erhöhte Ausblick wurde bestätigt. Für das Geschäftsjahr 2022/23 erwartet AT&S einen Umsatz von rund €2,2 Mrd. (GJ 2021/22: €1,6 Mrd.). Unter Berücksichtigung der Effekte in Höhe von rund €75 Mio. aus dem Anlauf der neuen Produktionskapazitäten in Kulim, Leoben und Chongqing wird die bereinigte EBITDA Marge voraussichtlich zwischen 27% und 30% liegen. Die mittelfristigen Ziele wurden ebenfalls bestätigt.

Q1/2022-23: Umsatzerlöse: €503 Mio. (Vj. 318), EBITDA: €137 (126e) EBIT: €73 Mio. (Vj. -0,4), Konzernergebnis: €96 Mio. (Vj. -5)

kapitalmarkt-stimme.at daily voice: ATX TR zum 35er heute mit schnellstem 1000er-Marken-Sprung ever und der WBI ist über 2000!

Bildnachweis

1.

Aktien auf dem Radar:UBM, Polytec Group, Amag, RHI Magnesita, Austriacard Holdings AG, SBO, ATX, ATX Prime, ATX TR, ATX NTR, Bawag, Mayr-Melnhof, Lenzing, voestalpine, Frequentis, Rosgix, AT&S, Palfinger, OMV, Kapsch TrafficCom, Agrana, Gurktaler AG VZ, SW Umwelttechnik, Wolford, Warimpex, Zumtobel, Pierer Mobility, FACC, Addiko Bank, Marinomed Biotech, Oberbank AG Stamm.

Random Partner

Agrana

Die Agrana Beteiligungs-AG ist ein Nahrungsmittel-Konzern mit Sitz in Wien. Agrana erzeugt Zucker, Stärke, sogenannte Fruchtzubereitungen und Fruchtsaftkonzentrate sowie Bioethanol. Das Unternehmen veredelt landwirtschaftliche Rohstoffe zu vielseitigen industriellen Produkten und beliefert sowohl lokale Produzenten als auch internationale Konzerne, speziell die Nahrungsmittelindustrie.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» LinkedIn-NL: ATX TR heute mit dem schnellsten 1000-Marken-Sprung, WBI üb...

» Wiener Börse Party #1064: Ein Rally-Start und ein Kabarett zu Jahresbegi...

» Österreich-Depots: Zu Jahresbeginn den Verbund aufgestockt (Depot Kommen...

» Börsegeschichte 2.1.: Verbund, Amag, Semperit (Börse Geschichte) (BörseG...

» Nachlese: Alle 39 Prime-Titel IR-technisch diskutiert, Roland Sinkovits,...

» PIR-News: Wiener Börse Akademie mit neuem Programm und Preisnachlass (Ch...

» Austriacard mit fettem Jahresstart (Christian Drastil)

» Wiener Börse zu Jahresbeginn Mittag unverändert: Austriacard, Frequentis...

» Börsepeople im Podcast S22/21: Roland Sinkovits

» Börse-Inputs auf Spotify zu u.a. Einschätzung aller 39 ATXPrime-Titel, I...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wie Noratis, Klondike Gold, Salzgitter, Grammer, ...

- Wie Aixtron, Wirecard, SMA Solar, Münchener Rück,...

- Wie MTU Aero Engines, Münchener Rück, RWE, Hannov...

- LinkedIn-NL: ATX TR heute mit dem schnellsten 100...

- Rheinmetall, Hensoldt, Renk und Steyr Motors ware...

- Wiener Börse: ATX steigt am 1. Handelstag 2026 um...

Featured Partner Video

kapitalmarkt-stimme.at daily voice: Im Jahr 2007 (bei den letzten ATX-Rekorden) hatte sich die Politik noch gezeigt. Und 2025?

kapitalmarkt-stimme.at daily voice auf audio-cd.at. Im Jahr 2007 (bei den letzten ATX-Rekorden) hatte sich die Politik noch gezeigt. Und 2025?

Unser Ziel: Kapitalmarkt is coming home. Tägl...

Books josefchladek.com

Not Shameless

2025

Self published

Genocídio do Yanomami

2025

Void

Sequenze di Fabbrica

2025

Boring Machines

Marjolein Martinot

Marjolein Martinot Jeff Mermelstein

Jeff Mermelstein JH Engström

JH Engström Nikola Mihov

Nikola Mihov Man Ray

Man Ray Jan Holkup

Jan Holkup