04.12.2015, 9617 Zeichen

Nach einer Pause von fast 3 Wochen (urlaubsbedingt) gibt es heute wieder einen neuen Artikel für den Financeblog. Leider machte auch der Financeblog-Server ca. 1 Woche lang Urlaub und war nicht erreichbar. Ich möchte mich bei meinen Lesern dafür entschuldigen und hoffe das passiert nie wieder.

Heute war für den Euro wieder einmal ein wichtiger Tag. Die Märkte warteten gespannt auf die Aussagen des EZB-Direktors Mario Draghi. Die Erwartungen waren groß, da Draghi seit einiger Zeit einen regelrechten Geldregen verspricht, solange bis die Wirtschaft in Europa wieder in Schwung kommt und die Inflation anzieht.

Nachdem aber offensichtlich heute zu wenig Geldregen seitens der EZB angekündigt wurde (der Zinsatz für Einlagen anderer Banken bei der EZB wurde auf Minus 0,3 Prozent gesenkt, alle anderen Leitzinssätze der EZB blieben gleich). Außerdem werden die (Staats)anleihenkäufe der EZB im bisherigen Ausmaß von etwa 60 Milliarden Euro pro Monat wahrscheinlich bis Anfang 2017 weitergeführt. Also in meinen Augen sehr viel sehr billiges Geld.

Aber dem Markt reichte das nicht und Aktien hatten es heute schwer, besonders europäische: Der Stoxx 600 Index gab über 3% ab, dafür stieg der Euro gegenüber dem US-Dollar heute ebenfalls um über 3%

Böse Zungen behaupten ja, dass die Aktienmärkte in letzter Zeit nur von den Finanzspritzen der Zentralbanken in die Höhe getrieben werden – heute konnte man sehen, dass diese Aussage durchaus ihre Berechtigung hat – allerdings meiner Meinung nach eher aus dem Grund dass Aktien als Alternative zu “weichem” Geld gesehen werden. Ich persönlich sehe noch keine Aktienblase die durch die Zentralbanken aufgepumpt wird – eher eine Anleihenblase.

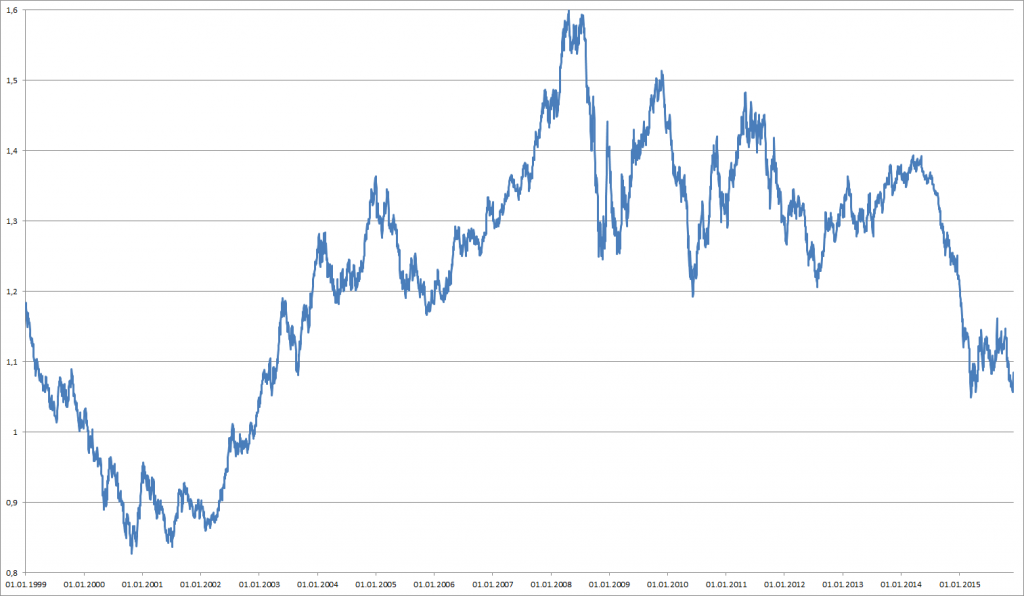

Nichtsdestotrotz nähert sich der Euro gegenüber dem Dollar der Parität, ein Euro könnte bald nur noch einen US-Dollar wert sein. Vor sieben Jahren – am Höhepunkt der letzten großen Finanzkrise – war der Euro noch 60% mehr wert und notierte über 1,6 Dollar pro Euro.

Ist der Euro jetzt also unterbewertet? Oder ist die Entwicklung der europäischen Gemeinschaftswährung fundamental irgendwie begründbar?

Der Euro/Dollar Kurs seit Einführung des Euro

Bereits kurz nach Einführung der europäischen Gemeinschaftswährung als Buchgeld im Jahr 1999 musste der Euro Federn lassen und fiel recht rasch unter die Parität.

Erst das Platzen der Internetblase und die Folgen der Terroranschläge vom 11. September 2001 sowie einige gewaltige Skandale wegen Bilanzfälschung (Enron, Worldcomm, etc) gaben dem Euro dann wieder Auftrieb.

Den Höhepunkt erreichte der Euro gegenüber dem Dollar im Laufe des Jahres 2008 als sich abzeichnete, dass die Immobilienblase in den USA platzt und der Reihe nach Großbanken und Versicherungen gerettet werden mussten (Bear Stearns, AIG, Freddie Mac, etc)

Damals glaubte man noch diese Krise sei auf die USA beschränkt.

Mit der Pleite von Lehman Brothers kam dann das Erwachen und auch einige europäische Großbanken kamen gewaltig ins Wanken.

Seither befindet sich der Euro wieder auf einer Talfahrt die mit einigen Schwankungen bis heute anhält.

Die Wirtschaftsentwicklung der beiden Währungsräume im Vergleich:

Ich habe hier schon oft erwähnt, dass eine fundamentale Bewertung von Währungen extrem schwierig ist, da der Wechselkurs natürlich besonders von Angebot und Nachfrage bestimmt wird.

Angebot und Nachfrage werden natürlich von vielen Faktoren beeinflusst, z.B. von der Handelsbilanz. Übersteigen z.B. die Exporte die Importe (positive Handelsbilanz) so ist die Nachfrage nach der Währung automatisch größer da die Exporte ja in dieser Währung bezahlt werden müssen. Umgekehrt ist das natürlich bei einer negativen Handelsbilanz.

Aber selbst die Handelsbilanzen der einzelnen Währungsräume tragen wenig zu einer sinnvollen fundamentalen Bewertung bei. Die Handelsbilanz der USA sieht z.B. nicht so rosig aus : Die Importe übersteigen die Exporte oft bei weitem was eigentlich zu einer Abwertung des Dollars führen müsste da Länder welche in die USA exportieren die Dollars die sie dafür erhalten ja gerne wieder in ihre eigene Währung umtauschen möchten bzw. die Amerikaner bevor sie im Ausland kaufen können auch erst ihre Dollars für eine andere Währung verkaufen müssen.

Nun ist es aber so, dass z.B. China viel in die USA exportiert und die dafür erhaltenen Dollars gleich wieder in den USA investiert. (Besonders viel davon in Staatsanleihen). Man kann also sagen, dass China den USA das Geld (in US-Dollar) “borgt” mit dem sie ihre Importe aus China finanzieren. Meiner Meinung nach kein schlechtes Geschäft für die USA die schließlich die “Herrschaft” über ihr Geld haben.

Aus diesem und anderen Gründen halte ich die Handelsbilanz in diesem Fall für einen schlechten Ansatz einer fundamentalen Bewertung.

Es gibt nun noch zwei weitere Gründe, die die Nachfrage nach einer Währung beeinflussen: Einerseits ist das die Wirtschaftsleistung eines Landes und die Möglichkeiten daran durch Investitionen teilzuhaben und andererseits natürlich die Zinsen die man in der jeweiligen Währung erhält.

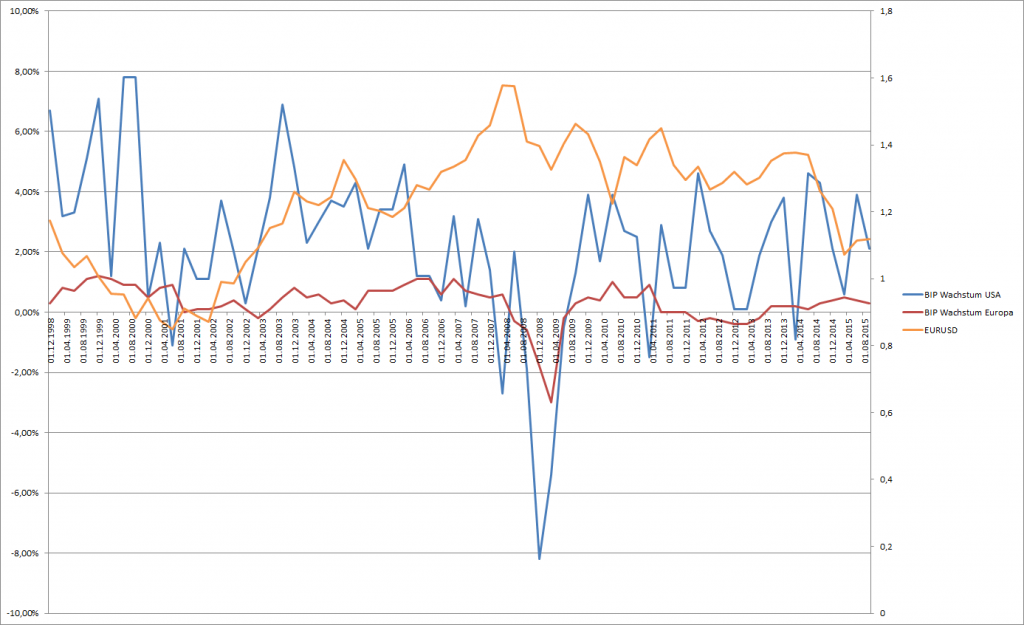

Zur Wirtschaftsleistung von Euro-Raum un den USA habe ich ein Diagramm angefertigt, welches die Entwicklung des BIP (Bruttoinlandsproduktes) inflationsbereinigt pro Quartal (auf das Jahr hochgerechnet) seit Euro-Einführung 1999 zeigt:

Die Entwicklung der Wirtschaft in den USA ist wesentlich schwankungsanfälliger als in Europa. Da Volatilität – also Schwankungen – gerne mit Risiko gleichgesetzt werden kann man also sagen, dass die Amerikaner wohl mehr Risiko eingehen als wir Europäer.

Sie werden dafür aber auch belohnt: Seit der Euro-Einführung ist die US-Wirtschaft in 57 Quartalen schneller gewachsen als die Wirtschaft des Euro-Raumes. Das BIP des Euro-Raumes konnte hingegen nur in 11 Quartalen stärker zulegen als das der USA.

Die Entwicklung der Leitzinssätze:

Der Leitzinssatz ist der Zinssatz zu dem Banken bei der Zentralbank Geld ausborgen können. Zentralbanken nutzen ihn zur Steuerung der kurzfristigen Zinssätze am Markt. Er gilt deshalb als wichtiger Maßstab für kurzfristige Zinsen. Wenn man in eine Währung direkt investiert (also nicht z.B. über Anleihen sondern über liquides Tagesgeld am Konto) so sind natürlich besonders die kurzfristigen Zinsen wichtig.

Zentralbanken versuchen heutzutage natürlich auch die langfristigen Zinsen zu beeinflussen besonders durch den Kauf von Anleihen wie die EZB das derzeit macht.

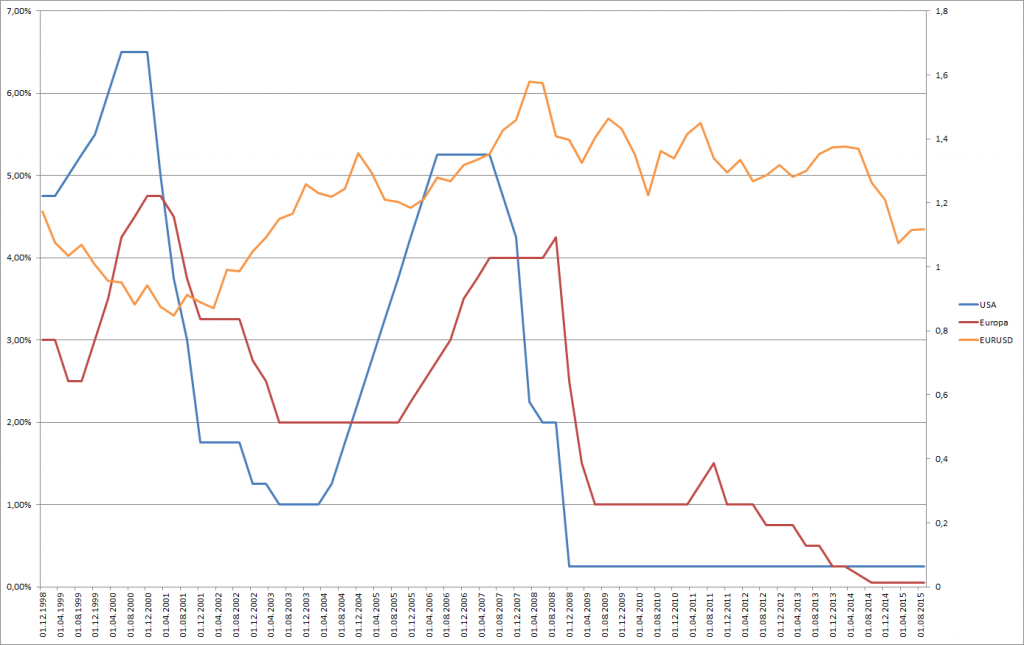

Hier einmal ein Blick auf die Entwicklung der Leitzinsen im EUR und USD seit Euro-Einführung.

Es gab zwei große Zyklen: Eine Hochzinsphase im Jahr 2000 gefolgt von einer Niedrigzinsphase mit Tiefpunkt im Jahr 2003. Dann stiegen die Zinsen wieder an und erreichten den Höhepunkt 2006 (US-Dollar) bzw. 2007 (Euro). Seither hält eine rekordverdächtige Niedrigzinsphase in beiden Währungen an.

Auffällig ist, dass die FED (die amerikanische Zentralbank) immer vor der EZB Schritte gesetzt hat. Es scheint so als würde die EZB der FED einfach nachlaufen. Einzig 2008 erhöhte die EZB die Zinsen noch einmal während sie in den USA bereits auf Talfahrt waren. Diese Erhöhung war aber wohl nur ein kleiner faux-pas denn kurz darauf waren auch die Euro-Zinsen auf Talfahrt.

Insgesamt waren die Leitzinsen in den USA seit Euro-Einführung in 31 Quartalen höher als im Euro-Raum und in 37 Quartalen waren sie im Euro-Raum höher.

Heute sieht es so aus als würde die FED in Kürze die Zinsen wieder erhöhen, während die EZB wohl bis 2017 nicht an eine Erhöhung denkt.

Umso verwunderlicher, dass der Euro heute so stark gegenüber dem Dollar zulegen konnte. Ich halte das für ein Strohfeuer.

Fazit:

Schon oft habe ich hier Europa mit den USA verglichen, heute waren die Währungen der beiden Wirtschaftsräume dran.

Insgesamt ist es schwierig eine Währung fundamental zu bewerten und man sieht, dass weder die Handelsbilanz, noch die Zinsen sondern am ehesten die Wirtschaftsentwicklung als Bewertungsmaßstab hergenommen werden kann. Eine gesunde Wirtschaft mit Visionen und die Möglichkeit in diese zu investieren stärkt wohl auch die Nachfrage nach der Währung eines Währungsraumes.

Ich halte den Euro derzeit nicht für unterbewertet. Der US-Dollar war hingegen meiner Ansicht nach im Jahr 2008 – als ein EUR über 1,6 Dollar wert war – massiv unterbewertet. Den USA wurde damals unter der Bush-Regierung und nach dem Platzen der Dotcom-Blase inkl. diverser Bilanz-Skandale sowie den Anschlägen vom 11. September 2001 und dem darauf folgenden Krieg in Afghanistan und Irak eine düstere Zukunft vorausgesagt was zu einer Unterbewertung des Dollars führte.

Die USA sind ein relativ homogener Wirtschaftsraum – im Gegensatz zum Euro-Raum der starke und schwache Mitglieder (Griechenland, etc) hat. Die USA sind ein attraktives Land für Investitionen. Es gibt viele börsenotierte Unternehmen die insgesamt wesentlich profitabler sind als ihre europäischen Pendants. Außerdem setzen US-Unternehmen seit Jahrzehnten Trends die ich in Europa leider nicht wahrnehmen kann, wie z.B. im Internet mit Apple, Google, Facebook, im Sektor alternative Energie (Tesla) oder auch bei Biotechnologie (z.B. Gilead, Amgen)

In den USA werden Visionen geboren und umgesetzt während in Europa “bestehende Werte” gepflegt werden und die klassische Industrie hochgehalten wird. Siehe z.B. im DAX wo die Automobilindustrie sowie Banken und Energieversorger zu den wichtigsten Mitgliedern gehören.

Da an den Börsen immer die Zukunft gehandelt wird und diese derzeit für Europa nicht so gut aussieht wie für die USA bin ich gegenüber dem Euro eher negativ eingestellt.

Der Beitrag Ist der Euro unterbewertet? erschien zuerst auf Financeblog.

Börsepeople im Podcast S22/17: Thomas Hahn

DAX Letzter SK: 0.00 ( 0.23%)

Bildnachweis

Aktien auf dem Radar:VIG, Kapsch TrafficCom, UBM, EuroTeleSites AG, Flughafen Wien, Palfinger, ATX, ATX Prime, ATX TR, ATX NTR, Bawag, Andritz, Mayr-Melnhof, Telekom Austria, RBI, voestalpine, SBO, Frequentis, Pierer Mobility, BKS Bank Stamm, Oberbank AG Stamm, Warimpex, Amag, EVN, CPI Europe AG, Lenzing, Österreichische Post, RHI Magnesita, Deutsche Telekom, Allianz, Fresenius.

Random Partner

Porr

Die Porr ist eines der größten Bauunternehmen in Österreich und gehört zu den führenden Anbietern in Europa. Als Full-Service-Provider bietet das Unternehmen alle Leistungen im Hoch-, Tief- und Infrastrukturbau entlang der gesamten Wertschöpfungskette Bau.

>> Besuchen Sie 62 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Börse-Inputs auf Spotify zur Weihnachtssingle für die Kapitalmarktcommun...

» Börsepeople im Podcast S22/17: Thomas Hahn

» Wiener Börse Party #1061: Noch ein ATX-High vor X-Mas, Banken top, Lob f...

» Österreich-Depots: Vorweihnachts-Bilanz (Depot Kommentar)

» Börsegeschichte 23.12: Pierer Mobility (Börse Geschichte) (BörseGeschichte)

» Nachlese: Ritschy Dobetsberger und die IR-Abteilungen von Rheinmetall un...

» PIR-News: Porr, Agrana, Pierer Mobility (Christine Petzwinkler)

» Und hier ist unserer Weihnachtssingle in der Deconstructed Variante (Chr...

» Wiener Börse zu Mittag leichter: Austriacard, Telekom Austria und Flugha...

» LinkedIn-NL: Zwei Weihnachtssingles, das neue Börse Social Magazine sowi...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Wie 3D Systems, Snowflake, Under Armour, Vivendi,...

- Wie Valneva, Alibaba Group Holding, JinkoSolar, P...

- Wie Nike, Merck Co., Walt Disney, Caterpillar, 3M...

- Fear of missing out bei wikifolio 24.12.25: Nvidia

- wikifolio Champion per ..: Simon Weishar mit Szew...

- Börse-Inputs auf Spotify zur Weihnachtssingle für...

Featured Partner Video

Wiener Börse Party #1050: ATX mit etwas festerem Feiertagshandel, VIG, Do&Co und Uniqa gesucht, morgen startet ein grosses Comeback

Die Wiener Börse Party ist ein Podcastprojekt für Audio-CD.at von Christian Drastil Comm.. Unter dem Motto „Market & Me“ berichtet Christian Drastil über das Tagesgeschehen an der Wiener Börse. Inh...

Books josefchladek.com

The Romance industry

2002

Nazraeli

New York 1969

2014

Ishi Inc.

Not Shameless

2025

Self published

Ció Prat i Bofill

Ció Prat i Bofill JH Engström

JH Engström Allied Forces

Allied Forces Paul Graham

Paul Graham Konrad Werner Schulze

Konrad Werner Schulze Marjolein Martinot

Marjolein Martinot Eliška Klimešová

Eliška Klimešová