02.03.2018, 6942 Zeichen

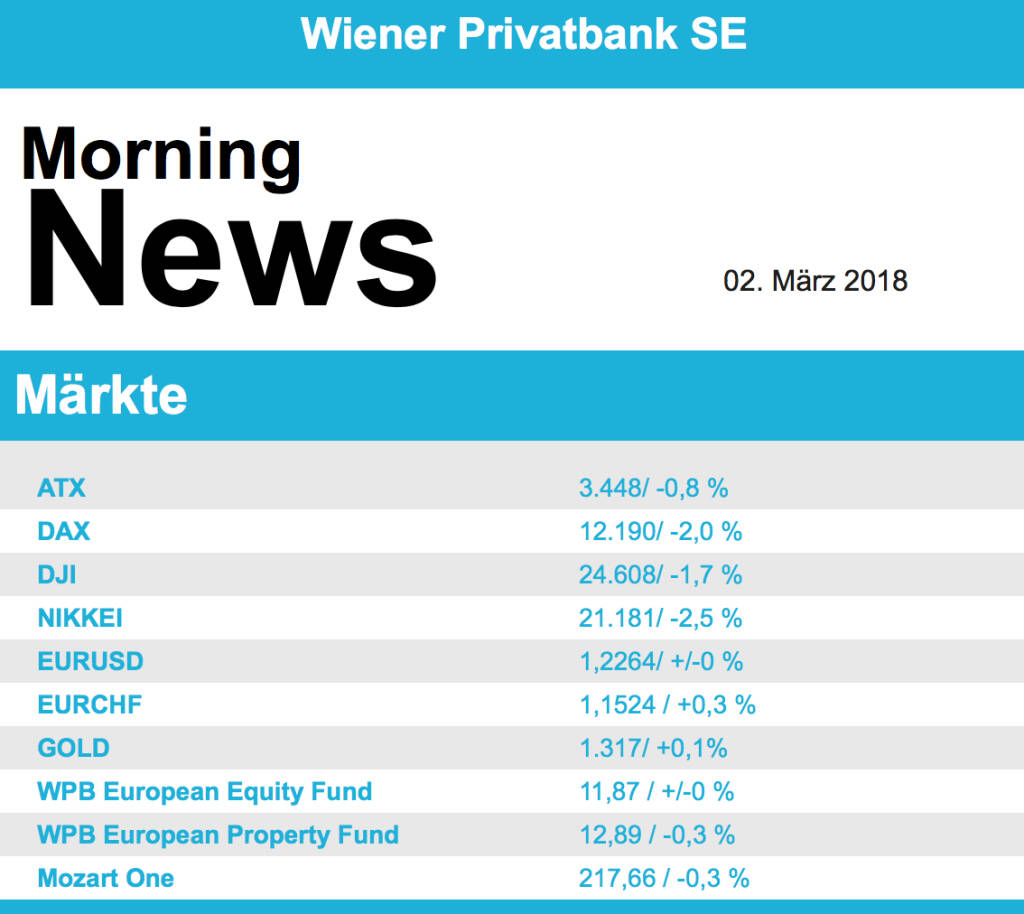

Die Furcht vor rasch steigenden US-Zinsen hat auch am Donnerstag die europäischen Börsen dominiert. Die wichtigsten Aktienindizes der Region gaben recht deutlich nach. Zusätzlich hat auch die Wahl in Italien ihre Schatten vorausgeworfen, angesichts dieser leichten politischen Unsicherheit hielten sich die Anleger zurück. Aus Branchensicht gab es gestern überall Verluste, am schwächsten war wieder der Rohstoffsektor mit einem Abschlag von 2,4%. Nur unwesentlich weniger verloren Medienwerte mit minus 2,1%, nachdem der Londoner Werbekonzern WPP mit stagnierenden Umsätzen enttäuscht hatte und um mehr als 8,0% einknickte. Am besten hielt sich die Versorgerbranche mit ihrem defensiven Charakter, allerdings gab es auch hier ein Minus von 0,5%. Bei den Einzelaktien war AB Inbev eine positive Ausnahme, der Brauereikonzern übertraf die Wachstumserwartungen deutlich und legte 2,2% zu. Noch deutlich besser lief es für Essilor, nach einem starken letzten Quartal 2017 konnte der französische Konzern ein Plus von 4,9% einfahren. Ebenfalls von guten Ergebnissen profitierte PSA, der Autobauer gewann 4,5% dazu. Deutlich abgeben musste hingegen Carrefour, ein deutlicher Verlust beim Ergebnis und eine gekürzte Dividende sorgten für rund 6,0% tiefere Kurse. Schwache Ergebnisse und ein reduzierter Ausblick liessen auch Beiersdorf 4,5% absacken.

Gestern konnte sich die Börse in Wien nicht mehr dem europäischen Umfeld entziehen und musste ebenfalls abgeben, der ATX fiel um 0,8%. Der chinesische Investor Fosun will Wolford übernehmen, der Vorarlberger Wäschekonzern konnte auf Grund dieser Meldung einen Kurssprung von 10,2% erzielen. CA Immo meldete einen Rekordgewinn, dieses Ergebnis im Verein mit dem Umstand, dass die geplante Fusion mit Immofinanz aller Voraussicht nach nicht stattfinden wird, trieb den Aktienkurs 5,6% nach oben. Nur knapp schwächer war S immo, am Vorabend hatte das Unternehmen bekanntgegeben dass die Beteiligung an Immofinanz auf knapp 12 Prozent aufgestockt wurde, der Titel konnte gestern ein Plus von 5,2% einfahren. Auch Immofinanz erholte sich deutlich und legte 1,7% zu. Nach dem starken Vortag kam es bei Wienerberger zu deutlichen Gewinnmitnahmen, der Ziegelhersteller musste 2,3% abgeben. Erste Group verbilligte sich leicht um 0,6%. Andritz gab am Vortag der Ergebnispräsentation 1,9% ab. Deutlichster Verlierer am ersten Handelstag des Monats war AT&S mit einem Minus von 6,3%, auch VoestAlpine schwächte sich um 2,7% ab.

Auch in den USA war der Handel eher vom Verkauf geprägt. Diese Kursrückgänge wurden mit einer Mischung aus den Sorgen wegen einer zunehmend protektionistischen Politik des US-Präsidenten Donald Trump sowie der Furcht vor rasch steigenden Leitzinsen begründet. Trump hatte am Donnerstag angekündigt, in der nächsten Woche Strafzölle für Stahl- und Aluminiumimporte zu verhängen. Der neue US-Notenbankchef Jerome Powell sieht derweil keine Anzeichen für eine Überhitzung der Wirtschaft. Es sei daher weiterhin angemessen, die Leitzinsen graduell anzuheben, sagte Powell am Donnerstag vor dem Bankenausschuss des US-Senats. Die Aktienkurse von US-Stahlproduzenten schnellten im Zuge der Aussagen Trumps nach oben. US Steel gewannen 5,8%, AK Steel sogar 9,5%. Die Autoabsatzzahlen waren teilweise stärker zurückgegangen als angenommen, die Autobauer tendierten allesamt deutlich im negativen Bereich. Fiat-Chrysler verlor2,8%, Ford 3,0% und GM gar 4,0%. Unter den Einzelhändlern hatte die Elektronikkette Best Buy mit ihrem Umsatzausblick die Markterwartung übertroffen, was die Aktien um 4,0% nach oben trieb. Die Papiere von Kohl's sackten indes nach Geschäftszahlen um 5,1% ab.

Weiter nach unten ging es für die Ölpreise, Brent musste 3,0% abgeben, WTI verzeichnete einen Abschlag von 1,0%. Gold wurde relativ volatil gehandelt, nach einigem Auf und Ab pendelte sich der Preis aber nahezu unverändert zum Vortagsniveau bei rund 1.317 US-Dollar ein. Der Euro konnte nach einem über weite Strecken nahezu unverändertem Kurs im späten Handel deutlich zulegen und wurde bei rund 1,226 zum US-Dollar gehandelt.

Vorbörslich sind die europ. Börsen leicht negativ indiziert. Die asiatischen Börsen schließen mehrheitlich im Minus. Von der Makroseite wird heute das US-Konsumentenvertrauen für Februar veröffentlicht. Von der Unternehmenseite berichteten heute Früh in Österreich Andritz.

UNTERNEHMENSNACHRICHTEN

Andritz

veröffentlichte heute Morgen die Ergebnisse für das Geschäftsjahr 2017. Der Umsatz lag dabei mit €5,9Mrd. um 2,5% unter dem Vorjahreswert. Vor allem der Bereich Hydro (Kraftwerksturbinen) musste deutliche Rückgänge verzeichnen, während die Bereiche Metals und Separation leicht zulegen konnten. Der Auftragseingang lag mit €5,6Mrd. nahezu auf dem Niveau des Vorjahres, wobei auch hier der Hydro-Bereich zurückging, während das Wachstum in den anderen Sparten 4-6% betrug. Der Auftragsstand ging jedoch um 6% zurück auf €6,4Mrd., da hier vor allem die längerfristigen Projekte des Bereiches Hydro stark ins Gewicht fallen. Insgesamt lag das EBITDA mit €541,7Mio. nahezu auf dem Niveau des Vorjahres, während das EBIT mit €399,3Mio. sogar leicht gesteigert werden konnte. Aufgrund eines Rückgangs beim Finanzergebnis lag das Nettoergebnis (vor Minderheiten) jedoch mit €265,6Mio. um 3,3% unter dem Vorjahreswert. Die Dividende soll leicht angehoben werden auf €1,55/Aktie nach €1,5/Aktie im Vorjahr. Für das Geschäftsjahr 2018 erwartet das Unternehmen eine ähnliche Entwicklung. Während die Bereiche Hydro und Metals als stabil gesehen werden, könnte das Unternehmen in den Segmenten Pulp & Paper sowie Separation leicht Zuwächse erzielen. Ins wird der Umsatz auf dem Niveau des Geschäftsjahres 2017 erwartet, die Profitabilität soll weiterhin „solide“ sein.

FY17: Umsatz: €5,9Mrd. (5,9e); EBITDA: €541,7Mio. (536,5e); EBIT: €399,3Mio. (400,1e); Nettoergebnis vor Minderheiten: €265,6Mio. (265,8e)

B&C Gruppe

Die B&C-Gruppe, Mehrheitseigentümerin der börsennotierten Industrieunternehmen AMAG Austria Metall AG, Lenzing AG und Semperit AG Holding, nominiert vor den kommenden Hauptversammlungen des Jahres 2018 mehrere neue Aufsichtsräte. Wie angekündigt, werden auch die neuen Geschäftsführer der B&C Industrieholding, Dr. Christoph Kollatz und Dr. Felix Fremerey sowie Mag. Christoph Trentini, Aufsichtsratsfunktionen in Kernbeteiligungen der B&C-Gruppe übernehmen.

voestalpine

Laut CEO Eder baut das Unternehmen neun neue Werke in China, Europa und den USA mit einem Umsatz von 150-200 Mio € und will den den Anteil der Automobilindustrie am Umsatz von 35% auf nicht mehr als 40% erhöhen, um Abhängigkeit und Klumpenrisiko zu vermeiden. CEO Eder sieht Chancen im Elektroauto-Geschäft; Gespräche mit 14 Automobilherstellern, darunter Tesla , über die Lieferung von Batteriegehäusen für Elektrofahrzeuge, aber die Entwicklung wird wegen der hohen Qualitätsanforderungen noch Jahre dauern. voestalpine bestätigt für das laufende Geschäftsjahr 2017/18 das Ziel, alle Kennzahlen deutlich zu erhöhen

Wiener Börse Party #1111: Turnaround Tuesday Effekt bringt erneut sehr positiven ATX mit AT&S vorne, potenzieller Big Deal der RBI

Amag

Uhrzeit: 13:57:57

Veränderung zu letztem SK: 0.19%

Letzter SK: 26.90 ( -3.93%)

Andritz

Uhrzeit: 13:58:37

Veränderung zu letztem SK: 2.93%

Letzter SK: 66.45 ( -2.42%)

ATX

Uhrzeit:

Veränderung zu letztem SK: 2.55%

Letzter SK: 5308.39 ( -1.76%)

Beiersdorf

Uhrzeit: 13:58:17

Veränderung zu letztem SK: -0.44%

Letzter SK: 80.98 ( -3.71%)

CA Immo

Uhrzeit: 13:58:23

Veränderung zu letztem SK: 1.43%

Letzter SK: 25.24 ( -2.09%)

CPI Europe AG

Uhrzeit: 13:57:11

Veränderung zu letztem SK: -0.44%

Letzter SK: 15.98 ( -0.13%)

Ford Motor Co.

Uhrzeit: 13:59:43

Veränderung zu letztem SK: 1.85%

Letzter SK: 10.31 ( 0.33%)

Gold Letzter SK: 10.31 ( -0.75%)

Lenzing

Uhrzeit: 13:57:29

Veränderung zu letztem SK: 2.74%

Letzter SK: 21.90 ( -2.01%)

S Immo Letzter SK: 21.90 ( 0.00%)

Semperit

Uhrzeit: 13:56:54

Veränderung zu letztem SK: -1.90%

Letzter SK: 12.60 ( -0.16%)

Tesla

Uhrzeit: 13:59:43

Veränderung zu letztem SK: 0.47%

Letzter SK: 343.35 ( 0.49%)

voestalpine

Uhrzeit: 13:57:33

Veränderung zu letztem SK: 5.89%

Letzter SK: 39.06 ( -7.88%)

Wienerberger

Uhrzeit: 13:58:16

Veränderung zu letztem SK: 3.21%

Letzter SK: 23.70 ( -3.89%)

Wolford

Uhrzeit: 13:57:33

Veränderung zu letztem SK: -1.32%

Letzter SK: 3.04 ( 1.33%)

Bildnachweis

1.

Aktien auf dem Radar:FACC, CPI Europe AG, RHI Magnesita, Austriacard Holdings AG, Agrana, Kapsch TrafficCom, OMV, Verbund, DO&CO, Palfinger, RBI, Strabag, Uniqa, VIG, Mayr-Melnhof, Lenzing, Erste Group, ATX, AT&S, ATX NTR, Bawag, Bajaj Mobility AG, Wienerberger, voestalpine, ATX TR, ATX Prime, Amag, Porr, Polytec Group, Rath AG, SBO.

Random Partner

FACC

Die FACC ist führend in der Entwicklung und Produktion von Komponenten und Systemen aus Composite-Materialien. Die FACC Leichtbaulösungen sorgen in Verkehrs-, Fracht-, Businessflugzeugen und Hubschraubern für Sicherheit und Gewichtsersparnis, aber auch Schallreduktion. Zu den Kunden zählen u.a. wichtige Flugzeug- und Triebwerkshersteller.

>> Besuchen Sie 54 weitere Partner auf boerse-social.com/partner

Latest Blogs

» ATX und DAX ytd wieder im Plus (Christian Drastil)

» Wiener Börse Party #1111: Turnaround Tuesday Effekt bringt erneut sehr p...

» Wiener Börse zu Mittag deutlich stärker: AT&S, Do&Co und FACC gesucht

» Cyber Resilience Act zwingt Tech-Riesen zum Umdenken ( Finanztrends)

» ASML Aktie: Mehr als nur EUV ( Finanztrends)

» CCI Group Aktie: Fokus Expansion ( Finanztrends)

» Cambria Global Value ETF: Konsequent antizyklisch ( Finanztrends)

» Grundsicherungsgeld: Bundestag beschließt schärfere Sozialreform ( Finan...

» EU-Datenschutzreform: Experten warnen vor falschen Weichenstellungen ( F...

» Cyberkriminelle umgehen Verschlüsselung mit Social Engineering ( Finanzt...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- ATX und DAX ytd wieder im Plus (Christian Drastil)

- Turnaround Tuesday treibt ATX kräftig ins Plus – ...

- Wiener Börse Party #1111: Turnaround Tuesday Effe...

- Wiener Börse zu Mittag deutlich stärker: AT&S, Do...

- Stamford Tyres Aktie: Expansionskurs ( Finanztrends)

- Verve Aktie: KI-Targeting-Premiere ( Finanztrends)

Featured Partner Video

Börsepeople im Podcast S23/24: Melanie Steiner

Melanie Steiner ist Verkaufsleiterin Wohnbau bei der Strabag Real Estate und der Mischek Bauträger GmbH. Wir sprechen über eine lange Karriere in der Branche, über die wilden 90er als Maklerin, übe...

Books josefchladek.com

Remedy

2025

Nearest Truth

Japan, A Photo Theater (English Version

2018

Getsuyosha, bookshop M

Man Ray

Man Ray Mikio Tobara

Mikio Tobara Olga Ignatovich

Olga Ignatovich Tehching Hsieh

Tehching Hsieh Ludwig Kozma

Ludwig Kozma Otto Neurath & Gerd Arntz

Otto Neurath & Gerd Arntz Otto Wagner

Otto Wagner Stephen Shore

Stephen Shore