28.03.2019, 7573 Zeichen

Europas Börsen haben zur Wochenmitte vor weiteren Entwicklungen beim Brexit wenig verändert, aber mit uneinheitlichen Vorzeichen geschlossen. Die Marktteilnehmer blicken gespannt auf die Entwicklungen in Großbritannien, richtig kursbestimmend sind sie aber im Moment nicht. Der EuroStoxx 50 konnte leicht zulegen, der CAC 40 in Paris musste leicht abgeben, Footsie und DAX schlossen mehr oder weniger unverändert. Die Technologiewerte waren in der Gunst der Anleger relativ weit unten angesiedelt, der Sektor war mit einem Minus von 1,2% der schwächste in Europa. Belastung kam von Infineon , wo die Gewinnprognosen auf Grund der Flaute in der Autoindustrie gekappt wurden und es zu einem Rückgang von 5,2% kam. STMicroelectronics musste noch deutlicher abgeben und schloss 6,6% schwächer, ASML war mit einem Abschlag von 1,6% einer der schwächsten Werte im EuroStoxx 50.

Die Automobilbranche wird weiter von Kooperationsfantasien beflügelt, laut Medienberichten überlegt Renault einen Zusammenschluss mit dem japanischen Partner Nissan innerhalb der nächsten zwölf Monate. Dann soll ein weiterer Hersteller übernommen werden, wobei FiatChrysler das bevorzugte Ziel sein solle. Renault konnte 2,8% befestigt aus dem Handel gehen, auch FiatChrysler schloss 2,6% stärker. Peugeot profitierte ebenfalls mit einem Plus von 2,7% von den Gerüchten. Die britische Kaufhauskette Debensham konnte nach dem gewaltigen Kursplus des Vortages weitere 27,4% befestigt schliessen, der Sportartikelhändler Sports Direct zieht eine Übernahme des Unternehmens in Betracht. British Telecom konnte nach Zeitungsberichten über einen radikalen Stellenabbau ein Plus von 1,0% erzielen. Bei Swedbank kam es auf Grund des Verdachts des unerlaubten Offenlegens von Insiderinformationen zu einer Hausdurchsuchung, der Titel brach um 11,9% ein. Gesucht waren unter anderem die Deutsche Bank mit einem Plus von knapp 3,0% und die Commerzbank mit einem Zuwachs von 5,0%. Auch der Kunststoffspezialist Covestro hatte mit einem Plus von 2,3% einen guten Tag, hier wirkten positive Preissignale eines chinesischen Konkurrenten kauffördernd. Der Kohlefaserspezialist SGL Group hatte 2018 die eigenen Ziele übertroffen, was die Aktien um 8,0% nach oben trieb.

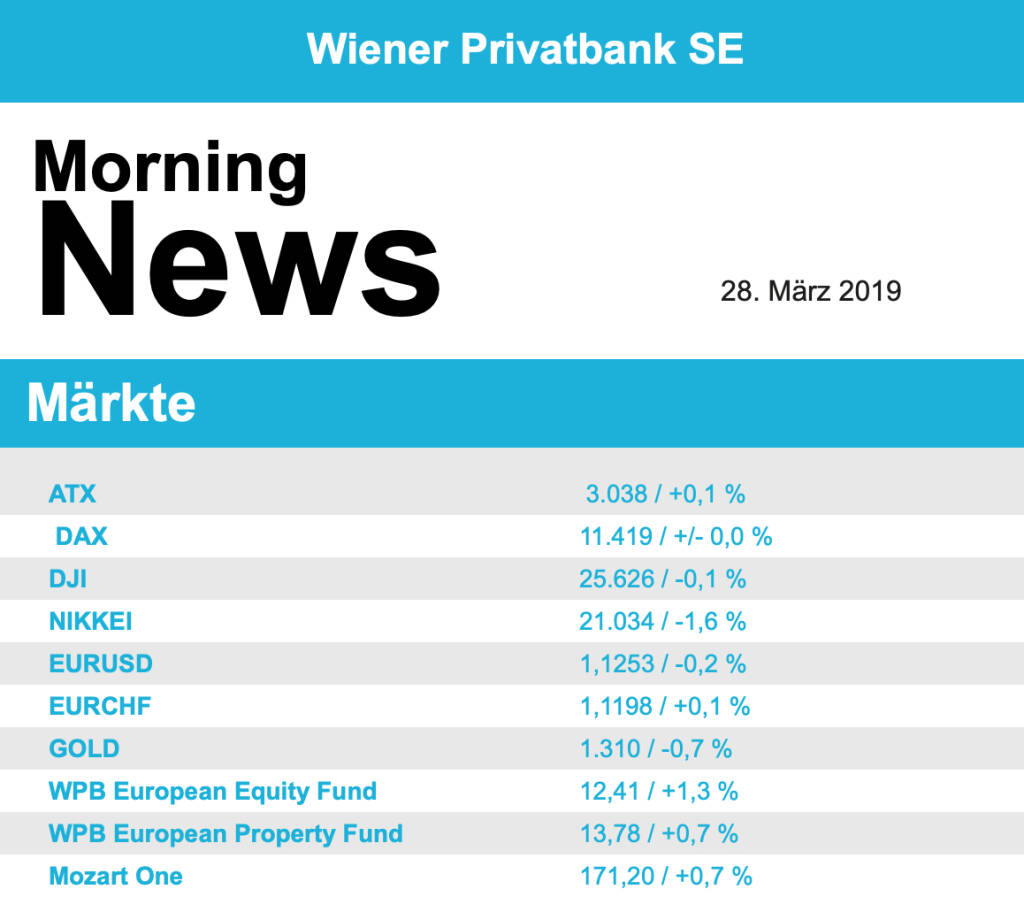

Moderate Zuwächse gab es bei geringen Umsätzen auch in Wien, der ATX konnte sich um 0,1% verbessern. Meldungen zu einzelnen Unternehmen gab es kaum. Die RCB erhöhte das Kursziel für Semperit und verbesserte die Empfehlung von „Hold“ auf „Buy“, das bedeutete für den Gummi- und Kautschukhersteller ein Kursplus von 3,1%. Auch bei Do&Co erhöhten die Analysten der RCB das Kursziel und beliessen die Empfehlung auf „Buy“, nach den deutlichen Gewinnen des Vortages ging das Cateringunternehmen aber trotzdem mit einem Abschlag von 4,8% aus dem Handel. Die Banken zählten allesamt zu den Gewinnern, Bawag schloss mit einem kleinen Zuwachs von 0,1%, Raiffeisen Bank International konnte sich um 0,7% verbessern, am stärksten waren die Gewinne für die Erste Group mit einem Plus von 1,4%. OMV konnte einen Zuwachs von 0,8% aus dem Handel mitnehmen, für Schoeller-Bleckmann kam es hingegen zu einer Abgabe in gleichem Ausmaß. Hoch in der Gunst der Investoren stand Valneva , der Impfstoffhersteller konnte sich um 3,6% verbessern. Gesucht war auch die Vienna Insurance, die um 1,5% anziehen konnte, Uniqa konnte eine Verbesserung von 0,3% erzielen. Deutlich abgeben musste der Verbund mit einem Minus von 2,1% und FACC , der Flugindustriezulieferer verbilligte sich um 2,6%.

Leicht abwärts ging es zur Wochenmitte in den USA, alle drei großen Indices beendeten den Tag mit schwächeren Notierungen als am Vortag. Nach wie vor bereitet den Anlegern das Absinken der Zinsen am langen Ende Sorgen, die Renditen zehnjähriger Staatsanleihen liegen unter denen der dreimonatigen. Sonst gab es kaum makroökonomische Meldungen, auch wesentliche Unternehmensnachrichten waren dünn gesät. Nach wie vor im Blickpunkt standen bei den Einzeltiteln Apple und Qualcomm. JPMorgan äußerte sich skeptisch zu den Aussichten des Chipherstellers, worauf die Papiere trotz des Teilerfolgs im Patentstreit mit Apple gestern einen Abschlag von 1,9% hinnehmen musste. Apple hingegen konnte sich um 0,9% verbessern. An die Dow-Spitze rückten die Aktien von Boeing mit plus 1,0%. Der Flugzeugbauer stellte das dringend erwartete Update seiner nach zwei Flugzeugabstürzen in die Kritik geratenen Steuerungs-Software MCAS vor und will die Sicherheit der 737-Max-Serie mit zusätzlichen Alarmfunktionen im Cockpit erhöhen. Da fiel auch die Notlandung eines Flugzeuges dieser Serie bei einem Überstellungsflug kaum ins Gewicht. Die Halbleiterwerte litten unter der gekappten Gewinnprognose von Infineon, NXP Semiconductors und Texas Instrument gaben jeweils 2,2% ab, Analog Devices verbilligte sich um 2,0%.

Zu leichten Abgaben kam es für die Ölpreise, Brent schloss 0,2% schwächer, WTI endete mit einem Minus von 0,9%. Gold tendierte in einem richtungslosen Handel leicht schwächer, am Ende des Tages war eine Unze des Edelmetalls den Investoren 1.310 US-Dollar wert. Wenig Bewegung gab es auch im Handel zwischen Euro und US-Dollar, die Gemeinschaftswährung musste leicht abgeben und wurde gegen Abend bei einem Kurs von rund 1,125 gegen den Greenback gehandelt.

In Europa sind die Märkte vorbörslich unverändert indiziert. Die asiatischen Börsen schließen uneinheitlich. Unternehmensseitig meldete gestern Abend die CA Immo ihre Geschäftszahlen (siehe unten!). Makroseitig stehen heute u.a. die Inflationszahlen aus den USA auf dem Programm.

UNTERNEHMENSNACHRICHTEN

CA Immo

Das heimische Immobilienunternehmen CA Immo hat gestern nachbörslich seine Zahlen zum Geschäftsjahr 2018 veröffentlicht. Die Mieterlöse konnten aufgrund der Akquisition des Bürogebäudes Warsaw Spire B in der polnischen Hauptstadt im Q3/17 und dem damit verbundenen Mietzuwachs im Vergleich zum Vorjahr um 6,7% auf €192,4 Mio. gesteigert werden. Zusätzlich sorgten die Fertigstellung des KPMG-Bürogebäudes im Q1/18 sowie eine großflächige Neuvermietung in Berlin für weitere Wachstumsimpulse. Das EBITDA fiel hingegen aufgrund des deutlich geringeren Beitrags von Immobilienverkäufen im Jahr 2018 um 16,1% auf €145,1 Mio.. Das Neubewertungsergebnis stellte sich mit €276,5 Mio. äußerst positiv dar und lag signifikant über dem Vorjahreswert (2017: €103,9 Mio.). Dies ist auf die erfolgreiche Immobilienentwicklungstätigkeit des Unternehmens mit vier Projektfertigstellungen für den eigenen Bestand im Jahr 2018, sowie das äußerst positive Marktumfeld insbesondere in Deutschland, dem bedeutendsten Kernmarkt von CA Immo, zurückzuführen. Somit konnte das EBIT deutlich um 28,4% auf €442,3 Mio. gesteigert werden. Das Konzernergebnis erreichte mit €305,3 Mio. einen neuen Rekordwert und lag um 28,2% über dem Vorjahreswert. Die Jahreszielsetzung einer Steigerung des FFO I gegenüber dem Vorjahreswert von €106,8 Mio. auf über €115 Mio. wurde mit einem Ergebnis von €118,5 Mio. übertroffen. Während der NAV/Aktie um 9,3% auf €28,37/Aktie gesteigert werden konnte, legte der EPRA NAV um 10,7% auf €33,3/Aktie zu. Die Ausschüttungsquote für die Dividende in Höhe von 70% des FFO I wird bestätigt. Das Unternehmen hat daher beschlossen, der Hauptversammlung im Mai 2019 eine Dividende von €0,90/Aktie für das Geschäftsjahr 2018 vorzuschlagen (+12,5%). Im Geschäftsjahr 2019 will man den FFO I um mindestens weitere 5,5% auf mehr als €125 Mio. steigern.

GJ 2018: Mieterlöse: €192,4 Mio. (193e); EBITDA: €145,1 Mio. (165,5e); EBIT: €442,3 Mio. (395,3e); Gesamtergebnis der Periode: €305,3 Mio. (309,2e); FFO I/Aktie: €1,27 (1,248e)

Wiener Börse Party #1106: ATX zu Mittag 4 Prozent im Minus, ein fehlendes Listing bzw, warum mir diese Marktphase in die Hände spielt

Apple

Uhrzeit: 21:51:53

Veränderung zu letztem SK: 0.03%

Letzter SK: 225.90 ( -3.21%)

ATX

Uhrzeit:

Veränderung zu letztem SK: -0.00%

Letzter SK: 5433.81 ( -3.55%)

Bawag

Uhrzeit: 21:51:53

Veränderung zu letztem SK: 0.04%

Letzter SK: 125.40 ( -3.61%)

Boeing

Uhrzeit: 21:52:02

Veränderung zu letztem SK: -1.26%

Letzter SK: 195.00 ( 0.97%)

CA Immo

Uhrzeit: 21:56:34

Veränderung zu letztem SK: 1.07%

Letzter SK: 25.30 ( -1.94%)

CAC 40 Letzter SK: 25.30 ( -2.17%)

Commerzbank

Uhrzeit: 21:56:19

Veränderung zu letztem SK: -4.28%

Letzter SK: 33.29 ( -3.92%)

Covestro

Uhrzeit: 21:56:32

Veränderung zu letztem SK: 0.23%

Letzter SK: 60.40 ( -0.30%)

DAX Letzter SK: 60.40 ( -2.56%)

Deutsche Bank

Uhrzeit: 21:56:31

Veränderung zu letztem SK: -99.79%

Letzter SK: 13261.39 ( -3.55%)

FACC

Uhrzeit: 21:56:08

Veränderung zu letztem SK: 1.17%

Letzter SK: 12.80 ( -12.45%)

Gold Letzter SK: 12.80 ( 2.00%)

Infineon

Uhrzeit: 21:50:32

Veränderung zu letztem SK: -4.75%

Letzter SK: 44.42 ( -3.08%)

OMV

Uhrzeit: 21:56:11

Veränderung zu letztem SK: -99.77%

Letzter SK: 24597.00 ( -1.30%)

Semperit

Uhrzeit: 21:48:43

Veränderung zu letztem SK: -0.31%

Letzter SK: 12.90 ( -3.15%)

Uniqa

Uhrzeit: 21:56:15

Veränderung zu letztem SK: 0.26%

Letzter SK: 15.56 ( -5.12%)

Valneva

Uhrzeit: 21:56:34

Veränderung zu letztem SK: -4.40%

Letzter SK: 4.63 ( -2.03%)

Verbund

Uhrzeit: 21:51:18

Veränderung zu letztem SK: 0.20%

Letzter SK: 63.00 ( -3.23%)

Bildnachweis

1.

Aktien auf dem Radar:Bawag, FACC, RHI Magnesita, Addiko Bank, Kapsch TrafficCom, Austriacard Holdings AG, AT&S, ATX, ATX TR, voestalpine, Porr, ATX NTR, Erste Group, RBI, Uniqa, Lenzing, VIG, DO&CO, Andritz, Amag, EuroTeleSites AG, Marinomed Biotech, Bajaj Mobility AG, ATX Prime, EVN, Flughafen Wien, Mayr-Melnhof, Palfinger, Polytec Group, Rath AG, RWT AG.

Random Partner

DADAT Bank

Die DADAT Bank positioniert sich als moderne, zukunftsweisende Direktbank für Giro-Kunden, Sparer, Anleger und Trader. Alle Produkte und Dienstleistungen werden ausschließlich online angeboten. Die Bank mit Sitz in Salzburg beschäftigt rund 30 Mitarbeiter und ist als Marke der Bankhaus Schelhammer & Schattera AG Teil der GRAWE Bankengruppe.

>> Besuchen Sie 53 weitere Partner auf boerse-social.com/partner

Latest Blogs

» Seitenbacher-Porridge fällt mit Pestizid-Cocktail durch ( Finanztrends)

» Cybersicherheit: Chefsache in deutschen Unternehmen ( Finanztrends)

» ITDC Aktie: Technisch unter Druck ( Finanztrends)

» Burj Al Arab: Drohnen-Angriff setzt Luxushotel in Brand ( Finanztrends)

» ÖPNV-Warnstreik beendet – doch die nächste Eskalation droht ( Finanztrends)

» Tinka Resources Aktie: Fokus auf Peru ( Finanztrends)

» Ballaststoffe: Darmgesundheit rückt 2026 in den Fokus ( Finanztrends)

» Plug Power Aktie: Historischer Margen-Durchbruch ( Finanztrends)

» Österreich-Depots: Rückgang, aber vor der Benchmark und günstigere Kurse...

» Börsegeschichte 3.3.: Extremes zu Strabag (Börse Geschichte) (BörseGesch...

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

- Seitenbacher-Porridge fällt mit Pestizid-Cocktail...

- Palfinger ab 23. März im ATX

- Cybersicherheit: Chefsache in deutschen Unternehm...

- Wiener Börse Nebenwerte-Blick: Warimpex am besten

- Wiener Börse: ATX gibt am Dienstag 3,55 Prozent nach

- Wie FACC, RWT AG, Austriacard Holdings AG, Warimp...

Featured Partner Video

kapitalmarkt-stimme.at daily voice: Schöner Chartrank für audio-cd.at und die andere Seite der Medaille

audio-cd.at ist in einem Podcastranking weit vorne, aus Österreichischer Sicht nur hinter lookaut und Gewinn, aber zb sogar vor dem Deutschen Börsenradio. Dafür werde ich im Journalistenranking, da...

Books josefchladek.com

zooreal

2003

Kontrast Verlag

Viewfinders

2025

Studiofaganel

Moderne Architektur

1902

Anton Schroll

Joselito Verschaeve

Joselito Verschaeve Pedro J. Saavedra

Pedro J. Saavedra Henrik Spohler

Henrik Spohler Anna Fabricius

Anna Fabricius Michael Rathmayr

Michael Rathmayr Alessandra Calò

Alessandra Calò Man Ray

Man Ray